Thời gian qua, một số phương tiện truyền thông đã nhắc nhiều đến sự sụt giảm thanh khoản trên thị trường chứng khoán trong đó có ảnh hưởng từ thị trường trái phiếu. Câu chuyện gỡ khó cho thị trường trái phiếu, vực dậy thanh khoản thị trường cổ phiếu trở thành vấn đề được Chính phủ, các bộ ngành và nhà đầu tư đặc biệt quan tâm ở thời điểm hiện tại...

Ông Trần Đức Anh – Giám đốc Kinh tế vĩ mô và Chiến lược thị trường - Công ty Chứng khoán KB Việt Nam (KBSV) mới đây đã có những chia sẻ về câu chuyện trái phiếu, chuyện của những đề xuất - tính khả thi và tác động lên thị trường chứng khoán.

Thưa ông, với các vấn đề liên quan đến thị trường trái phiếu doanh nghiệp sau sự việc của Tập đoàn Tân Hoàng Minh hay nhóm Vạn Thịnh Phát, những “biến cố” trên ảnh hưởng thế nào đến thanh khoản trên thị trường chứng khoán thời gian qua?

Ông Trần Đức Anh - Chuyên gia KBSV: Đầu tiên, cần phải nhìn nhận rằng thị trường trái phiếu và thị trường cổ phiếu là hai thị trường có mối tương sinh với nhau - hoặc cả hai thị trường cùng bùng nổ hoặc cùng trầm lắng - suy yếu.

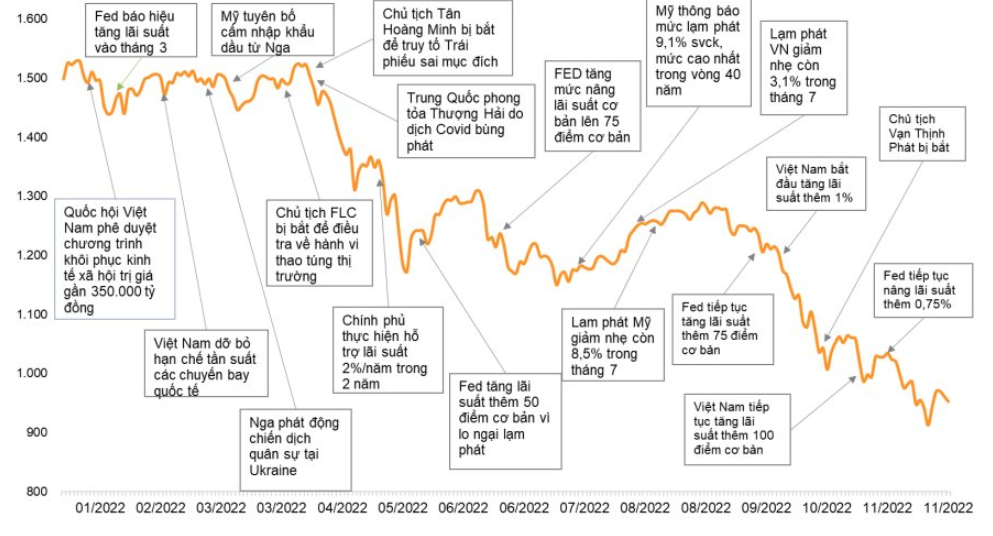

Quan sát những năm 2020 - 2021 khi thị trường trái phiếu bùng nổ với việc một loạt doanh nghiệp bất động sản phát hành trái phiếu mới nhờ hưởng lợi từ dòng tiền rẻ trong bối cảnh mặt bằng lãi suất thấp qua đó trở thành miếng bánh ngọt khiến nhà đầu tư cá nhân đã ồ ạt mua vào. Song song với đó, trên thị trường cổ phiếu, chỉ số VN-Index cũng ghi nhận đà tăng trưởng mạnh mẽ cả về điểm số cũng như thanh khoản.

Tuy nhiên, với những gì đã diễn ra trong năm 2022 trong bối cảnh mặt bằng lãi suất tăng cao và thị trường bất động sản gặp khó (nhất là sau khi xuất hiện những cái sự đổ vỡ liên quan đến nhóm Tân Hoàng Minh hay Vạn Thịnh Phát) thì cũng giống như kênh trái phiếu, thị trường chứng khoán cũng chứng kiến sự lao dốc mạnh cả về điểm số và giá trị giao dịch.

Như vậy, có thể thấy hai thị trường trên có mối tương thông rất chặt chẽ với nhau. Theo tôi, có 3 nguyên nhân chính để cắt nghĩa cho mối liên kết này.

Đầu tiên, cả hai thị trường đều bị ảnh hưởng bởi mặt bằng lãi suất (câu chuyện của dòng tiền rẻ/đắt); những giai đoạn tiền rẻ - lãi suất thấp thì cả 2 thị trường đều tăng trưởng mạnh và ngược lại.

Yếu tố thứ hai, cả thị trường trái phiếu và thị trường cổ phiếu đều bị ảnh hưởng bởi chính triển vọng kinh doanh của doanh nghiệp sau thắng lợi của mùa kinh doanh trước đó. Nói cách khác, khi doanh nghiệp niêm yết có triển vọng kinh doanh tích cực thì giá cổ phiếu sẽ được kéo tăng và nhà đầu tư sẽ đẩy mạnh hoạt động mua vào. Điều này giúp thanh khoản của từng cổ phiếu được đẩy lên cao. Câu chuyện tương tự và niềm tin tương tự cũng sẽ diễn ra trên thị trường trái phiếu khi nhà đầu tư cảm thấy yên tâm để mua vào trái phiếu của những doanh nghiệp như vậy.

Chính vì thế, khi biến cố xảy ra trên thị trường trái phiếu, cả hai thị trường sẽ đều bị ảnh hưởng bởi chính triển vọng kinh doanh của doanh nghiệp. Nhìn rộng ra chính là sự ảnh hưởng bởi triển vọng của nền kinh tế cũng như là sức cầu của nhà đầu tư.

Yếu tố thứ ba là cả hai thị trường đều bị ảnh hưởng bởi yếu tố niềm tin và tâm lý nhà đầu tư. Dễ thấy năm 2022 khi thị trường xảy ra những sự đổ vỡ liên quan đến một số tập đoàn như Tân Hoàng Minh hay Vạn Thịnh Phát; khi nhà đầu tư cá nhân mất đi niềm tin vào thị trường trái phiếu thì đồng thời niềm tin trên thị trường cổ phiếu cũng suy yếu dẫn đến việc bán ròng ồ ạt.

Như vậy, tôi cho rằng đây chính là sự ảnh hưởng và tác động qua lại của cả hai thị trường song hành.

Những tháng trở lại đây, thị trường xuất hiện nhiều thông tin liên quan đến việc doanh nghiệp nói chung và nhóm bất động sản nói riêng đang phải đối mặt với áp lực về trả nợ trái phiếu đáo hạn. Xét ở mức độ tương đối, theo ông áp lực này có vai trò gì trong việc làm suy yếu thanh khoản thị trường chứng khoán đồng thời ảnh hưởng thế nào đến triển vọng kinh doanh của những nhóm doanh nghiệp này?

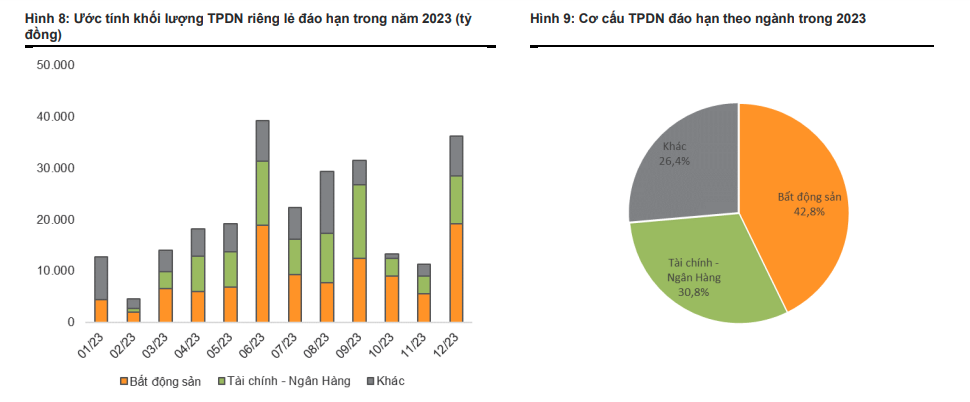

Ông Trần Đức Anh - Chuyên gia KBSV: Chúng ta có thể thấy câu chuyện trái phiếu doanh nghiệp trong năm 2022 vốn đã rất phức tạp và nó ảnh hưởng nghiêm trọng đến cả thị trường trái phiếu, cổ phiếu, thị trường bất động sản. Nếu nhìn thuần túy thông qua các con số, các dữ liệu mang tính kỹ thuật thì câu chuyện của năm 2023 có thể sẽ còn nghiêm trọng hơn so với năm 2022 bởi cái giá trị trái phiếu doanh nghiệp đáo hạn trong năm nay sẽ là rất lớn trong đó chỉ riêng nhóm bất động sản đã có khoảng hơn 120.000 tỷ đồng giá trị trái phiếu đáo hạn.

Tuy nhiên, có một điểm tích cực được kỳ vọng có thể giúp thị trường trái phiếu doanh nghiệp tránh được những đổ vỡ chính là sự nhận biết và hiện diện của bản thân lãnh đạo doanh nghiệp, Chính phủ cũng như các cơ quan chức năng. Trước mắt, họ đã nhìn ra những vấn đề của thị trường trái phiếu doanh nghiệp, nhìn ra những rủi ro tiềm ẩn bởi khi thị trường trái phiếu doanh nghiệp có tín hiệu của sự đổ vỡ có thể ảnh hưởng đến cả thị trường bất động sản, những lĩnh vực khác như hạ tầng xây dựng, nguyên vật liệu, đặc biệt là ngành ngân hàng. Khi ngành ngân hàng đối mặt với những vấn đề về nợ xấu tăng cao thì sẽ ảnh hưởng rất nhiều đến hoạt động tín dụng qua đó sẽ ảnh hưởng xấu đến nền kinh tế.

Khi đã nhận diện được những vấn đề rủi ro như vậy, dễ thấy từ đầu năm 2023 tới nay, Chính phủ đã có rất nhiều những giải pháp, động thái để cố gắng khắc phục, xử lý khó khăn trên thị trường doanh nghiệp cũng như là thị trường bất động sản. Gần đây, Chính phủ đã ban hành dự thảo sửa đổi Nghị định 65 với những điều khoản hỗ trợ tương đối cho thị trường trái phiếu doanh nghiệp. Hay như tại cuộc họp tháo gỡ khó khăn về tín dụng cho thị trường bất động sản trung tuần tháng 2/2023, một số đề xuất liên quan đến gói tín dụng 120.000 tỷ đồng từ ngân hàng Nhà nước hay là đề xuất 110.000 tỷ đồng từ Bộ Xây dựng nhằm tập trung tháo gỡ khó khăn cho thị trường trái phiếu doanh nghiệp cũng đã được nêu ra.

Tôi cho rằng mặc dù những khó khăn hiện tại chưa thể hoàn toàn được giải tỏa song nó sẽ hạ nhiệt và bớt rủi ro hơn so với năm 2022. Kế đó, bước sang giai đoạn 2024 - 2025, khi mà niềm tin của nhà đầu tư đã quay trở lại thì khi đấy thị trường trái phiếu sẽ có thể quay trở lại.

Ông vừa nhắc đến Nghị định 65 sửa đổi về tháo gỡ một số khó khăn cho thị trường trái phiếu trong đó có một số một đề xuất như: Giãn thời gian 1 năm đối với việc xác định tư cách nhà đầu tư chuyên nghiệp; giãn thời gian 1 năm đối với việc xếp hạng tín nhiệm bắt buộc và cho phép các trái phiếu đã phát hành trước đây được kéo dài kỳ hạn thanh toán. Vậy ông đánh giá như thế nào về tính khả thi của những đề xuất trên?

Ông Trần Đức Anh - Chuyên gia KBSV: Đầu tiên liên quan đến việc hoãn 1 năm đối với việc phân loại nhà đầu tư chuyên nghiệp. Thực ra, mục đích của đề xuất này là nhằm gia tăng lực cầu trên thị trường trái phiếu bởi chúng ta đang cố gắng giới hạn lại sân chơi này (chỉ đề để những nhà đầu tư chuyên nghiệp tham gia). Và… khi quy định này được áp dụng thì vô hình chung bóp nghẹt nhu cầu của thị trường; khi nhu cầu giảm thì đã là một phần gây khó khăn cho thị trường hình trái phiếu doanh nghiệp.

Tuy nhiên, tôi không cho rằng giải pháp này sẽ đem lại tính hiệu quả cao cho thị trường trái phiếu doanh nghiệp trong bối cảnh hiện tại bởi vấn đề của thị trường hiện chính là niềm tin của nhà đầu tư cá nhân. Khi nhà đầu tư không có niềm tin thì sân chơi của thị trường trái phiếu sẽ tập trung chủ yếu ở các nhà đầu tư tổ chức, nhà đầu tư chuyên nghiệp, các quỹ đầu tư, công ty chứng khoán hay ngân hàng.

Như vậy, việc phân loại nhà đầu tư theo tôi không mang quá nhiều ý nghĩa bởi nhà đầu tư cá nhân giai đoạn hiện tại cũng không tham gia thị trường trái phiếu doanh nghiệp. Có chăng, đề xuất trên sẽ có một chút tác động tích cực đặc biệt là những trái phiếu của các doanh nghiệp bất động sản thực sự tốt, thực sự đảm bảo được khả năng trả nợ có thể sẽ ghi nhận một lượng nhà đầu tư cá nhân có nhu cầu đầu tư. Mặc dù vậy, con số này là không nhiều.

Về tổng thể, tôi cho rằng đề xuất trên có tác động tích cực nhưng không lớn.

Về đề xuất thứ hai liên quan đến việc lùi thời hạn xếp hạng tín nhiệm trái phiếu từ tháng 1/2023 sang 1/1/2024, theo tôi mục đích của đề xuất này là giúp tiếp giảm chi phí cho các doanh nghiệp phát hành trái phiếu, rút ngắn thời gian phát hành.

Tuy nhiên xét theo tình hình thực tế, tôi không ủng hộ đề xuất này. Chúng ta biết vấn đề của thị trường trái phiếu doanh nghiệp hiện tại chính là niềm tin của thị trường mà một trong những giải pháp khôi phục niềm tin cho nhà đầu tư cá nhân đến từ câu chuyện phải nhanh chóng thực thi việc xếp hạng tín nhiệm cho các các trái phiếu để nhà đầu tư cá nhân nhìn vào họ có thể phân biệt được đâu là trái phiếu của doanh nghiệp tốt đâu là trái phiếu hộ doanh nghiệp xấu. Theo đó, ứng với mỗi mức lãi suất cao hay thấp và mức độ rủi ro nhiều hay ít, nhà đầu tư sẽ tự cân nhắc để tránh rủi ro thay vì sự tù mù thông tin như thời điểm hiện tại.

Vì vậy, việc xếp hạng tín nhiệm theo tôi cần đưa vào triển khai càng sớm càng tốt. Dĩ nhiên ở những thời gian đầu khi quá trình triển khai còn nhiều khúc mắc, có thể chúng ta sẽ lùi lại một thời gian để có sự chuẩn bị tốt hơn. Tuy nhiên, ngay khi có sự chuẩn bị tốt rồi thì chúng ta nên đưa vào càng sớm càng tốt.

Còn đề xuất thứ 3 liên quan đến việc cho phép kéo dài thời gian thanh toán trái phiếu đến hạn 2 năm nếu được nhập từ cá nhân đồng ý, bản chất của đề xuất này chỉ là tạo một khung pháp lý để nhà đầu tư và doanh nghiệp ngồi lại với nhau để thương lượng/đàm phán về quyền lợi/trách nhiệm hai bên. Còn thực tế, ngay cả khi không có đề xuất này, bản thân doanh nghiệp khi gặp khó khăn về dòng tiền, không thể trả nợ được trái phiếu thì họ vẫn phải gặp trái chủ/nhà đầu tư để để cố gắng đàm phán để lùi lại thời hạn trả nợ hoặc thay vì trả tiền doanh nghiệp có thể chuyển sang trả bằng tài sản như là bất động sản,..

Tóm lại, tôi cho rằng tinh thần chung của Nghị định 65 sẽ có những cái tác động tích cực nhất định đến thị trường nhưng không phải quá lớn và cũng sẽ không đủ để giúp tháo gỡ những khó khăn của các doanh nghiệp đang thực sự gặp vấn đề về dòng vốn hay vấn đề về khả năng chi trả nợ gốc và nợ lãi trái phiếu.

Hiện có nhiều ý kiến băn khoăn về việc áp dụng một số quy định trong dự thảo sửa đổi Nghị định 65 về trái phiếu doanh nghiệp có thể gây hại cho nhà đầu tư. Quan điểm của ông về ý kiến này?

Ông Trần Đức Anh - Chuyên gia KBSV: Thực tế, tranh cãi về việc các quy định đang nằm trong dự thảo nếu được áp dụng sẽ gây hại cho nhà đầu tư chủ yếu liên quan đến vấn đề gia hạn thời gian đáo hạn trái phiếu thêm 2 năm nếu doanh nghiệp không có khả năng trả nợ. Trước khi dự thảo sửa đổi này được đưa ra, đã có đề xuất rằng nếu 65% trái chủ đồng ý gia hạn thì toàn bộ lô trái phiếu sẽ được gia hạn. Tuy nhiên, đề xuất này đã không có trong dự thảo sửa đổi Nghị định 65 được công bố thời gian vừa qua. Thay vào đó, đã có một nội dung rất cụ thể là trong trường hợp trái chủ không đồng ý gia hạn thì doanh nghiệp vẫn phải đảm bảo chi trả cả gốc và lãi cho trái chủ.

Vì vậy tôi cho rằng, tinh thần của dự thảo sửa đổi Nghị định 65 không hề có hại cho nhà đầu tư. Thực tế, nhà đầu tư vẫn là người có quyền quyết định liệu có chấp nhận gán tài sản thay cho tiền mặt khi thanh toán trái phiếu hay không và có quyền quyết định có gia hạn trái phiếu hay không. Việc thanh toán trái phiếu vẫn hoàn toàn phụ thuộc vào quyết định của nhà đầu tư và hoàn toàn không có sự bất cân xứng nào cả.

Vậy theo ông, với những can thiệp về chính sách của Nhà nước trong thời gian gần đây, khi nào thị trường trái phiếu doanh nghiệp có thể trở lại?

Ông Trần Đức Anh - Chuyên gia KBSV: Đầu tiên, chúng ta cần phải nhìn nhận, ở thời điểm hiện tại, điều mà Chính phủ đang cố gắng làm nhất là khôi phục lại niềm tin cho nhà đầu tư, thứ hai là giải cứu một số dự án bất động sản trọng điểm mà khi các dự án này đổ vỡ thì có thể xảy ra hiệu ứng lan truyền hay gọi là hiệu ứng domino, gây nguy hiểm cho cả thị trường bất động sản lẫn thị trường tài chính.

Hiện nay Chính phủ cũng đã có một số những gói tín dụng để hỗ trợ phân khúc nhà ở xã hội, tức là phân khúc thấp nhất và kỳ vọng về sự lan tỏa ra cả thị trường bất động sản. Tuy nhiên, tất cả những giải pháp này sẽ đều cần thời gian và đặc biệt là câu chuyện liên quan đến niềm tin của thị trường nên chắc chắn sẽ không thể quay trở lại trong một sớm một chiều.

Trong năm 2023 này, chúng ta có thể kỳ vọng thị trường trái phiếu doanh nghiệp sẽ yên ổn hơn, không còn biến cố lớn như năm 2022 hoặc nếu có thì ở quy mô rất nhỏ. Về niềm tin của thị trường, tôi dự đoán có thể sẽ quay trở lại trong năm 2024 cùng với một số những yếu tố liên quan đến chính sách như lãi suất thấp hay các gói tín dụng hỗ trợ. Trong cùng thời điểm, thị trường bất động sản có thể bắt đầu ấm lên từ đó giúp kênh trái phiếu doanh nghiệp có thể khôi phục lại như thời điểm trước khi xảy ra những sự kiện của Tân Hoàng Minh hay Vạn Thịnh Phát.

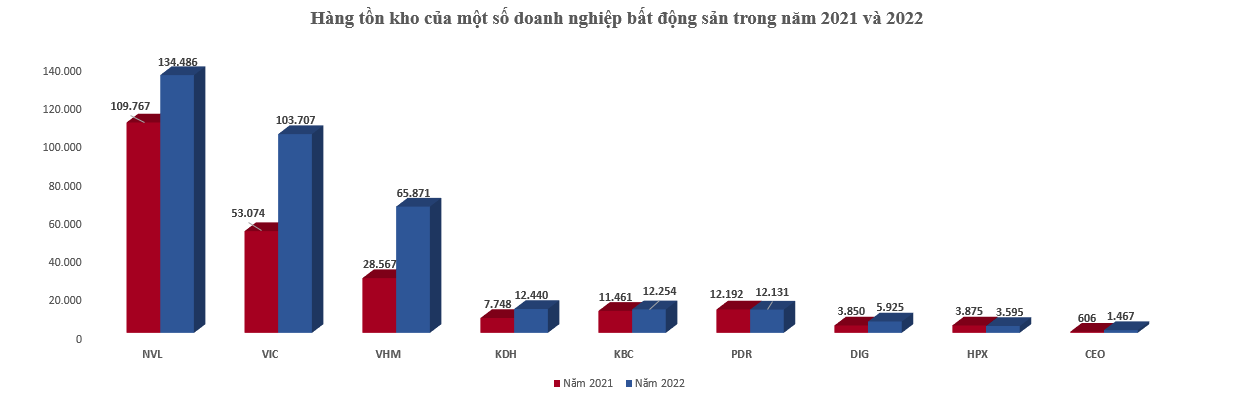

Một số ý kiến cho rằng, trong năm vừa qua, tồn kho của bất động sản là rất lớn; thậm chí nếu chỉ xét riêng nhóm doanh nghiệp lớn, con số này đã là hơn 200.000 tỷ đồng. Theo ông, doanh nghiệp có nên dùng bất động sản tồn kho để thực hiện nghĩa vụ thanh toán trái phiếu đến hạn thay cho việc chi trả bằng tiền?

Ông Trần Đức Anh - Chuyên gia KBSV: Có thể thấy ở thời điểm hiện tại, rất nhiều doanh nghiệp bất động sản đang gặp khó khăn về dòng tiền. Việc giãn hạn trả nợ trái phiếu thêm 1 - 2 năm chỉ là biện pháp để mua thêm thời gian, câu thêm giờ mà thôi. Về lâu về dài, các doanh nghiệp bất động sản vẫn kỳ vọng thị trường bất động sản có thể ấm trở lại trong thời gian tới, mặt bằng lãi suất sẽ giảm và có thêm những động thái hỗ trợ từ Chính phủ cũng như là từ ngân hàng Nhà nước để họ có thể bán được các dự án và có dòng tiền thanh toán trái phiếu.

Tuy nhiên trong khoảng thời gian từ bây giờ cho đến khi thị trường bất động sản thực sự trở lại, một giải pháp mà doanh nghiệp có thể sử dụng đó là bán trực tiếp những tài sản bất động sản đang hoặc đã hình thành cho những trái chủ có cái nhu cầu khi họ không muốn đàm phán để gia hạn cho trái phiếu. Hoặc trong trường hợp doanh nghiệp khó khăn, họ hoàn toàn có thể gán tài sản là bất động sản để trả nợ trái phiếu được.

Mặc dù vậy, việc gán tài sản bất động sản theo dạng này còn phụ thuộc nhiều vào nhà đầu tư bởi không phải ai cũng đồng ý, đặc biệt là khi tài sản được gán nợ là những dự án còn đang ở trên giấy tờ hoặc những cái dự án có khúc mắc liên quan đến vấn đề pháp lý. Nói chung đây là bài toán rất phức tạp và còn phụ thuộc vào từng câu chuyện giữa doanh nghiệp và nhà đầu tư.

Ông Trần Đức Anh - Giám đốc Kinh tế vĩ mô và Chiến lược thị trường KBSV

Trở lại với câu chuyện xếp hạng tín nhiệm (những doanh nghiệp không đủ lành mạnh phải chịu mức lãi suất huy động trái phiếu cao), theo ông nếu đề xuất này được áp dụng sẽ ảnh hưởng thế nào đến việc huy động vốn cũng như sự hồi phục của các doanh nghiệp nhỏ - nhất là các doanh nghiệp đã và đang gặp khó khăn trong thời gian qua?

Ông Trần Đức Anh - Chuyên gia KBSV: Cần nhấn mạnh lại rằng mục đích của việc xếp hạng tín nhiệm là để bảo vệ nhà đầu tư, giúp nhà đầu tư nhận thức được là đâu là doanh nghiệp tốt, đâu là doanh nghiệp xấu, từ đó nhận định đâu là trái phiếu tốt, đâu là trái phiếu xấu và mức lợi suất họ yêu cầu.

Với cuộc chơi tại những doanh nghiệp nhỏ, có tình hình tài chính khó khăn, nhà đầu tư cần phải nhận biết được đầu tư trái phiếu tại đây sẽ có mức độ rủi ro cao hơn so với những cái doanh nghiệp lớn nên có thể yêu cầu các mức lãi suất cao hơn. Khi những doanh nghiệp này phá sản hoặc không có khả năng trả nợ, nhà đầu tư sẽ phải chấp nhận những rủi ro phát sinh bởi ngay từ đầu họ đã chấp nhận những rủi ro tiềm ẩn rồi. Trong khi đó, ở thời điểm hiện tại, chính vì tù mù thông tin nên nhà đầu tư thường đánh đồng các trái phiếu là như nhau và họ chỉ đầu tư vào trái phiếu cho lãi suất cao nhất.

Với câu chuyện huy động vốn của doanh nghiệp, bản thân họ cũng phải chấp nhận rằng khi tình hình tài chính doanh nghiệp khó khăn hoặc bất ổn, việc đi vay ngân hàng hay vay từ phát hành trái phiếu cho các hoạt động cấp bách đều bằng lòng với mức lãi suất cao.

Đây là sân chơi bình đẳng trên thị trường tài chính và họ hoàn toàn phải chấp nhận họ sẽ gặp nhiều khó khăn hơn so với thời điểm không xếp hạng tín nhiệm (khi mọi thứ chưa rõ ràng). Bản thân các doanh nghiệp khi không thể đáp ứng được dòng tiền, không thể huy động được vốn nữa thì sẽ phải chấp nhận phá sản hoặc một số hình thức khác để có thể trả nợ như bán giảm giá các dự án đang sở hữu hoặc huy động vốn với chi phí cao để mua thêm thời gian.