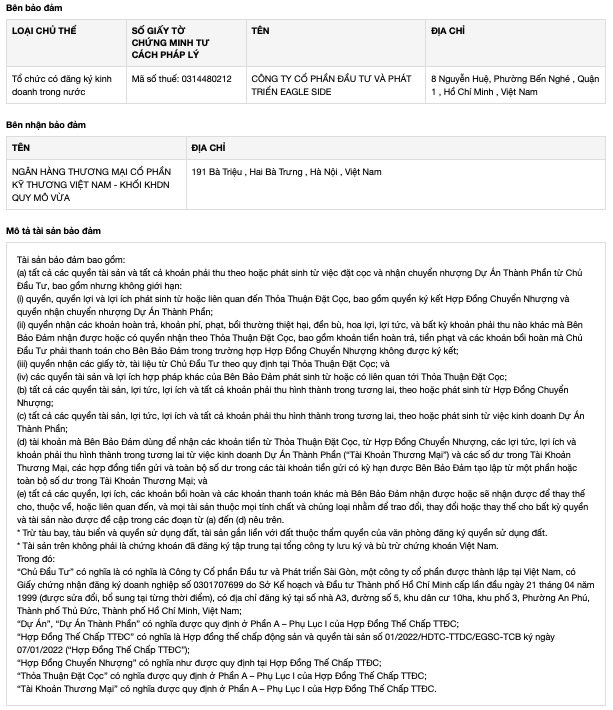

Eagle Side là cái tên khá mới lạ trong danh sách các doanh nghiệp huy động vốn trái phiếu lớn 6 tháng đầu năm. Cùng thời điểm phát hành trái phiếu, Eagle Side có giao dịch đảm bảo với Techcombank, tài sản đảm bảo là một phần dự án của SDI Corp.

Hiệp hội thị trường trái phiếu Việt Nam (VBMA) vừa công bố báo cáo tóm tắt tình hình trái phiếu chính phủ sơ cấp, thứ cấp và trái phiếu doanh nghiệp tháng 6/2022.

Theo dữ liệu từ VBMA, trong tháng 6/2022 các doanh nghiệp trong nước đã phát hành 44 đợt trái phiếu riêng lẻ với tổng giá trị 30.120 tỷ đồng. Trong số đó nhóm ngân hàng thương mại đứng đầu với tổng giá trị phát hành 27.825 tỷ đồng; nhóm các doanh nghiệp tài chính đứng thứ 2 với 1.245 tỷ đồng. Ngân hàng TMCP Đầu tư Phát triển Việt Nam (BIDV-mã chứng khoán: BID) phát hành nhiều nhất với 10.655 tỷ đồng.

Dữ liệu cũng tổng hợp, có 1 đợt phát hành trái phiếu ra quốc tế trị giá 100 triệu USD của CTCP VinGroup. Tổng giá trị trái phiếu phát hành ra quốc tế đạt 6 tháng đầu năm đạt 625 triệu USD.

Tính chung từ đầu năm 2022 có tổng cộng 17 đợt phát hành trái phiếu ra công chúng với giá trị 8.996 tỷ đồng và có 241 đợt phát hành trái phiếu riêng lẻ tổng giá trị 155.569 tỷ đồng. Nếu so sánh, giá trị trái phiếu phát hành ra công chúng đã giảm 6% và giá trị phát hành riêng lẻ 6 tháng đầu năm 2022 giảm 33% so với cùng kỳ.

Trong bối cảnh từ khoá “trái phiếu”đang khá nhạy cảm khi hàng loạt đợt phát hành trái phiếu đã bị “tuýt còi” sau vụ Tân Hoàng Minh, thì việc các doanh nghiệp thận trọng trong việc phát hành trái phiếu đang nằm trong dự đoán của các nhà đầu tư.

Đến thời điểm hiện tại, nhóm ngân hàng vẫn đang dẫn đầu về tổng giá trị phát hành trái phiếu, đạt 80.466 tỷ đồng, chiếm đến 48,9% tổng giá trị trái phiếu phát hành từ đầu năm.

Nhóm bất động sản đang rơi vào “tầm ngắm”, tuy vậy những tháng đầu năm 2022 vẫn là thời điểm rầm rộ của trái phiếu, rất nhiều doanh nghiệp đã thành công phát hành lượng lớn trái phiếu. Thống kê cho biết nhóm bất động sản phát hành tổng tộng 42.583 tỷ đồng trái phiếu, chiếm 25,9% tổng giá trị phát hành từ đầu năm, trong đó có cái tên đứng ở vị trí thứ 2 rất mới lạ và mới nổi: CTCP Đầu tư và phát triển Eagle Side với 3.930 tỷ đồng.

Báo cáo ghi nhận Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) đứng đầu về giá trị phát hành trái phiếu trong tháng 6 với hơn 10.600 tỷ đồng, xếp thứ 2 là Ngân hàng TMCP Kỹ thương Việt Nam (TechcomBank) với 7.000 tỷ đồng và thứ 3 là MBB với 2.730 tỷ đồng.

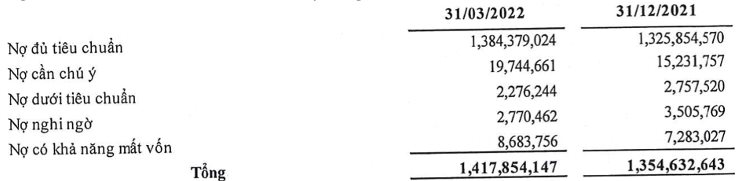

Trên thực tế, BIDV hiện là một trong số những ngân hàng thương mại cổ phần có nợ xấu lớn nhất với tổng nợ có khả năng mất vốn đến 30/3/2022 lên đến 8.600 tỷ đồng và khoản nợ nghi ngờ hơn 2.700 tỷ đồng. BIDV cũng đang tích cực rao bán các khoản nợ xấu nhằm thu hồi vốn, trong đó nhiều khoản nợ lên đến cả nghìn tỷ đồng như khoản nợ của Công ty Tài Nguyên (hơn 4.800 tỷ đồng) hay khoản nợ của Công ty Găng tay Nam Việt rao bán gần 800 tỷ đồng…

Dư nợ cho vay khách hàng đến 31/3/2022 đạt gần 1.418 tỷ đồng, tăng 4,7% so với đầu kỳ, trong đó cho vay các tổ chức kinh tế, cánhaan trong nước hơn 1.382 tỷ đồng.

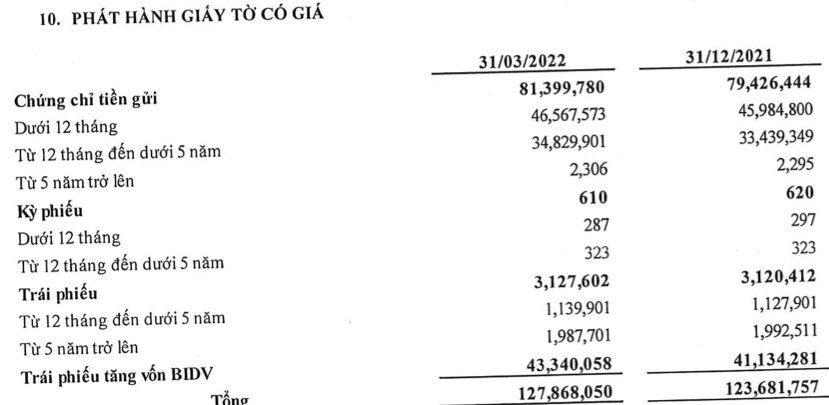

Các kênh huy động vốn của BIDV có thể đến từ việc huy động tiền gửi. Tổng tiền gửi huy động từ khách hàng đạt 1.396 tỷ đồng. Ngoài ra, việc phát hành trái phiếu cũng chính là kênh huy động tiền lớn của BIDV nhằm gia tăng nguồn vốn. BCTC quý 1/2022 ghi nhận tổng giá trị phát hành giấy tờ có giá của BIDV đến 31/3/2022 hơn 127.800 tỷ đồng, trong đó số tráo phiếu kỳ hạn 12 tháng đến dưới 5 năm có tổng giá trị gần 1.140 tỷ đồng và từ 5 năm trở lên có giá trị gần 2.000 tỷ đồng.

Về tình hình kinh doanh, tính riêng quý 1/2022 BIDV đã phải trích lập dự phòng rủi ro tín dụng gần 7.400 tỷ đồng, tăng 3% so với cùng kỳ. Mảng chứng khoán kinh doanh trong kỳ cũng ghi nhận con số lỗ gần 2 tỷ đồng, trong khi quý 1/2021 lãi đến 450 tỷ đồng. Mảng chứng khoán kinh doanh của BIDV báo lỗ quý 1 trong bối cảnh thị trường chứng khoán quý 1 đang thăng hoa, liên tục phá vỡ các dự đoán về chỉ số VnIndex, nhiều mã chứng khoán tăng điểm liên tục trước khi xuất hiện những “cú nhấn” làm chiếc bong bóng chứng khoán đứng trước nguy cơ bị “vỡ” trong quý 2.

Ở nhóm các doanh nghiệp bất động sản, các doanh nghiệp bất động sản vẫn phát hành tổng cộng 45.283 tỷ đồng trái phiếu trong đó đáng chú ý là CTCP Đầu tư phát triển Eagle Side với 3.930 tỷ đồng.

Theo tìm hiểu của chúng tôi, Eagle Side là doanh nghiệp được thành lập từ tháng 6/2017; hoạt động trong các lĩnh vực tư vấn, môi giới, đấu giá bất động sản, đấu giá quyền sử dụng đất; sản xuất bê tông và các sản phẩm từ xi măng và thạch cao; xây dựng công trình đường sắt và đường bộ, nhà các loại... với vốn điều lệ 300 tỷ đồng, do bà Chung Bội Linh (SN 1991) nắm quyền chi phối với tỷ lệ sở hữu 92%. Số trái phiếu của Eagle Side phát hành ngày 7/1/2022 có kỳ hạn 1 năm.

Dữ liệu tra cứu ghi nhận ngày 7/1/2022 Eagle Side có ký 1 hợp đồng giao dịch đảm bảo, mà bên nhận đảm bảo là Techcombank. Tuy vậy mục tài sản đảm bảo lại khá bất ngờ với list các quyền lợi, nghĩa vụ, các khoản phát sinh ...từ các Dự án thành phần của Chủ Đầu tư. Mà tên Chủ đầu tư lại là CTCP Đầu tư và phát triển Sài Gòn (SDI Corp) có địa chỉ tại Thành phố Hồ Chí Minh, thành lập năm 1999.

Đề xuất miễn thuế TNCN đối với khoản lãi trái phiếu xanh, tín chỉ các-bon lần đầu

Vừa được bơm thêm 16.000 tỷ, chủ dự án khu tứ giác Bến Thành vẫn chậm thanh toán 3 lô trái phiếu