Trong báo cáo cập nhật mới đây về triển vọng ngành sản xuất - chế biến thịt, Chứng khoán VNDirect (VND) cho rằng nhà đầu tư nên thận trọng trong các quyết định xuống tiền liên quan đến cổ phiếu ngành thịt trong giai đoạn này.

Tổng quan ngành

Giá nguyên vật liệu đầu vào tăng mạnh trong quý I/2022.

Chúng tôi nhận thấy giá ngũ cốc toàn cầu đã tiếp tục tăng mạnh từ tháng 2 - tháng 4/2022 trước lo ngại về nguồn cung bị gián đoạn do cuộc xung đột Nga - Ukraine đang diễn ra từ ngày 24/2/2022.

Cụ thể, giá lúa mì tăng 32,3%/1,8%/76,3% từ đầu năm đến nay/so với tháng trước/so với cùng kỳ trong tháng 4/2022. Theo sau là giá ngô và khô đậu tương lần lượt ghi nhận mức tăng 25,9%/3,8%/29,8% và 10,1%/-3,7%/24,8% so với cùng kỳ.

Giá lợn hơi bình quân trong nước tại các vùng miền đều tăng nhẹ trong tháng 4/2022. Cụ thể, miền Bắc ghi nhận mức giá trung bình cao nhất là 54.400 đồng/kg trong khi miền Trung ghi nhận mức thấp nhất là 53.722 đồng/kg.

Theo Tổng Cục Hải quan, Việt Nam đã nhập khẩu tổng khối lượng hơn 1,147 triệu tấn (-30,8% so với cùng kỳ) lúa mì, ngô và đậu tương trong tháng 3/2022. Tổng sản lượng nhập khẩu giảm chủ yếu do khối lượng nhập khẩu ngô và đậu tương giảm 49,3% so với cùng kỳ và 9,5% so với cùng kỳ.

Theo quan điểm của VND, giá hàng hóa tăng đã buộc các công ty phải điều chỉnh giảm lượng hàng tồn kho với thời hạn hợp đồng ngắn hơn.

Trong khi đó, ngành dịch vụ Việt Nam đã khởi đầu mạnh mẽ trong quý II/2022 với tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng trong tháng 4/2022 đạt 445.494 tỷ đồng - tăng 3,1% so với tháng trước và tăng 12,1% so với cùng kỳ. Theo Tổng cục Thống kê, đây là mức tăng trưởng tháng (so với cùng kỳ) cao nhất kể từ tháng 5/2021.

VND cho rằng dịch vụ ăn uống được cải thiện trong T4/22 đã đẩy giá lợn hơi tăng nhẹ 1,9% so với tháng trước. Doanh thu dịch vụ lưu trú và ăn uống tăng 6,9% so với tháng trước lên 45.500 tỷ đồng (+14,8% so với cùng kỳ) vào tháng 4/2022. Theo quan điểm của chúng tôi, nhu cầu ăn uống tại chỗ ngày càng tăng sẽ tiếp tục thúc đẩy tiêu thụ thịt phục hồi, hỗ trợ giá lợn hơi trong những tháng tới.

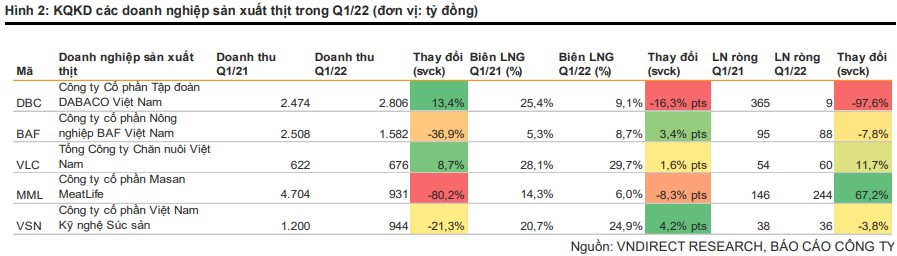

Các doanh nghiệp sản xuất thịt gặp khó khăn trong quý I/2022

Theo ước tính, tổng doanh thu của các công ty sản xuất thịt niêm yết giảm 39,7% so với cùng kỳ và lợi nhuận ròng giảm 37,4% YoY.

Biên LN gộp tổng ghi nhận mức giảm mạnh trong quý bao gồm DBC (-16,3đ %) và MML (-8,3đ%). Chúng tôi cho rằng kết quả kém khả quan là do giá nguyên vật liệu thức ăn chăn nuôi tăng mạnh và giá lợn hơi giảm 30,7% YoY trong quý I/2022.

Dự báo giá lợn hơi không thể tăng mạnh theo giá nguyên vật liệu đầu vào do nhu cầu tiêu thụ thịt chưa phục hồi hoàn toàn so với mức trước Covid-19. Trong khi đó, nguồn cung thịt lợn vẫn ổn định và đang trên đà phục hồi sau dịch ASF.

Áp lực 2 chiều phủ bóng lên triển vọng năm 2022

Theo World Banks, giá lúa mì, ngô và khô đậu tương sẽ tăng 42,7%/19,4%/9,7% YoY trong 2022 kéo theo chi phí nguyên vật liệu đầu vào thức ăn chăn nuôi tăng. Trong khi đó, giá lợn hơi trong nước dự kiến giảm 5,8% YoY trong 2022 chủ yếu do mức nền cao trong 6 tháng 2021 và nhu cầu tiêu thụ phục hồi chậm sau Covid-19. Do đó, chúng tôi cho rằng, 2022 vẫn sẽ là năm đầy thách thức với các doanh nghiệp sản xuất thịt.

Chúng tôi dự phóng lợi nhuận ròng của DBC giảm 29,6% YoY trong khi lợi nhuận ròng của MML giảm mạnh 66,2% YoY.

Khuyến nghị Trung lập đối với MML và DBC

Các doanh nghiệp sản xuất thịt (gồm DBC, MML, VSN) đang giao dịch ở mức P/E dao động trong khoảng 15 - 18 lần, cao hơn trung bình ngành hai năm là 16 lần.

Chúng tôi khuyến nghị trung lập đối với DBC và MML do triển vọng tăng trưởng lợi nhuận ròng đã được phản ánh vào giá và các công ty này dự kiến sẽ ghi nhận mức tăng trưởng lợi nhuận ròng âm trong 2022.

Nhà đầu tư nên thận trọng trong các quyết định đầu tư liên quan đến cổ phiếu ngành thịt trong giai đoạn này. Tiềm năng tăng giá bao gồm: Giá ngũ cốc toàn cầu thấp hơn dự kiến; giá lợn hơi cao hơn dự kiến và nhu cầu tiêu thụ thịt mạnh hơn dự kiến.

Chi tiết xem thêm tại đây...