BVSC cho rằng giá phân bón, phốt pho và tiến độ triển khao dự án sẽ gây ảnh hưởng đến lợi nhuận của Hóa Chất Đưc Giang, do đó, DGC khó bứt phá trong ngắn hạn.

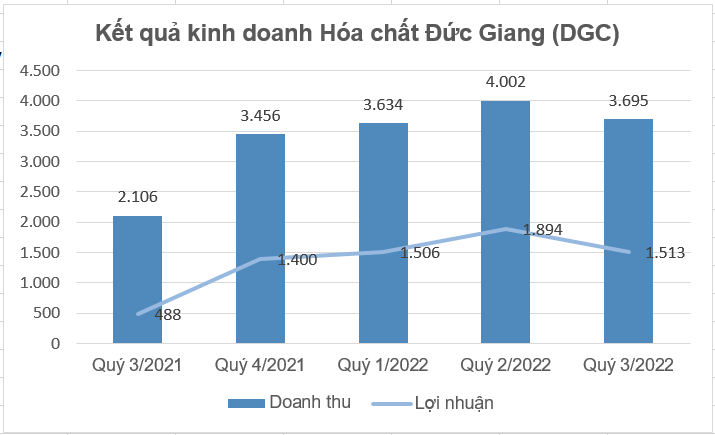

Chứng khoán Bảo Việt (BVSC) vừa đưa ra đánh giá về triển vọng của CTCP Hóa Chất Đức Giang (HOSE: DGC) trong giai đoạn tới Theo đó, BVSC nhận định kết quả kinh doanh quý 4/2022 của Đức Giang sẽ giảm nhẹ so với quý 3. Doanh thu thuần và lợi nhuận sau thuế dự kiến đạt được là 3.299 tỷ đồng và 1.100 tỷ đồng, giảm lần lượt 10% và 27% so với quý 3.

Nguyên nhân của sự sụt giảm này chủ yếu là do sản lượng tiêu thụ và giá bán các sản phẩm chính như phốt pho vàng và phân bón DAP/MAP đều giảm.

Với những dự đoán về tình hình kinh doanh quý cuối 2022 của DGC, BVSC dự phóng doanh thu thuần và lợi nhuận sau thuế của DGC năm nay lần lượt đạt mức 14.911 tỷ đồng và 6.275, tăng lần lượt 56,5% và 150% so với cùng kỳ năm ngoái và tăng 78% so với mục tiêu 3.511 tỷ đồng lãi của DGC.

Động lực tăng trưởng đến từ phốt pho & các sản phẩm có gốc phốt pho. Trong đó, phốt pho vàng (P4), acid trích ly WPA, phân bón có mức tăng trưởng doanh thu ước tính khoảng 114%, 53% và 27% so với năm 2021.

Về triển vọng kinh doanh năm 2023, Chứng khoán Bảo Việt quan ngại về những thách thức mà Hóa chất Đức Giang phải đối mặt sẽ khiến kết quả kinh doanh khó có thể bứt phá phát mạnh mẽ như năm 2022.

Cụ thể, mảng phốt pho vàng, hiện đóng góp hơn 50% tổng doanh thu, có thể ghi nhận mức tăng trưởng âm do suy thoái kinh tế đang diễn ra, nhu cầu điện tử có thể sụt giảm mạnh trong 2023.

Về phía Đức Giang, ban lãnh đạo Công ty cũng cho biết sẽ giảm giá bán và sản lượng xuất khẩu phốt pho vàng trong năm 2023. Giá bán dự kiến neo ở 4.500 – 6.000 USD/tấn, giảm 10-30% so với 2022.

Đồng thời, dự án Nghi Sơn đi vào hoạt động chậm hơn so với kế hoạch sẽ là một trong những yếu tố ảnh hưởng đến kết quả của DGC. Được biết, nguồn vốn đầu tư cho dự án này chủ yếu đến từ vốn tự có khi DGC có gần 8.000 tỷ tiền gửi tiết kiệm. Ban lãnh đạo DGC cho biết Công ty đang cân nhắc có nên sử dụng hợp đồng vay với HSBC (vay USD) hay không trong bối cảnh tỷ giá USD/VND đang neo ở mức cao.

Bên cạnh đó, giá phân bón khó tăng mạnh do tồn kho từ nửa đầu năm, nông dân lo ngại mở rộng diện tích canh tác khi chi phí trồng trọt tăng và giá nông sản có xu hướng quay đầu giảm trong bối cảnh lạm phát kéo dài và khủng hoảng năng lượng. Với những nhận định trên, Chứng khoán Bảo Việt cho rằng giá cổ phiếu DGC khó có thể tăng mạnh trong ngắn hạn.

DGC hiện đã khai thác khai trường 25 (quặng appatit) với trữ lượng 3,6 triệu tấn quặng trong vòng 6 năm, ước tính trữ lượng khai thác tầm 600 nghìn tấn/năm. Khai trường này giúp DGC tự chủ 50% nguyên liệu đầu vào trong 2022, ước tính tiết kiệm 50-60% chi phí mua quặng. Ngoài ra, doanh nghiệp cũng có kế hoạch nâng mức tự chủ nguyên liệu đầu vào từ 70-80% trong thời gian tới.

Để đương đầu với những khó khăn trên, Hóa Chất Đức Giang cũng dự kiến sẽ đẩy mạnh sản xuất và xuất khẩu LCD (axit photphoric cấp điện tử) sang thị trường Đài Loan, Hàn Quốc trong năm 2023, bù đắp cho lượng xuất khẩu P4 giảm. Ban lãnh đạo công ty cho biết các khách hàng mua LCD đều kiểm định chất lượng hàng hóa khi nhập hàng vì vậy chất lượng chế biến sâu mặt hàng này cần được chú trọng (biên lãi gộp cao LCD hơn phốt pho vàng).

Về mảng phân bón, công ty sẽ chủ động tăng xuất khẩu trong năm 2023 trong bối cảnh nhu cầu tiêu thụ phân bón nội địa đang ở mức thấp. Bên cạnh đó, nguồn cung phân bón thế giới vẫn đang hạn chế do Nga và Trung Quốc - hai quốc gia xuất khẩu phân bón lớn nhất thế giới áp hạn ngạch xuất khẩu các loại phân bón quan trọng như Urea, DAP, MAP, NPK. Các thị trường được Đức Giang nhắm đến là các quốc gia ASEAN, Indonesia, Philipines, Ấn Độ, Bangladesh... Năm 2023, Nhà máy NPK của DGC sẽ đi vào hoạt động 2023, dự kiến khai thác 10.000 tấn/năm.

Về kết quả kinh doanh, mới đây trong tâm thư gửi cổ đông sau nhiều phiên liên tiếp DGC giảm sàn, Chủ tịch Đào Hữu Huyền cho biết ước tính lợi nhuận sau thuế tháng 10, tháng 11 ước tính khoảng 800 tỷ đồng và khẳng định đạt kế hoạch đề ra là 1.100 tỷ đồng.

“Mọi hoạt động của Tập đoàn vẫn bình thường, về tài chính, tôi có thể tự hào DGC là 1 trong những công ty có nền tảng tài chính tốt nhất Việt Nam với số dư tiền gửi trên 8.000 tỷ đồng và số nợ vay phải trả khoảng 600 tỷ đồng. Là công ty xuất khẩu lớn nên đã hưởng chênh lệch tỷ giá hàng chục tỷ đồng mỗi tháng. Tuy giá cả có giảm cho một số mặt hàng, nhưng lợi nhuận vẫn rất tốt, gần như không có hàng tồn kho, không có nợ xấu…”

Trước đó, DGC đặt mục tiêu doanh thu quý 4/2022 đạt 3.299 tỷ đồng và lợi nhuận sau thuế đạt 1.100 tỷ đồng, tương ứng giảm 27% so với mức lãi quý 3 và 22% so với cùng kỳ.

Lũy kế 9 tháng đầu năm, DGC mang về 11.332,6 tỷ đồng doanh thu, 4.916,7 tỷ đồng lợi nhuận sau thuế , tương ứng tăng 86% và gấp 4,4 lần cùng kỳ năm 2021. Theo đó, DGC đã hoàn thành 93,5% kế hoạch về doanh thu và vượt 40% kế hoạch về lợi nhuận.

Tập đoàn Bảo Việt (BVH): Lợi nhuận hợp nhất Quý I/2025 tăng trưởng 14,6%

CTCK từng có giá 630.000 đồng/cp bất ngờ giảm hàng nghìn tỷ đồng dư nợ margin