Nếu phát hành thành công, vốn điều lệ của Chứng khoán HSC sẽ tăng lên hơn 7.552 tỷ đồng.

Ngày 3/1 tới đây, CTCP Chứng khoán TP HCM (HSC, mã chứng khoán HCM) sẽ chốt danh sách cổ đông chào bán cổ phiếu cho cổ đông hiện hữu và phát hành cổ phiếu để trả cổ tức đợt 2/2021.

Theo đó, Công ty dự kiến phát hành 228,6 triệu cổ phiếu chào bán cho cổ đông hiện hữu, tỷ lệ 2:1, tương ứng cổ đông sở hữu 1 cổ phiếu được hưởng 1 quyền mua, cứ 2 quyền mua sẽ được mua 1 cổ phiếu mới, giá phát hành 10.000 đồng/CP.

Số cổ phần chưa phân phối hết sẽ tiếp tục chào bán cho cổ đông hiện hữu hoặc người lao động của Công ty có nhu cầu đăng ký mua hoặc lựa chọn bán cho nhà đầu tư khác với giá bán không thấp hơn giá chào bán cho cổ đông hiện hữu. Số cổ này sẽ bị hạn chế chuyển nhượng trong vòng một năm kể từ ngày hoàn thành đợt chào bán theo quy định của pháp luật.

Đồng thời, Chứng khoán HSC sẽ phát hành hơn 68,58 triệu cổ phiếu trả cổ tức tỷ lệ 100:15, tức cổ đông sở hữu 100 cổ phiếu sẽ được nhận thêm 15 cổ phiếu mới.

Sau đợt phát hành, vốn điều lệ của Chứng khoán TP HCM sẽ tăng từ 4.581 tỷ lên hơn 7.552 tỷ đồng.

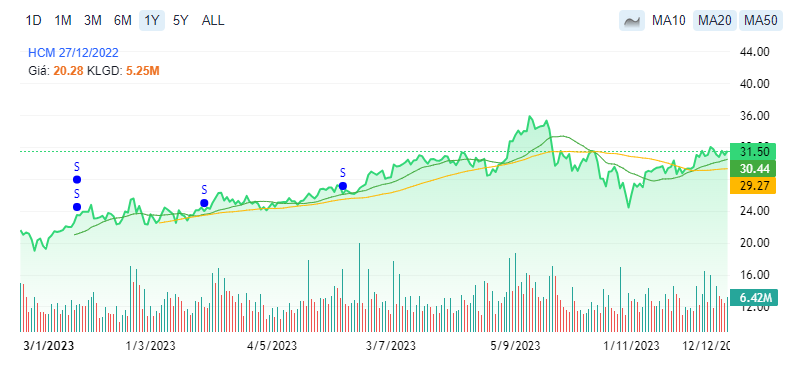

Trên thị trường, đóng cửa phiên giao dịch ngày 19/12, cổ phiếu HCM tăng 1,61% lên mức 31.500 đồng/CP. Mức giá này đã tăng gấp rưỡi so với thời điểm đầu năm. Như vậy, số cổ phiếu phát hành thêm để chào bán cho cổ đông hiện hữu có mức giá chưa bằng 1/3 thị giá hiện tại của HCM.

|

| Diễn biến giá cổ phiếu 1 năm gần đây của HCM. |

Về tình hình kinh doanh, lũy kế 9 tháng đầu năm 2023, doanh thu và LNST của Chứng khoán HSC đều giảm 32% so với cùng kỳ năm ngoái, lần lượt đạt hơn 2.014 tỷ đồngvà 617 tỷ đồng, hoàn thành 68% kế hoạch năm 2023.

Tính đến ngày 30/09/2023, tổng tài sản của Chứng khoán HSC đạt 16.663 tỷ đồng, vốn chủ sở hữu đạt 8.133 tỷ đồng. Thu nhập trên một cổ phiếu (EPS) 9 tháng đầu năm 2023 đạt 1.083 đồng/cổ phiếu.

> > Cần tiền trả nợ ngân hàng, một doanh nghiệp ngành dược sắp tăng vốn điều lệ thêm 500 tỷ đồng