Đầu năm 2020, MSB đã đàm phán thành công chuyển nhượng 50% FCCOM cho Huyndai Card, tuy nhiên do ảnh hưởng của dịch Covid và thay đổi chiến lược đối tác khiến thương vụ này bất thành.

CTCK Guotai Junan Vietnam (GTJASVN) vừa có báo cáo nhận định về Ngân hàng TMCP Hàng Hải Việt Nam (HoSE: MSB), ngân hàng đang trong quá trình đàm phán với đối tác ngoại về việc chuyển nhượng 100% cổ phần tại Công ty tài chính tiêu dùng FCCOM. Đầu năm 2020, MSB đã đàm phán thành công chuyển nhượng 50% FCCOM cho Huyndai Card, tuy nhiên do ảnh hưởng của dịch Covid và thay đổi chiến lược đối tác khiến thương vụ này bất thành.

CTCK kỳ vọng MSB sẽ sớm hoàn tất quá trình lựa chọn đối tác mới và chốt được thương vụ này tại thời điểm cuối năm 2021- đầu năm 2022. Tính đến 31/12/2020, tổng tài sản của FCCOM hơn 621 tỷ đồng, vốn chủ sở hữu 606,8 tỷ đồng. Dư nợ tín dụng của công ty đạt 322 tỷ đồng, lợi nhuận đạt 2,3 tỷ đồng, giảm 64% so với năm 2019. Với P/B trung bình của các thương vụ M&A công ty tài chính tiêu dùng gần đây, CTCK kỳ vọng MSB sẽ thu về ít nhất 500 tỷ đồng lợi nhuận từ thương vụ bán 100% FCCOM, qua đó bổ sung nguồn lực phục vụ hoạt động kinh doanh của ngân hàng.

Báo cáo đề cập MSB đang hưởng lợi ngắn hạn từ một số yếu tố, nổi bật nhất là chi phí huy động giảm mạnh giúp thu nhập lãi thuần (NII) bật tăng. Tuy nhiên, loại trừ hưởng lợi từ chính sách lãi suất, CTCK quan sát thấy chi phí vốn của ngân hàng dần cải thiện và ghi nhận giảm 5 năm liên tiếp.

Chi phí vốn giảm từ năm 2020 cũng cho thấy lợi thế và kinh nghiệm kinh doanh trái phiếu giúp ngân hàng linh hoạt hơn trong việc cân đối nguồn vốn. Do đó, Guotai Junan Vietnam cho rằng MSB vẫn có thể tối ưu hóa thu nhập ngay cả trong điều kiện lãi suất điều chỉnh tăng những năm tiếp theo. Mặt khác, động lượng tăng trưởng thu nhập dịch vụ có thể chậm lại nửa cuối năm do phí trả trước ghi nhận ít hơn.

Trong nửa đầu năm, MSB ghi nhận khoản lỗ bất thường từ hoạt động kinh doanh đầu tư chứng khoán - hoạt động cốt lõi do trong tháng 6, ngân hàng phân loại lại nợ một khoản đầu tư trái phiếu giá trị 500 tỷ từ khách hàng doanh nghiệp và trích lập dự phòng đối với toàn bộ danh mục này. Ngân hàng đã thu hồi tài sản đảm bảo từ khách hàng và dự kiến thu về được số tiền tương đương nợ gốc từ việc bán đấu giá tài sản đảm bảo này trong năm nay. Do vậy, thu nhập từ kinh doanh trái phiếu của cuối năm sẽ phục hồi.

Ngân hàng tất toán toàn bộ trái phiếu VAMC vào cuối quý III/2020, tuy nhiên, chi phí dự phòng rủi ro tín dụng đang tăng do ảnh hưởng bởi Covid-19. Tổng dư nợ tái cơ cấu tính t hơn 700 tỷ (gồm nợ gốc và nợ liên quan). Tuy nhiên, dịch bệnh khiến khoản này có thể tăng lên 1.700 tỷ đến cuối năm. Với kết quả kinh doanh đã đạt được trong nửa đầu năm, ngân hàng dự kiến sẽ dùng một phần lợi nhuận để xử lý nợ xấu nửa cuối năm, đưa chỉ tiêu chất lượng tài sản của ngân hàng về mức tốt hơn.

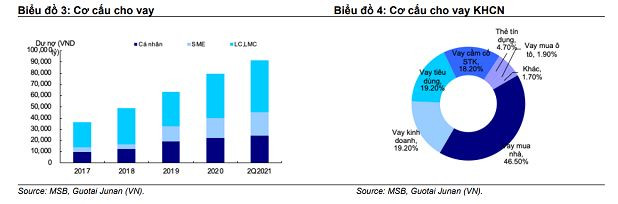

Trong dài hạn, với việc đưa tỷ trọng cho vay doanh nghiệp vừa và nhỏ (SME) và cá nhân lên mức 60-70% - mặt bằng chung các ngân hàng nổi bật về hoạt động bán lẻ (hiện tại nhóm này chỉ chiếm khoảng 50% tổng dư nợ), chúng tôi kỳ vọng điều này sẽ giúp tận dụng tối đa lợi thế CASA, và mở rộng biên lãi thuần tiệm cận 4% đến năm 2025 cũng như tăng thu nhập dịch vụ (thanh toán, bảo hiểm) và duy trì tốc độ tăng trưởng dư nợ trên 20%/năm.