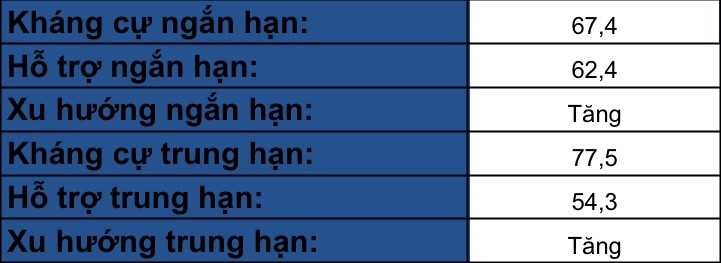

Chuyên gia nhận định xu hướng ngắn hạn của Viettel Construction (HOSE: CTR) đã được nâng lên mức tăng, có thể xem xét mua ở vùng giá hiện tại với tỷ trọng thấp dưới 5%.

Đóng cửa phiên 27/4, cổ phiếu CTR giảm 0,6% về mức 66.000 đồng/cp. Stock Rating của CTR ở mức 87 điểm cho nên Chứng khoán Yuanta Việt Nam duy trì đánh giá tích cực mức xếp hạng tăng trưởng của cổ phiếu này. Đồ thị giá của CTR tăng 1,84% với khối lượng giao dịch tăng mạnh so với mức khối lượng trung bình 20 phiên.

|

| Đồ thị kỹ thuật cổ phiếu CTR |

Đồng thời, đồ thị giá vẫn đang trong giai đoạn tích lũy ngắn hạn cho nên đồ thị giá có thể sẽ tiếp tục đi ngang quanh mức hiện tại và chưa thể vượt hoàn toàn mức kháng cự 67,4, các nhà đầu tư không nên mua đuổi ở nhịp tăng.

Ngoài ra, xu hướng ngắn hạn của CTR cũng được nâng lên mức tăng. Do đó, Chứng khoán Yuanta Việt Nam khuyến nghị các nhà đầu tư ngắn hạn có thể xem xét mua ở mức giá hiện tại với tỷ trọng thấp dưới 5% và tăng dần tỷ trọng khi xu hướng ngắn hạn của thị trường tích cực hơn.

|

| Điểm nhấn kỹ thuật cổ phiếu CTR |

đó, đánh giá về tiềm năng của CTR, CTCK Ngân hàng TMCP Ngoại Thương Việt Nam (VCBS) nhận định doanh nghiệp còn nhiều dư địa để duy trì mức tăng trưởng tích cực trong dài hạn với những mảng kinh doanh chủ lực.

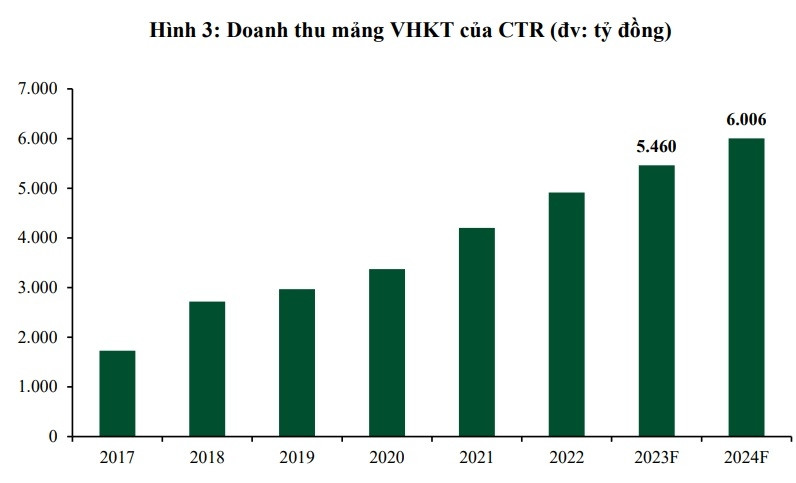

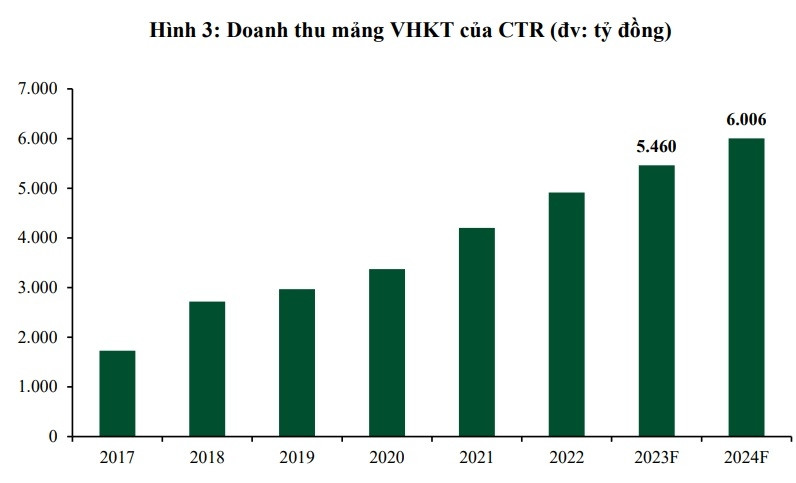

Cụ thể, chuyên gia VCBS dự phóng doanh thu năm 2023 của CTR đạt 11.040 tỷ đồng, tăng gần 18% so với thực hiện năm 2022 và lãi ròng ước đạt 508 tỷ đồng, tăng hơn 14%.

|

| Nguồn: VCBS |

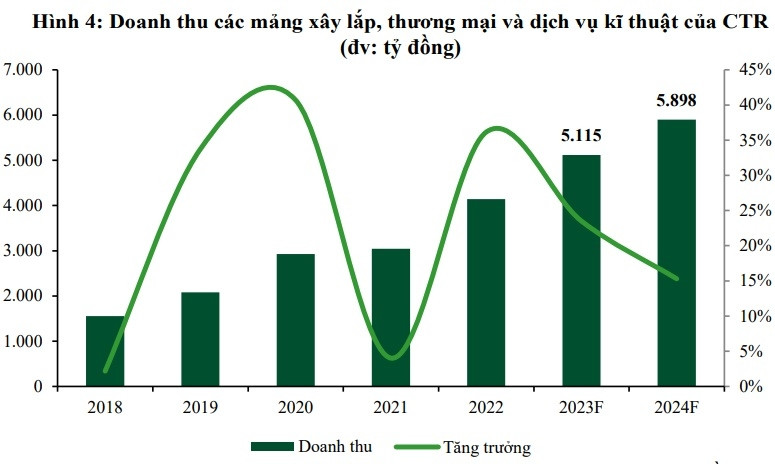

Năm 2022, Tổng CTCP Công trình Viettel - Viettel Construction (HOSE: CTR) ghi nhận doanh thu thuần đạt 9.370 tỷ đồng, tăng gần 26% so với năm trước, trong đó, đóng góp lớn vào tăng trưởng doanh thu tới từ các lĩnh vực xây lắp, thương mại và dịch vụ kĩ thuật. Lãi sau thuế năm 2022 đạt 444 tỷ đồng, tăng hơn 18%.

Mặc dù tăng trưởng chậm lại nhưng VCBS dự báo mảng vận tải khai thác (VTKT) vẫn sẽ duy trì mức tăng trưởng trên 10%/năm trong ít nhất 2-3 năm tới và đóng góp 300-400 tỷ đồng dòng tiền mỗi năm cho CTR.

|

| Nguồn: VCBS |

Dự báo lĩnh vực xây dựng, dịch vụ dân dụng có dư địa tăng trưởng dồi dào nhờ quy mô thị trường lớn; lợi thế từ độ phủ tới các địa phương và thị trường cung cấp dịch vụ xây lắp nhà ở riêng lẻ và sửa chữa, tích hợp thiết bị hộ gia đình chưa có nhiều sự tham gia của các doanh nghiệp chuyên nghiệp.

Đối với mảng hạ tầng cho thuê (HTCT), động lực tăng trưởng chủ yếu sẽ vẫn đến từ nhu cầu mở rộng hạ tầng phát sóng 4G của Viettel. Trong khi đó, hạ tầng 5G nhiều khả năng sẽ chưa thể đẩy mạnh triển khai trong giai đoạn 2023-2024.

|

| Nguồn: VCBS |

Tuy vậy, VCBS cho rằng tốc độ tăng trưởng của CTR sẽ chịu áp lực nhất định tới từ chi phí lãi vay gia tăng đáng kể từ năm 2023 (đặc biệt trong môi trường lãi suất neo cao) và tác động tiêu cực đến hiệu quả lợi nhuận của Công ty.