Tập đoàn ASG dự kiến phát hành cổ phiếu ESOP và phát hành cổ phiếu chào bán cho cổ đông hiện hữu.

CTCP Tập đoàn ASG (mã chứng khoán ASG) công bố nghị quyết Hội đồng quản trị về việc phát hành cổ phiếu tăng vốn điều lệ.

Theo đó Tập đoàn ASG dự kiến phát hành hơn 12,1 triệu cổ phiếu tăng vốn điều lệ. Trong đó phát hành 756.540 cổ phiếu ESOp giá 10.000 đồng/cổ phiếu theo chương trình lựa chọn cho người lao động trong công ty. Tỷ lệ phát hành 1%, dự kiến huy động hơn 7,56 tỷ đồng.

Đồng thời Tập đoàn ASG cũng dự kiến phát hành gần 11,35 triệu cổ phiếu chào bán cho cổ đông hiện hữu. Tỷ lệ phát hành 15%, tương ứng cổ đông sở hữu 1 cổ phiếu được nhận 1 quyền mua, cứ 100 quyền mua được mua 15 cổ phiếu mới. Giá chào bán 15.000 đồng/cổ phiếu, dự kiến huy động khoảng 170 tỷ đồng.

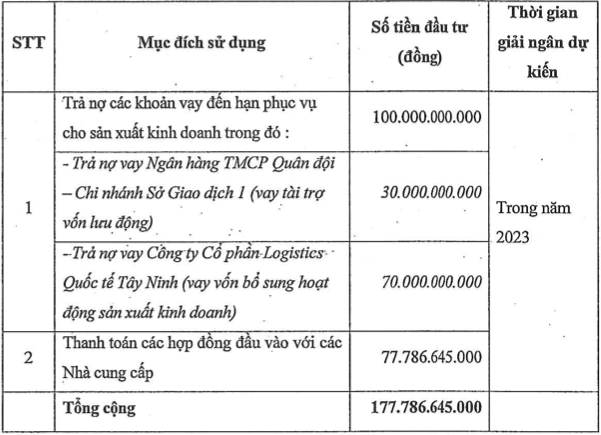

Tổng cộng Tập đoàn ASG dự kiến huy động 177,7 tỷ đồng từ đợt tăng vốn này. Số tiền huy động được sẽ dùng 100 tỷ đồng trả nợ vay các ngân hàng và đối tác. Phần còn lại hơn 77,7 tỷ đồng để thanh toán hợp đồng đầu vào với các nhà cung cấp. Thời gian sử dụng vốn trong năm 2023.

ASG là doanh nghiệp hoạt động trong lĩnh vực logistics hàng không, khu công nghiệp… Trên thị trường cổ phiếu ASG hiện giao dịch quanh mức 28.000 đồng/cổ phiếu, vốn hoá rơi vào khoảng 2.100 tỷ đồng.

BCTC ghi nhận doanh thu thuần 6 tháng đầu năm 2022 đạt 760 tỷ đồng, tăng 133% so với cùng kỳ nhờ gia tăng mạnh hoạt động dịch vụ bận tải hàng hoá và hành khách. Lợi nhuận sau thuế bất ngờ gấp hơn 10 lần nửa đầy năm ngoái, đạt hơn 108 tỷ đồng chủ yếu nhờ khoản doanh thu tài chính – mà phần lớn đến từ việc công ty ghi nhận chênh lệch giữa giá trị hợp lý và giá trị khoản đầu tư vào công ty con theo phương pháp vốn chủ sở hữu.

.jpg)