Chuyên gia dự báo 'hướng đi' của lãi suất nửa cuối năm 2024

Lãi suất huy động đang điều chỉnh theo tín hiệu của thị trường.

Lãi suất huy động 6 tháng đầu năm 2024 tăng trở lại

Trước diễn biến căng thẳng của tỷ giá trong suốt quý II, Ngân hàng Nhà nước đã có những động thái can thiệp ổn định tỷ giá, bao gồm thực hiện nghiệp vụ bán ngoại tệ và điều tiết thanh khoản hệ thống thông qua thị trường mở, kết hợp với việc tăng lãi suất OMO, tín phiếu (đạt 4,5% vào cuối tháng 6) với mục đích giữ nền lãi suất liên ngân hàng ở mức cao vừa đủ để hạn chế các giao dịch đầu cơ chênh lệch lãi suất (carry trade).

Điều này đã khiến thanh khoản hệ thống bị thu hẹp do một lượng lớn tiền đồng bị rút ra khỏi hệ thống, lãi suất liên ngân hàng theo đó cũng bật tăng và biến động quanh 4-5,5%. Cụ thể, giao dịch trên thị trường liên ngân hàng diễn ra sôi động, đạt 19,5 triệu tỷ trong quý II (tăng 39% so với cùng kỳ năm trước và tăng 9% so với quý trước). Tính đến ngày 28/6, lãi suất liên ngân hàng kỳ hạn qua đêm, 2 tuần, 1 tháng và 3 tháng lần lượt đạt 4,39%, 4,89%, 4,77% và 5,34% (tăng 344 điểm, tăng 270 điểm, tăng 297 điểm và tăng 94 điểm so với đầu năm).

|

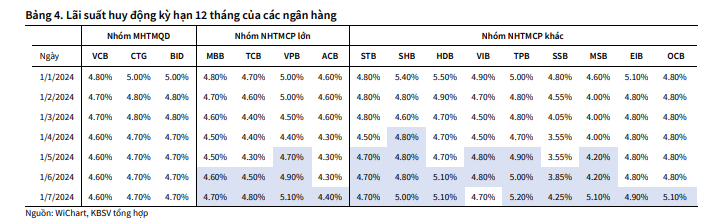

| Lãi suất huy động kỳ hạn 12 tháng của các ngân hàng |

Sau khi xuống vùng thấp lịch sử trong quý I, lãi suất huy động đã tạo đáy và đi lên khoảng 20-45 điểm so với đáy ở các kỳ hạn 1-12 tháng. Điều này đến từ việc thiếu hụt thanh khoản trên thị trường liên ngân hàng do những động thái can thiệp ổn định tỷ giá của NHNN, đồng thời tăng trưởng tín dụng cũng đã tăng tốc trong quý II (tăng thêm 4,2 điểm % so với quý I).

Trong đó, lãi suất huy động bình quân 12 tháng các nhóm NHTMCP lớn (ACB, MBB, VPB, TCB) và nhóm NHTM khác lần lượt đạt 4,75% và 5% (tăng 35 điểm và tăng 44 điểm từ đáy), trong khi nhóm NHTMQD vẫn đi ngang ở mức 4,68%. Trong khi đó, lãi suất cho vay có độ trễ so với lãi suất huy động do chênh lệch kỳ hạn, song xu hướng giảm vẫn tiếp diễn trong nửa đầu năm. Theo NHNN, tính đến tháng 4/2024, lãi suất bình quân của các khoản cho vay mới và cũ còn dư nợ ở mức 7,3-9,5% (giảm 1 điểm % so với cuối năm 2023).

Dự báo lãi suất nửa cuối năm 2024

Lãi suất huy động dự báo tiếp tục tăng thêm khoảng 50 điểm từ nay cho tới cuối năm

Theo KBSV Research, lãi suất huy động sẽ tiếp tục tăng thêm 50 điểm từ nay cho tới cuối năm, lên mức quanh vùng đáy Covid-19 giai đoạn 2020-2021. Trong đó, các yếu tố trọng yếu tác động tới mặt bằng lãi suất huy động bao gồm:

Tỷ giá trong quý III vẫn sẽ có các biến động trồi sụt, mặc dù rủi ro tăng mạnh trở lại không còn đáng ngại. Theo đó, NHNN vẫn sẽ duy trì định hướng giữ nền lãi suất liên ngân hàng ở mức cao vừa đủ để hạn chế kinh doanh chênh lệch lãi suất, song song với nghiệp vụ bán USD để đáp ứng nhu cầu của doanh nghiệp trong bối cảnh nhập khẩu được dự báo sẽ tiếp tục gia tăng trong thời gian tới. Những điều này sẽ tác động trực tiếp đến thanh khoản hệ thống và làm tăng lãi suất huy động ở thị trường 1, đặc biệt là ở nhóm NHTM tư nhân vừa và nhỏ có nguồn huy động kém linh hoạt và các ngân hàng ghi nhận tăng trưởng tín dụng tốt.

>> Agribank bất ngờ tăng lãi suất tiết kiệm sau gần 2 năm

Cầu tín dụng kỳ vọng hồi phục kéo theo nhu cầu huy động vốn, từ đó khiến đà tăng của lãi suất huy động tiếp diễn vào cuối năm. Cụ thể, tăng trưởng tín dụng được dự báo sẽ phục hồi rõ nét hơn theo sự ấm lên của nền kinh tế trong nửa cuối năm 2024 trước những động lực chính bao gồm kim ngạch nhập khẩu tăng mạnh trong những tháng gần đây là dấu hiệu cho thấy triển vọng tích cực của ngành sản xuất và hoạt động xuất khẩu trong thời gian tới; sự thẩm thấu của chính sách tiền tệ và tài khóa khiến nhu cầu nội địa cải thiện và thị trường bất động sản khởi sắc.

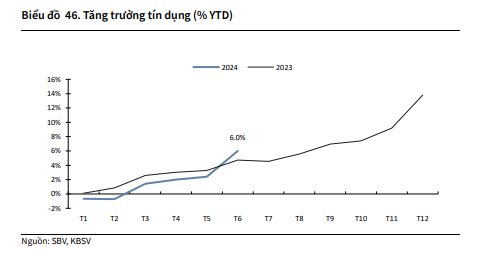

Trên thực tế, tín dụng trong quý II đã ghi nhận sự cải thiện, tính đến ngày 30/6 đạt 6% so với đầu năm (xét riêng quý II tín dụng tăng thêm 4,6 điểm % so với cùng kỳ), cao hơn hẳn mức tăng của quý trước cùng kỳ ở 2,1 điểm %), chủ yếu được dẫn dắt bởi nhóm bất động sản và cho vay phát triển cơ sở hạ tầng.

Lãi suất cho vay đã tạo đáy, dự báo sẽ đi ngang hoặc nhích nhẹ vào cuối năm

Lãi suất cho vay đã giảm xuống thấp tương đối so với mức đỉnh cuối năm 2022 theo chủ trương hạ lãi suất hỗ trợ phát triển kinh tế của Chính Phủ và NHNN. Tuy nhiên, với diễn biến tăng trở lại của chi phí huy động vốn, KBSV cho rằng, lãi suất cho vay đã tạo đáy và nhiều khả năng sẽ đi ngang hoặc nhích nhẹ vào cuối năm. Mức tăng cụ thể sẽ phụ thuộc vào từng ngân hàng.

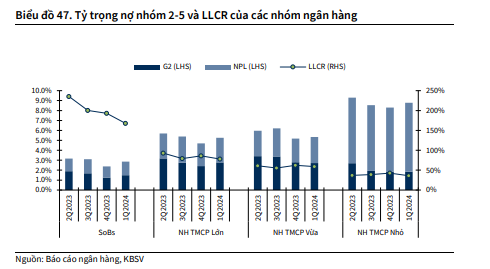

Nhóm ngân hàng quốc doanh do có vai trò hỗ trợ kinh tế sẽ giữ lãi suất cho vay thấp tương đối, trong khi các ngân hàng tư nhân có xu hướng tăng lãi suất để điều chỉnh phù hợp với sự tăng của lãi suất đầu vào. Bên cạnh đó, nợ xấu vẫn là một vấn đề cần lưu tâm khi bộ đệm dự phòng của các ngân hàng đã bị thu hẹp đáng kể, trong khi thông tư 02 sẽ hết hiệu lực vào cuối năm 2024 có thể khiến nhiều khách hàng bị nhảy nhóm nợ, khiến lãi suất cho vay phải được điều chỉnh hợp lý để cân đối với rủi ro của khách hàng.

>> Sacombank (STB) tăng mạnh lãi suất tiết kiệm ngay đầu tháng 8: Cao nhất 5,6%/năm