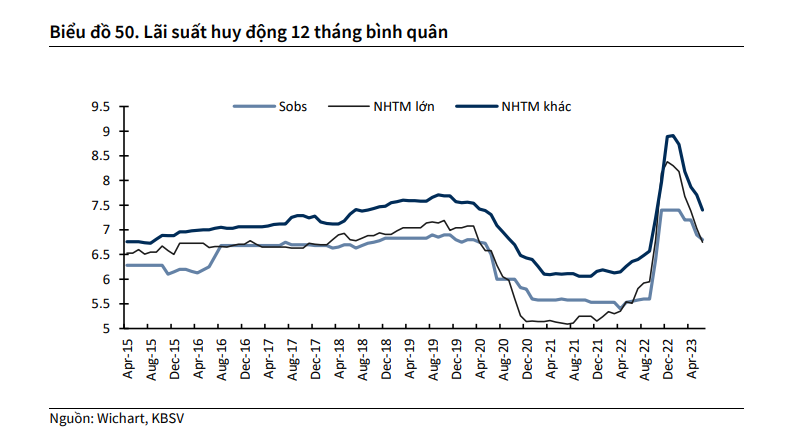

Mặt bằng lãi suất huy động thực tế đã tạo đỉnh từ đầu năm 2023 và duy trì xu hướng giảm cho đến thời điểm hiện tại và đã về sát mức lãi suất trước đại dịch Covid-19.

Chứng khoán KB (KBSV) mới đây đã phát hành báo cáo triển vọng nửa cuối năm 2023. Theo đó, lãi suất huy động đã về sát mức lãi suất trước đại dịch Covid-19.

Theo đó, mặt bằng lãi suất huy động thực tế đã tạo đỉnh từ đầu năm 2023 và duy trì xu hướng giảm cho đến thời điểm hiện tại và đã về sát mức lãi suất trước đại dịch Covid-19.

Bình quân 6 tháng đầu năm, lãi suất huy động đã giảm tương đối mạnh, khoảng 1,35% trong khi lãi suất cho vay sẽ có độ trễ 3 – 6 tháng bởi giá vốn đầu vào của các ngân hàng vẫn chịu mức chi phí cao hơn do các khoản tiền gửi lãi suất cao chưa đáo hạn; đồng thời rủi ro nợ xấu cũng sẽ tác động tới quyết định hạ lãi suất cho vay của các ngân hàng.

Theo ước tính sơ bộ, mặt bằng lãi suất cho vay đã hạ nhiệt 1% so với thời điểm cuối năm 2022.

Bên cạnh đó, tăng trưởng tín dụng ở mức thấp kỉ lục, cách xa mục tiêu của Chính phủ đề ra.

Theo KBSV, có 3 nguyên nhân chính khiến tín dụng tăng trưởng thấp gồm nhu cầu tín dụng yếu khi kinh tế tăng trưởng kém, các hoạt động tiêu dùng, đầu tư có dấu hiệu trì trệ; rủi ro tín dụng ở mức cao khiến ngân hàng nâng chuẩn cho vay do lo ngại nợ xấu tăng mạnh và mặt bằng lãi suất cho vay dù đã giảm nhưng nhìn chung vẫn ở mức cao.

Trong nửa cuối năm 2023, các chuyên gia dự báo lãi suất huy động sẽ tiếp tục xu hướng giảm từ nay đến cuối năm, với mức lãi suất huy động bình quân 12 tháng của các ngân hàng quanh mức 6.2% (giảm 1.8% so với đầu năm, và giảm 0.45% so với thời điểm hiện tại).

Lãi suất cho vay bình quân kỳ hạn 12 tháng, dù có độ trễ (do chi phí huy động vốn của ngân hàng cần thời gian để hạ, rủi ro nợ xấu khi nền kinh tế suy yếu), tuy nhiên cũng sẽ có xu hướng giảm là chủ đạo với mức giảm so với đầu năm 2023 ở mức 1.8% - 2.3%.

Bên cạnh đó, ngành ngân hàng cũng đang tích cực triển khai các biện pháp để hỗ trợ doanh nghiệp vừa và nhỏ (Thông tư 02; 4 lần hạ lãi suất điều hành; quy định trần lãi suất cho các nhóm ngành ưu tiên…) Trong bối cảnh mặt bằng lãi suất huy động đã giảm mạnh kể từ đầu năm, kéo theo chi phí vốn các ngân hàng được kéo giảm (đặc biệt khi các khoản vay lãi suất cao cuối năm ngoái đáo hạn), các ngân hàng có động lực để hạ lãi suất cho vay nhằm thu hút khách hàng vay mới.

Với các yếu tố tác động trên, KBSV cho rằng xu hướng giảm của mặt bằng lãi suất là tương đối rõ nét trong 6 tháng cuối năm. Dù vậy, mức giảm thực tế sẽ còn phụ thuộc vào sự phục hồi của nền kinh tế, sức khoẻ của doanh nghiệp, rủi ro từ thị trường bất động sản cũng như vấn đề về thị trường trái phiếu doanh nghiệp…, qua đó tác động đến rủi ro tín dụng của ngân hàng. Nếu rủi ro này vẫn duy trì ở mức cao, các ngân hàng sẽ yêu cầu lãi vay cao để bù đắp chi phí trích lập dự phòng rủi ro nợ xấu, qua đó cản trở nỗ lực giảm lãi suất của Chính phủ và NHNN.

Lãi suất liên ngân hàng tăng gấp 4 lần, Ngân hàng Nhà bước bơm hơn 90.000 tỷ chỉ trong 1 tuần

Thanh tra phát hiện nhiều tồn tại trong cấp tín dụng và xử lý rủi ro tại Vietcombank (VCB) Tây Ninh

.jpg)