Lần đầu tiên Ngân hàng mẹ và Công ty con sẽ cùng “song kiếm hợp bích” trong một kịch bản tiếp cận khách hàng.

Ngân hàng mẹ - Công ty con “song kiếm hợp bích”

Tại Đại hội đồng cổ đông thường niên năm 2024, Chủ tịch Ngân hàng ACB, ông Trần Hùng Huy cho biết, Ngân hàng đặt mục tiêu tín dụng tăng trưởng 3,7% so với cuối năm 2023, cao hơn gấp đôi so với mức tăng toàn ngành và cũng cao hơn cùng kỳ.

Về định hướng phát triển khách hàng doanh nghiệp, vị lãnh đạo này chia sẻ, các khách hàng SME của ACB đang ngày càng lớn mạnh và Ngân hàng cũng theo sự phát triển này. Ngoài ra, đối với khách hàng doanh nghiệp lớn, ACB cũng có nhiều lợi thế cạnh tranh, không chỉ ở lãi suất mà còn ở các sản phẩm, dịch vụ khác.

>> Chủ tịch ACB Trần Hùng Huy: ACB sẽ không đầu tư vào trái phiếu doanh nghiệp

Một trong những “vũ khí” mà ACB mới đây đã đưa ra để cụ thể hóa định hướng kinh doanh đó là “combo” vừa vay vốn lưu động từ ACB, vừa có thể thuê tài chính từ ACBL (công ty cho thuê tài sản của ACB) để tiếp cận với máy móc thiết bị, phương tiện vận tải và xe máy chuyên dụng nhằm mở rộng hoạt động sản xuất kinh doanh.

Chương trình mới này của ACB có khả năng giải quyết hai nhu cầu quan trọng của doanh nghiệp: tiếp cận vốn và sở hữu thiết bị cần thiết cho sản xuất kinh doanh.

Thứ nhất, khoản vay vốn lưu động giúp doanh nghiệp quản lý dòng tiền một cách hiệu quả, mang lại sự linh hoạt về tài chính cần thiết để nắm bắt các cơ hội tăng trưởng và vượt qua thời kỳ thử thách. Bên cạnh đó, hợp đồng thuê tài chính từ ACBL cho phép các doanh nghiệp có được máy móc và công cụ chuyên nghiệp mà không cần đầu tư ban đầu đáng kể, từ đó đẩy nhanh tốc độ tăng trưởng.

Chương trình này cũng được cho sẽ giúp đơn giản hóa quy trình vay vốn. Thay vì tiếp cận nhiều tổ chức tài chính để cung cấp các dịch vụ khác nhau, các doanh nghiệp giờ đây có thể hợp lý hóa hoạt động của mình bằng cách tận dụng dịch vụ toàn diện của ACB.

Đáng nói, theo ACB, lãi suất cho thuê tài chính tại ACBL bằng lãi suất cho vay ưu đãi trung dài hạn tại ACB, với tỷ lệ tài trợ tài sản cao và cạnh tranh trên thị trường.

|

| Sự kết hợp giữa ACB và ACBL. Ảnh: ACBL |

Với các doanh nghiệp sản xuất, giá trị máy móc, thiết bị thường chiếm tỷ trọng lớn trong tổng tài sản tuy nhiên, không hề dễ để thế chấp máy móc, thiết bị,... vay vốn. Bởi lẽ, thủ tục làm hồ sơ mất nhiều thời gian, tỷ lệ khấu trừ trong định giá khá cao trong khi mức cấp tín dụng lại thấp.

Đứng trên góc độ của các ngân hàng, máy móc, thiết bị không phải đối tượng tài sản được ưu tiên, do việc quản lý TSBĐ sau khi nhận thế chấp khó khăn, tốn kém về chi phí nhân sự và tiềm ẩn nhiều rủi ro.

Xét về mặt thanh khoản, máy móc thiết bị có tính thanh khoản kém, khó thanh lý, một số máy móc đặc thù thậm chí rao bán cả chục năm chẳng có người mua trong khi chất lượng ngày càng xuống cấp. Chưa kể máy móc ở Việt Nam hầu hết được nhập khẩu từ các nhà cung cấp nước ngoài, nên khi xảy ra sự cố việc khắc phục rất tốn kém chi phí và thời gian.

Sự kết hợp giữa ACB và công ty con ACBL lần này được kỳ vọng có thể gỡ được nhiều nút thắt, để mở ra nhiều cơ hội hơn cho ngân hàng tiếp cận với các doanh nghiệp vốn trước đây chưa thể cấp tín dụng do hạn chế về chính sách.

Còn dư địa để phát triển

Trên thực tế, ACBL đã ra đời từ năm 2007 và đã có hơn 16 năm kinh nghiệm trong lĩnh vực cho thuê tài chính tại Việt Nam.

Định hướng kinh doanh của ACBL là đa dạng hoá và mở rộng hệ thống khách hàng, đặc biệt là các cá nhân và các doanh nghiệp vừa và nhỏ (SME). Đồng thời tập trung vào các tài sản có tính thanh khoản cao, các chương trình bán hàng qua nhà cung cấp cũng như đa dạng hóa các kênh bán hàng.

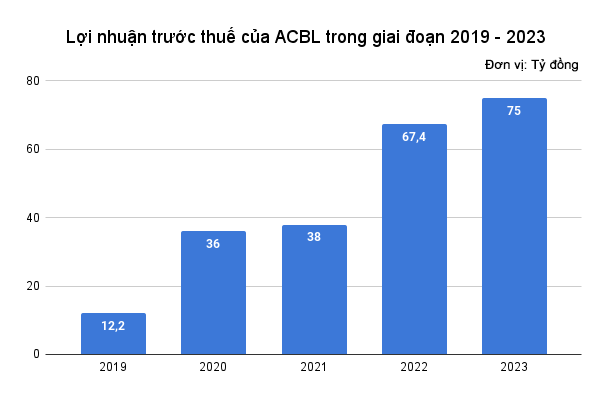

Trong 5 năm gần đây, ACBL luôn ghi nhận kết quả tích cực trong hoạt động kinh doanh khi liên tục tăng trưởng qua các năm. Đặc biệt, lợi nhuận trước thuế của Công ty trong năm 2020 đã tăng mạnh 211% so với năm 2019, đạt 36 tỷ đồng, dư nợ cho thuê tài chính cũng tăng 16,5%, đạt 1.211 tỷ đồng. Để có được kết quả này, ACBL đã đẩy mạnh việc bán hàng thông qua nhà cung cấp, ký kết hợp tác chiến lược với bốn nhà cung cấp lớn trong lĩnh vực xe tải, xe đầu kéo và máy móc thiết bị.

Đến năm 2022, lợi nhuận trước thuế tăng 77% so với với năm 2021, đạt 67,4 tỷ đồng. Dư nợ tín dụng trong năm này cũng đạt 1.505 tỷ đồng, tăng 20% so với năm 2021. Trong năm này, ACBL đã đa dạng hóa kênh bán hàng thông qua Chương trình phối hợp bán hàng giữa ACB và ACBL và Chương trình bán hàng trực tuyến thông qua kỹ thuật tối ưu hóa công cụ tìm kiếm (SEO) trang thông tin điện tử (website).

Về kết quả kinh doanh năm 2023, dư nợ tín dụng của Công ty đạt 1.751 tỷ đồng, tăng 16,4% so với năm 2022. Lợi nhuận trước thuế đạt 75 tỷ đồng, tăng 13% so với năm trước.

Tỷ lệ nợ xấu của ACBL trong những năm vừa qua luôn được duy trì ở mức dưới 3%.

|

| Lợi nhuận trước thuế của ACBL trong giai đoạn 2019 - 2023 |

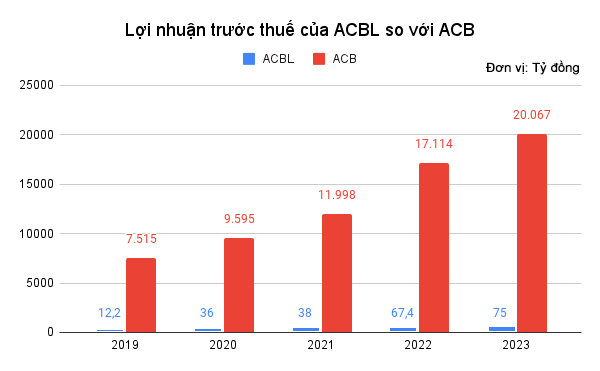

Có thể thấy, lợi nhuận trước thuế của ACBL tăng trưởng dương trong giai đoạn 2019 - 2023. Tuy nhiên, xét về quy mô, ACBL chỉ chiếm một phần rất nhỏ trong tổng lợi nhuận trước thuế hợp nhất của Tập đoàn. Năm 2023, ACBL đóng góp 0,37% trong tổng lợi nhuận.

|

| Lợi nhuận trước thuế của ACBL so với ACB |

Trong năm 2023, ACBL đã đặt nền tảng cho sự phát triển bền vững của những năm tới. Ngoài vốn do ACB cấp, ACBL đã huy động thêm nguồn vốn giá rẻ từ thị trường 1 và thị trường 2. Công ty cũng đã mở rộng kênh phân phối khi khai trương chi nhánh Đà Nẵng, mở thêm điểm bán hàng tại Nghệ An và Hải Phòng.

Thị trường cho thuê tài chính ở Việt Nam hiện có 10 công ty cho thuê tài chính có vốn điều lệ từ 200 tỷ đồng đến 1.989 tỷ đồng, trong đó bốn công ty có vốn đầu tư nước ngoài. Vốn điều lệ của ACBL là 500 tỷ đồng, nằm ở mức trung bình của thị trường.

Tổng dư nợ cho thuê tài chính tại Việt Nam tính đến ngày 31/12/2023 ước khoảng hơn 40.000 tỷ đồng. Trong đó, dư nợ của ACBL chiếm khoảng gần 5% toàn thị trường.

Với bức tranh thị trường cho thuê tài chính hiện nay, ACBL vẫn còn có dư địa để phát triển, gia tăng lợi nhuận, đồng thời giúp ngân hàng mẹ có cơ hội tiếp cận với nhiều khách hàng hơn, đặc biệt là tập khách hàng trước đây ACB chưa thể cấp tín dụng do hạn chế về tài sản bảo đảm.