Quyết định hạ lãi suất điều hành lần thứ tư liên tiếp trong vòng 3 tháng của Ngân hàng Nhà nước (NHNN) mang đến những kỳ vọng về tăng trưởng tín dụng khả quan hơn trong thời gian tới.

Không chủ quan với áp lực lạm phát

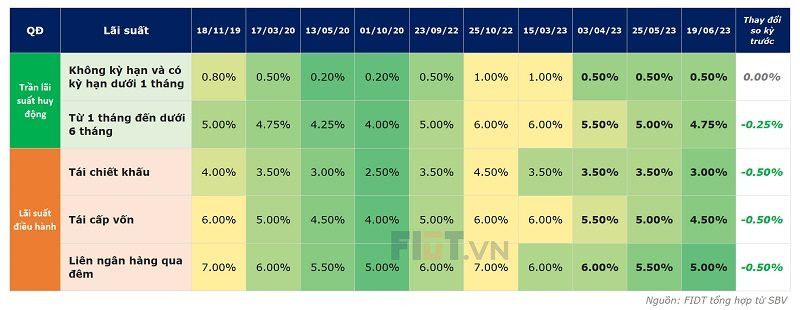

Thông tin thêm về các Quyết định hạ lãi suất điều hành sẽ có hiệu lực vào ngày 19/6/2023, theo đó, các loại lãi suất điều hành sẽ được cắt giảm thêm từ 0,25 điểm cơ bản (bps) đến 50bps.

Quyết định của Ngân hàng Nhà nước được đưa ra trong bối cảnh Cục Dự trữ Liên bang Mỹ (Fed) vừa khép lại kỳ họp tháng 6 hôm Thứ tư theo giờ Việt Nam và tuyên bố tạm ngưng tăng lãi suất; nhưng để ngỏ khả năng tăng lãi suất mục tiêu trong phạm vi tới 5,7% trong các kỳ họp tới, cũng như cần dữ liệu để có quyết định trong kỳ họp vào cuối tháng 7.

Theo NHNN, trên toàn cầu, tăng trưởng kinh tế thế giới tiếp tục giảm tốc, gặp khó khăn, một số nền kinh tế rơi vào suy thoái (Đức chính thức suy thoái); lạm phát giảm chậm khiến định hướng điều hành chính sách tiền tệ (CSTT) và lộ trình tăng lãi suất của các ngân hàng (NHTW) khó lường hơn. Bên cạnh quyết định của Fed, NHNN dẫn quyết định mới nhất từ NHTW Trung Quốc (PBoC) điều chỉnh giảm 10 điểm cơ bản cả lãi suất mua lại đảo ngược 7 ngày và lãi suất cho vay dài hạn, đây là lần giảm lãi suất đầu tiên của PBoC từ tháng 8/2022. Hay quyết định tăng tiếp lãi suất thêm 25 điểm cơ bản của NHTW châu Âu (ECB), đưa lãi suất lên mức cao nhất ở khu vực này trong 22 năm qua...

Trong nước, NHNN "thống kê" trong 5 tháng đầu năm 2023, nhiều chỉ số kinh tế tăng thấp hơn cùng kỳ phản ánh tác động tiêu cực từ cầu nước ngoài suy giảm mạnh và những khó khăn nội tại của nền kinh tế. Một số tổ chức dự báo tăng trưởng GDP năm 2023 là 5,7-7,2%. Trong khi đó, lạm phát và lạm phát cơ bản (LPCB) tiếp tục chậm lại trong 5 tháng đầu năm 2023 do tăng trưởng kinh tế thấp, làm suy giảm áp lực lạm phát cầu kéo. So với cùng kỳ, lạm phát đã giảm từ mức 4,89% trong tháng 1 xuống 2,43% trong tháng 5 (giảm liên tiếp trong tháng 3, tháng 4 và gần như không thay đổi trong tháng 5), bình quân 5T2023 là 3,55%. LPCB giảm từ 5,21% tháng 1 xuống 4,54% tháng 5, bình quân 5 tháng 2023 là 4,83%. Nhiều dự báo chỉ ra khả năng đạt mục tiêu lạm phát bình quân cả năm 2023 khoảng 4,5% là tương đối khả thi; các tổ chức quốc tế đưa ra dự báo lạm phát bình quân năm 2023 khoảng 3%-5,5%.

Tuy nhiên, các nhà điều hành khẳng định thị trường tiền tệ ổn định, thanh khoản hệ thống TCTD dồi dào và dư thừa, đáp ứng kịp thời nhu cầu thanh toán, chi trả của nền kinh tế. Thị trường ngoại tệ ổn định, thanh khoản thông suốt, các nhu cầu ngoại tệ hợp pháp được đáp ứng đầy đủ. Từ đầu năm 2023 đến nay, NHNN mua được lượng lớn ngoại tệ bổ sung Dự trữ ngoại hối, góp phần đưa vào lưu thông một lượng lớn tiền VND tương ứng. Các giải pháp nêu trên đã góp phần tạo thanh khoản dồi dào trên thị trường, qua đó bình ổn và làm giảm mặt bằng lãi suất thị trường liên ngân hàng, hỗ trợ TCTD giảm lãi suất huy động và giảm lãi suất cho vay đối với nền kinh tế.

"Trong bối cảnh, lạm phát mặc dù tăng nhưng đã có xu hướng chậm lại, tăng trưởng kinh tế còn nhiều khó khăn như đề cập ở trên, để tạo thêm nền tảng cho các TCTD tiếp tục giảm lãi suất cho vay và tháo gỡ khó khăn cho doanh nghiệp và người dân, hỗ trợ phục hồi tăng trưởng kinh tế theo định hướng của Quốc Hội và chỉ đạo của Chính phủ, Thủ tướng Chính phủ; từ đầu năm 2023 đến nay, NHNN đã điều chỉnh giảm 04 lần các mức lãi suất điều hành với tổng mức giảm 0,5-2,0 %/năm. Đồng thời, NHNN chỉ đạo các TCTD triệt để tiết giảm chi phí để giảm lãi suất cho vay nhằm hỗ trợ doanh nghiệp, người dân và nền kinh tế phục hồi sản xuất kinh doanh.

Việc NHNN tiếp tục điều chỉnh giảm các mức lãi suất điều hành là giải pháp linh hoạt, phù hợp với điều kiện thị trường hiện nay để thực hiện mục tiêu giảm lãi suất cho vay nhằm hỗ trợ quá trình phục hồi tăng trưởng kinh tế theo chủ trương của Quốc hội và chỉ đạo của Chính phủ, Thủ tướng Chính phủ; qua đó NHNN tiếp tục định hướng giảm mặt bằng lãi suất cho vay thị trường, góp phần tháo gỡ khó khăn cho doanh nghiệp, người dân và nền kinh tế. Đồng thời, việc điều chỉnh giảm trần lãi suất tiền gửi bằng VND các kỳ hạn từ 1 đến dưới 6 tháng cũng hỗ trợ các TCTD giảm chi phí đầu vào, từ đó có điều kiện thuận lợi tiếp tục giảm lãi suất cho vay để hỗ trợ khách hàng giảm chi phí tài chính.

Quyết định của NHNN trong việc giảm trần lãi suất cho vay ngắn hạn bằng VND của TCTD lần này tạo điều kiện để doanh nghiệp và người dân có thể tiếp cận nguồn vốn vay chi phí thấp để phục vụ sản xuất, kinh doanh trong các lĩnh vực ưu tiên, các lĩnh vực trọng yếu là động lực cho tăng trưởng kinh tế theo đúng chủ trương của Chính phủ. Việc tiếp tục giảm lãi suất điều hành của NHNN khẳng định và xác lập xu hướng giảm lãi suất cho thị trường trong thời gian tới, qua đó định hướng TCTD mạnh dạn và quyết liệt hơn trong việc giảm lãi suất cho vay, đồng hành cùng doanh nghiệp và người dân, góp phần thúc đẩy tăng trưởng và phục hồi kinh tế", NHNN thông tin.

Tín dụng sẽ cải thiện nửa sau 2023

Cùng với đó, NHNN cũng nhấn mạnh, mặc dù vậy, sẽ không chủ quan với áp lực lạm phát (lạm phát cơ bản hiện vẫn khá cao, bình quân 5T2023 là 4,83%) trong bối cảnh lạm phát toàn cầu được dự báo còn tiếp tục duy trì ở mức cao; các NHTW lớn vẫn tiếp tục tiến trình thắt chặt CSTT, neo giữ lãi suất ở mức cao. "Do đó, NHNN tiếp tục theo dõi sát diễn biến trong nước, quốc tế, dự báo lạm phát và lãi suất thị trường để tiếp tục chỉ đạo các TCTD có các giải pháp tiết giảm chi phí để giảm mặt bằng lãi suất cho vay nhằm hỗ trợ doanh nghiệp phục hồi và phát triển sản xuất, kinh doanh".

Nhận định về quyết định hạ lãi suất điều hành liên tiếp lần thứ 4 chỉ trong vòng mấy tháng đầu 2023, các chuyên gia từ MSVN cho rằng, việc hạ lãi suất đã nằm trong dự báo. Tuy nhiên, quyết định lần này nhanh, chóng vánh, đó đó gây bất ngờ.

"Trong đợt hạ lãi suất điều hành lần này, NHNN cắt giảm 25 điểm cơ bản xuống 4,75% đối với lãi suất tiền gửi có kỳ hạn dưới 6 tháng, một trong những lãi suất chính sách quan trọng nhất. Hai lần cắt giảm tổng cộng 100 điểm cơ bản trước đó vào ngày 25 tháng 3 và ngày 25 tháng 5 đã làm giảm lãi suất cho vay trong nước nhưng không đạt tốc độ như mong đợi và lãi suất cho vay thực tế vẫn tăng do quỹ chi phí cao được chuyển tiếp từ quý 4 năm 2022.

Lạm phát cơ bản vào ngày 23 tháng 5 thấp là 2,43% YoY, thấp hơn nhiều so với mục tiêu 4%, cho phép NHNN tiếp tục cắt giảm lãi suất huy động, củng cố chu kỳ tiền tệ hỗ trợ trong bối cảnh dữ liệu vĩ mô trì trệ. Sự đánh đổi của việc cắt giảm lãi suất có thể gây ra một số sóng gió trên thị trường ngoại hối trong ngắn hạn do thực tế là "biểu đồ dấu chấm" (dot Plot) mới của Fed gợi ý hai đợt tăng lãi suất bổ sung với tổng cộng 50 bps cho đến cuối năm 2023.

Tuy nhiên, lần cắt giảm 25 bps, thấp hơn so với hai lần cắt giảm 50 bps trước đó, cho thấy một quyết định thận trọng và phù hợp. Trong 5 tháng tính đến ngày 23 tháng 5, Việt Nam báo cáo cán cân thương mại là 9,6 tỷ USD và NHNN đã có thể tích lũy hơn 6 tỷ USD để dự trữ ngoại hối. Đồng Việt Nam thực sự tăng giá khoảng 1% so với USD YTD và thị trường ngoại hối Việt Nam trầm lắng sau cuộc họp của FOMC", các chuyên gia của MSVN phân tích.

Theo ông Huỳnh Hoàng Phương, Trưởng phòng Nghiên cứu và Phân tích Đầu tư FIDT, với đợt cắt giảm lần này, các mức lãi suất điều hành và trần huy động được đánh giá là tương đương với mức ngày 13/05/2020 (lãi suất liên ngân hàng hiện thấp hơn 0.5% nhưng trần lãi suất huy động cao hơn thời điểm đó). Lưu ý là giai đoạn 13/05/2020 là giai đoạn hỗ trợ rất mạnh của Chính sách tiền tệ do ảnh hưởng đại dịch (chỉ sau đợt cắt sau đó vào 01/10/2020).

Ông Phương cũng cho rằng nếu tính trong lịch sử các mức lãi suất điều hành thì mức áp dụng từ tuần sau (19/6, ngày các Quyết định của NHNN có hiệu lực) là rất thấp trong lịch sử và là giai đoạn hỗ trợ chính sách mạnh mẽ.

"Các mức lãi suất huy động toàn thị trường và lãi suất điều hành đã vào giai đoạn hỗ trợ cho nền kinh tế và tạo tiền đề cho lãi suất vay sẽ tiếp tục giảm trong thời gian tới. Thị trường tín dụng hiện nay còn tương đối khó ở điều kiện tín dụng nhưng chúng tôi cho rằng với việc điều hành nhanh và linh hoạt của Chính phủ hiện nay kết hợp với các chính sách giải cứu thị trường bất động sản, tín dụng sẽ bắt đầu sẽ sự cải thiện trong nửa sau 2023", ông nhận định.

Lần đầu tiên thử nghiệm Open API, chấm điểm tín dụng, cho vay ngang hàng P2P Lending

Ngân hàng Nhà nước vừa có động thái bơm tiền mạnh tay nhất từ trước đến nay

.jpg)