Theo WiGroup, trong quý 1/2023, mặc dù nhóm ngân hàng quốc doanh tăng trưởng lợi nhuận đến 22,8% nhưng cũng không đủ bù đắp sự sụt giảm về lợi nhuận của nhóm ngân hàng tư nhân lớn.

WiGroup vừa công bố Báo cáo Kết quả Kinh doanh Quý 1/2023 - "Chạng vạng" trong đó đã đưa ra nhiều số liệu đáng chú ý về ngành ngân hàng.

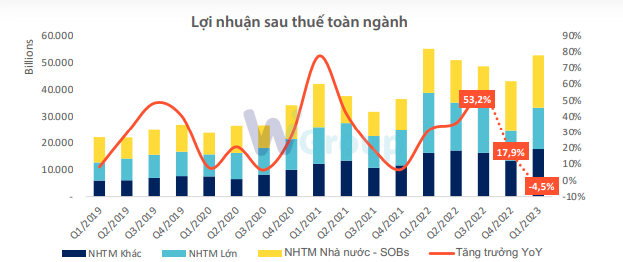

Lợi nhuận nhóm quốc doanh không "gánh" được toàn ngành

Theo báo cáo của WiGroup, quý 1/2023, lợi nhuận sau thuế của toàn ngành ngân hàng (27 ngân hàng và 2 công ty tài chính trên sàn chứng khoán) đạt hơn 53.074 tỷ đồng, sụt giảm hơn 4,5% so với cùng kỳ. Mặc dù lợi nhuận của nhóm ngân hàng thương mại (NHTM) Nhà nước tăng đến 22,8% nhưng cũng không đủ bù đắp sự sụt giảm về lợi nhuận của nhóm ngân hàng tư nhân lớn như VPBank, Techcombank và NHTM khác dưới áp lực của chi phí lãi vay gia tăng đột biến do việc tiếp cận nguồn vốn giá rẻ không còn dễ dàng như giai đoạn trước.

Cùng với đó, áp lực trích lập dự phòng tăng lên do chất lượng tài sản suy yếu đến từ thị trường bất động sản và trái phiếu doanh nghiệp đã khiến triển vọng lợi nhuận toàn ngành suy giảm.

"Nhìn chung, tăng trưởng lợi nhuận năm 2023 được đánh giá là một năm đầy áp lực so với năm 2022 của ngành ngân hàng trong bối cảnh những rủi ro trên thị trường ngày một gia tăng như chi phí vốn và chi phí dự phòng gia tăng, tín dụng tăng chậm”, WiGroup nhận định.

NIM toàn ngành bị thu hẹp

Theo WiGroup, tỷ lệ thu nhập lãi cận biên (NIM) toàn ngành ngân hàng giảm nhẹ xuống mức 3,61% từ mức 3,79% của quý 4/2022. Bóc tách tỷ lệ NIM theo từng nhóm, có thể nhận thấy tăng trưởng NIM của NHTM Nhà nước và NHTM Khác cũng không thể bù đắp sự sụt giảm NIM đến từ ngân hàng tư nhân lớn.

Cụ thể, NIM của nhóm ngân hàng tư nhân lớn (VPBank, Techcombank, MB) đã giảm gần 10% do kênh trái phiếu doanh nghiệp và cho vay tiêu dùng, 2 lĩnh vực có lợi suất cao hơn các khoản vay thông thường đang gặp khó khăn.

Mặc dù vậy, NIM toàn ngành vẫn đang duy trì ở mức cao kể từ thời điểm năm 2018 đến nay. Điều này cho thấy, độ trễ của kỳ hạn huy động và thời điểm tăng lãi suất vẫn chưa phản ánh vào hoạt động kinh doanh của ngân hàng.

Nợ xấu tăng mạnh, dự phòng rủi ro giảm

Theo báo cáo của WiGroup, trong quý 1/2023, tỷ lệ nợ xấu (NPL) đã tăng mạnh trở lại, đạt mức 1,93% - cao hơn so với giai đoạn trước dịch. Sự gia tăng tỷ lệ này chủ yếu đến từ các khoản nợ dưới tiêu chuẩn (nợ nhóm 3), đạt mức hơn 57.000 tỷ, tăng 115% so với cùng kỳ.

Theo nhóm phân tích, điều này cho thấy sự đóng băng của thị trường bất động sản và tăng trưởng kinh kế chậm lại đã phản ánh vào tình hình nợ xấu của ngân hàng.

Về dự phòng rủi ro, bộ đệm dự phòng tại một số ngân hàng đã mỏng đi trong quý 1, điển hình tại nhóm ngân hàng tư nhân lớn như VPBank, MB và ACB có tỷ lệ bao phủ nợ xấu (LLR) cao trước đó (trên 150%) đã sử dụng quỹ dự phòng trong quý này để duy trì tăng trưởng lợi nhuận.

Cụ thể, tỷ lệ LLR của nhóm này đã giảm gần 25 điểm % từ mức 144,2% trong quý 4/2022 xuống còn 109%.

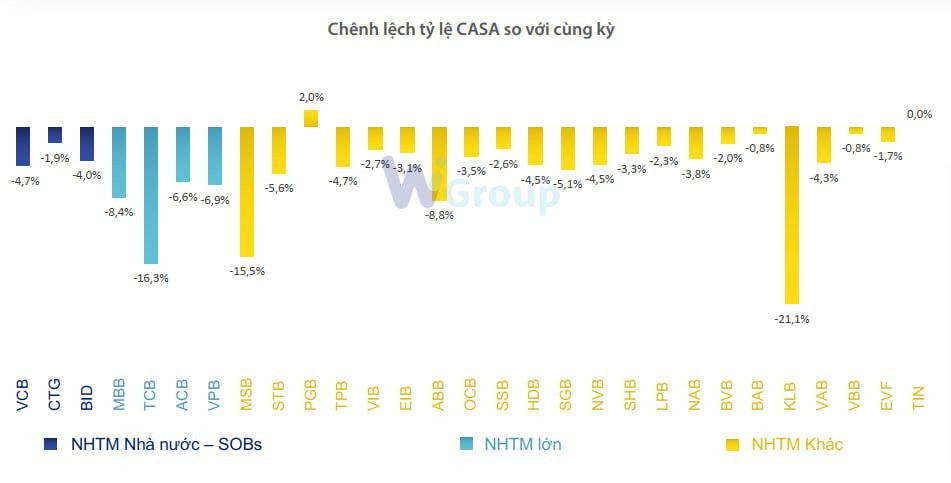

CASA tại các ngân hàng đồng loạt giảm

Trong quý 1, tỷ lệ tiền gửi không kỳ hạn (CASA) ở hầu hết các ngân hàng đều đồng loạt giảm so với cùng kỳ trong đó Techcombank, MSB và Kienlongbank là ba ngân hàng có mức biến động lớn nhất.

Mặt khác, tại nhóm NHTM Nhà nước, sự sụt giảm CASA gần như không đáng kể, đạt mức trung bình 20,7%. Tuy nhiên, tỷ lệ này vẫn thấp hơn so với tỷ lệ CASA tại nhóm NHTM lớn là 24,2%.

Wigroup cho rằng, mức suy giảm CASA chung toàn ngành là phản ứng tương đối phù hợp trong môi trường lãi suất tăng cao, khách hàng có xu hướng tối ưu dòng vốn thay vì “để không” tại các ngân hàng.