Trong năm 2022, kinh tế toàn cầu chứng kiến lạm phát gia tăng, giá dầu, nguyên vật liệu tăng cao, xu hướng thắt chặt chính sách tiền tệ của các ngân hàng trung ương lớn. Khép lại năm 2022, cùng nhìn lại một năm đặc biệt với 7 điểm nhấn.

|

Trong năm 2022, kinh tế toàn cầu chứng kiến lạm phát gia tăng, giá dầu, nguyên vật liệu tăng cao, xu hướng thắt chặt chính sách tiền tệ của các ngân hàng trung ương lớn. Điều này đã gây nên áp lực lớn đối với việc điều hành chính sách tiền tệ của Ngân hàng Nhà nước (NHNN).

Sau 9 tháng xoay xở bằng nhiều nguồn lực để giữ lãi suất điều hành nhằm hỗ trợ nền kinh tế phục hồi sau đại dịch, Nhà điều hành cuối cùng đã buông "thành trì" lãi suất trước áp lực ngày càng tăng từ Fed.

Từ ngày 23/9, NHNN đã tăng thêm 1 điểm % các loại lãi suất điều hành và trần lãi suất tiền gửi dưới 6 tháng. Đây là lần đầu tiên cơ quan quản lý tiền tệ nâng lãi suất điều hành kể từ tháng 5/2011. Mức điều chỉnh 1 điểm % cao hơn nhiều dự báo của thị trường và tương đối lớn so với các quyết định trước đó thể hiện sự quyết liệt và mang tính phòng thủ cao của nhà điều hành. Đến ngày 25/10, cơ quan này tiếp tục tăng thêm 1 điểm % các loại lãi suất điều hành, bao gồm cả trần lãi suất huy động.

Sau khi NHNN chính thức gia nhập làn sóng tăng lãi suất điều hành của các NHTW trên toàn cầu, mặt bằng lãi suất VND đã được đưa về mức hợp lý hơn, đặt trong tương quan với lãi suất USD trên thị trường quốc tế, qua đó góp phần củng cố thêm mục tiêu ổn định tỷ giá và kiềm chế lạm phát của NHNN.

Mức tăng lãi suất thêm tối đa 2 điểm % của NHNN cũng được đánh giá là hợp lý, vừa phải để tránh tạo áp lực quá lớn lên mặt bằng lãi suất cho vay cũng như quá trình phục hồi của nền kinh tế như chỉ đạo của Thủ tướng Chính phủ.

|

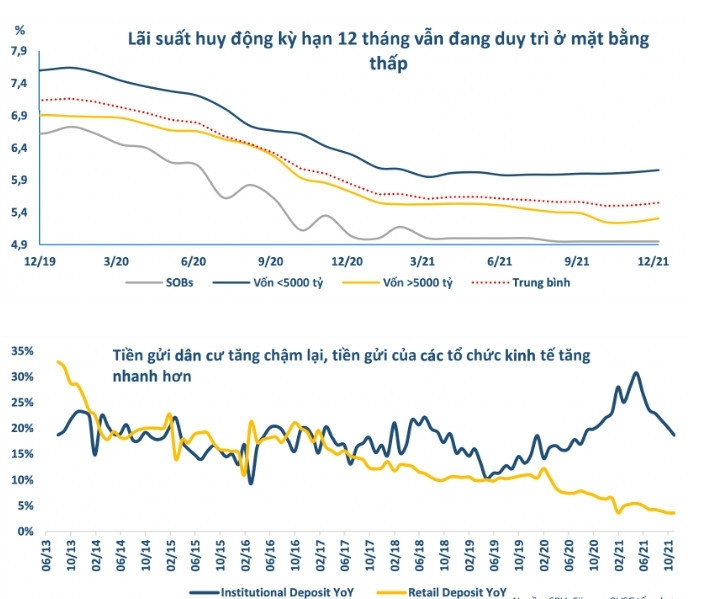

Dù đã rục rịch nhích tăng từ đầu năm nay, lãi suất huy động chỉ đồng loạt nổi sóng sau khi NHNN tăng lãi suất điều hành bao gồm trần lãi suất tiền gửi 6 tháng trong tháng 9.

Cuộc đua lãi suất huy động tiếp tục kéo dài sang tháng 11 và đầu tháng 12, đặc biệt là sau khi NHNN tăng mạnh lãi suất điều hành lần 2 từ ngày 25/10 và quyết định nới chỉ tiêu tín dụng toàn hệ thống thêm 1,5 – 2%.

Đến giữa tháng 12, lãi suất huy động kỳ hạn 12 tháng tại 4 ngân hàng thương mại Nhà nước đã chạm mức 7,4%/năm theo hình thức gửi tiền tại quầy và lên tới 8% đối với hình thức gửi tiền trực tuyến.

Trong khi các ngân hàng tư nhân lớn huy động kỳ hạn này với lãi suất phổ biến quanh vùng 8,5 - 9%/năm, cá biệt lên trên 9% ở một số sản phẩm tiền gửi. Tại các ngân hàng tư nhân nhỏ, lãi suất tiền gửi kỳ hạn 12 tháng thậm chí đã chạm ngưỡng 10%/năm, thậm chí là 11% đối với các khoản tiền gửi lớn.

|

Trước diễn biến trên, ngày 15/12, Hiệp hội Ngân hàng đã có buổi họp nhằm kêu gọi các ngân hàng thống nhất mức lãi suất huy động tại các kỳ hạn tối đa 9,5%/năm (kể cả các khoản khuyến mại cộng lãi suất).

Phản ứng sau các chỉ đạo "rắn"của NHNN, đà tăng lãi suất huy động chững lại rõ rệt và một số ngân hàng nhỏ đã điều chỉnh giảm lãi suất huy động cao nhất xuống dưới mức 9,5%/năm.

Dù lãi suất huy động leo thang mạnh trong năm 2022, song quy mô tiền gửi lại ghi nhận mức tăng trưởng thấp kỷ lục. Theo số liệu của NHNN, tăng trưởng huy động vốn đến cuối năm mới chỉ đạt gần 6% - thấp nhất trong nhiều năm trở lại đây.

|

Quay trở lại vào ngày 15/10, NHNN đã công bố quyết định kiểm soát đặc biệt Ngân hàng thương mại cổ phần Sài Gòn (SCB) để ổn định hoạt động của ngân hàng này.

Trong thông cáo phát đi, NHNN cho biết, việc kiểm soát đặc biệt một tổ chức tín dụng, là biện pháp nghiệp vụ nhằm kiểm soát chặt chẽ, hạn chế tác động tiêu cực đến ngân hàng đó và hệ thống các tổ chức tín dụng nói chung.

Đưa SCB vào diện "kiểm soát đặc biệt", NHNN sẽ lựa chọn, chỉ định những nhân sự có kinh nghiệm, năng lực, trình độ chuyên môn từ các ngân hàng thương mại nhà nước (Vietcombank, BIDV, Vietinbank, Agribank) tham gia quản trị, điều hành nhà băng này.

Đồng thời, cơ quan này sẽ phối hợp với các Bộ, ngành liên quan thực hiện đồng bộ giải pháp cần thiết để SCB hoạt động an toàn, lành mạnh.

|

| Có thể coi vấn đề về ngân hàng SCB là sự kiện nóng của năm 2022 |

Trước đó, nhiều chi nhánh, phòng giao dịch của SCB ghi nhận tình trạng đông khách hàng tới giao dịch. Một số người đến rút tiền, số khác đến thăm dò thông tin do tâm lý lo ngại về sự an toàn của khoản tiền gửi.

NHNN sau đó phát đi thông cáo khẳng định "những khoản tiền gửi của người dân tại ngân hàng, trong đó có SCB đều được nhà nước đảm bảo trong mọi trường hợp".

|

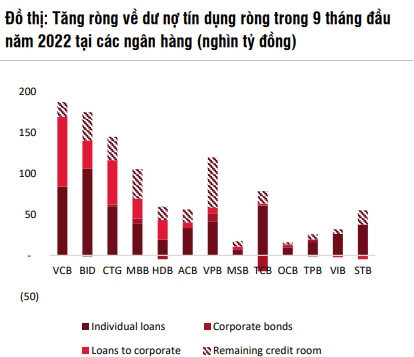

Trong báo cáo cập nhật về ngành ngân hàng năm 2023, Bộ phận phân tích CTCP Chứng khoán SSI (SSI Research) cho rằng, tín dụng tăng trưởng mạnh hơn so với năm 2021, trong đó với việc điều chỉnh cơ cấu tín dụng có sự điều chỉnh theo hướng giảm dư nợ cho vay trái phiếu doanh nghiệp.

Cụ thể, theo số liệu của NHNN, tăng trưởng tín dụng năm 2022 ước tính đạt 14,5%, cao hơn mức tăng trưởng của năm 2021 là 13,6%. Động lực tăng trưởng tín dụng trong 9 tháng đầu năm 2022 vẫn đến từ mảng bán lẻ.

Vietcombank vàVietinbank là hai ngân hàng duy nhất có tốc độ tăng trưởng tín dụng khách hàng doanh nghiệp tương đối ngang bằng với tín dụng khách hàng cá nhân.

Xem xét dư nợ tín dụng theo từng lĩnh vực, tính đến hết tháng 9/2022, dư nợ cho vay mua nhà tăng trưởng 20,1% so với đầu năm, vượt xa tốc độ tăng trưởng tín dụng chung, trong khi đó dư nợ cho vay chủ đầu tư bất động sản tăng trưởng 7,4% so với đầu năm, trong bối cảnh hoạt động cho vay bất động sản được giám sát chặt chẽ hơn.

Theo số liệu của NHNN, dư nợ cho vay lĩnh vực bất động sản (bao gồm cả chủ đầu tư và người mua nhà) vẫn chiếm 20,9% tổng tín dụng. Đồng thời, một số ngân hàng có xu hướng giảm quy mô danh mục trái phiếu doanh nghiệp, ví dụ như tại Techcombank và HDBank.

Mặc dù tăng trưởng tín dụng danh nghĩa mạnh mẽ, nhưng tăng trưởng thực tế có thể thấp hơn so với năm 2021 do tác động của yếu tố lạm phát.

Ngoài ra, một đặc điểm nữa của hoạt động tín dụng trong năm 2022 là diễn biến khác biệt giữa nửa đầu năm và nửa cuối năm, trong đó tăng trưởng tín dụng vẫn ổn định trong nửa đầu năm 2022 nhưng giảm tốc từ tháng 9, do nguồn cung tín dụng bị gián đoạn tại một số thời điểm trong nửa cuối năm 2022.

|

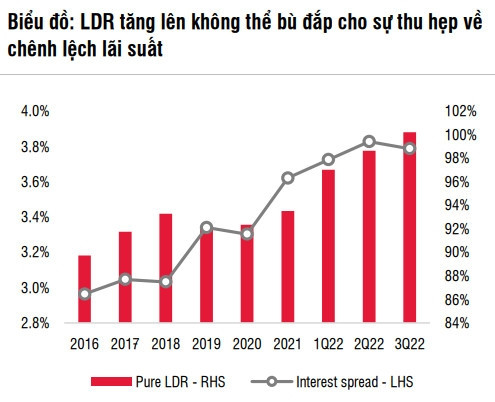

Vào cuối quý 3/2022, nhu cầu tín dụng vẫn tương đối cao nhưng việc giải ngân gặp khó khăn do một trong các yếu tố như một số ngân hàng sử dụng gần hết hạn mức tăng trưởng tín dụng do ngân hàng nhà nước phân bổ, các ngân hàng thận trọng không hạ chuẩn cấp tín dụng với tiêu chí cấp tín dụng nghiêm ngặt, và một số ngân hàng gặp vấn đề căng thẳng thanh khoản trong ngắn hạn do đã kéo giãn LDR ( tỷ lệ dư nợ tín dụng) quá nhiều trong nửa đầu năm 2022.

Lãi suất huy động tại một số ngân hàng TMCP tăng mạnh từ tháng 10/2022 (lên khoảng 9-10%), kéo theo lãi suất cho vay cũng tăng mạnh lên khoảng 14-15% (đối với cho vay cá nhân và DNVVN).

Lãi suất cho vay cao đã phần nào tác động tiêu cực đến nhu cầu vay mới trong giai đoạn cuối năm.

|

Theo kết quả điều tra xu hướng kinh doanh của các tổ chức tín dụng quý 1/2023 do Ngân hàng Nhà nước vừa công bố, tình hình kinh doanh của nhiều ngân hàng trong quý 4/2022 có sự “cải thiện” tốt hơn (70,9% tổ chức tín dụng nhận định), cao hơn so với quý trước (63,8%) và so với kỳ vọng (70,4%). Lợi nhuận trước thuế được nhận định tiếp tục có tăng trưởng nhưng chưa đạt mức kỳ vọng.

Cũng theo kết quả điều tra này, tính cả năm 2022, có tới 80% tổ chức tín dụng nhận định tình hình kinh doanh tổng thể “cải thiện” so với năm 2021.

Cụ thể, có 87% tổ chức tín dụng ước tính lợi nhuận trước thuế năm 2022 tăng trưởng dương so với năm 2021, trong khi đó chỉ có 9,3% tổ chức tín dụng ước tính lợi nhuận tăng trưởng âm.

Báo cáo cho biết thêm, các tổ chức tín dụng tỏ ra thận trọng hơn khi dự báo cho thời gian tới với 56,4 - 75,4% đơn vị kỳ vọng tình hình kinh doanh cải thiện hơn trong quý I và cả năm 2023.

Như vậy, mức độ kỳ vọng cải thiện đã thấp hơn so với năm 2022. Bên cạnh đó, có 95,3% tổ chức tín dụng kỳ vọng lợi nhuận tăng trưởng dương trong năm 2023 so với năm 2022. Có 2,8% tổ chức tín dụng dự kiến lợi nhuận tăng trưởng âm và 1,9% dự kiến lợi nhuận không thay đổi.

Theo ước tính tại SSI, tăng trưởng có thể sẽ yếu đi trong quý 4/2022 do sự biến động về chi phí vốn, căng thẳng thanh khoản tại một số thời điểm và có độ trễ trong việc định giá lại các khoản vay theo lãi suất huy động.

Bên cạnh đó, các ngân hàng cũng đưa ra các gói hỗ trợ với lãi suất cho vay giảm 1~2% trong tháng 11 và tháng 12.

Do đó, nhóm phân tại tại SSI Research dự báo tăng trưởng lợi nhuận cả năm sẽ đạt khoảng 35% so với cùng kỳ (giảm tốc nhẹ so với tăng trưởng trong 9 tháng đầu năm).

|

Dựa vào thu nhập của các ngân hàng vẫn chủ yếu từ tín dụng, hoạt động tăng trưởng tín dụng theo đó thực tế đã đóng góp phần lớn lợi nhuận "to" cho ngân hàng trong 3 quý đầu năm.

|

Các quy định pháp lý được nghiên cứu xây dựng theo hướng chặt chẽ hơn để đảm bảo hoạt động an toàn và bền vững cho hệ thống.

Quan điểm này phần nào đã được thể hiện từ cuối năm 2021, khi Thông tư 16/2021 được ban hành nhằm giới hạn những loại trái phiếu doanh nghiệp mà các ngân hàng có thể mua, hay việc giữ nguyên thời gian hạ hạ trần tỷ lệ nguồn vốn ngắn hạn cho vay trung và dài hạn (MLTL) về 34% từ 1/10/2022.

Trong năm, NHNN cũng đã nghiên cứu một loạt các dự thảo theo hướng quy định chặt chẽ hơn về sự an toàn trong hoạt động của ngành ngân hàng, bao gồm dự thảo quy định về điều kiện vay nước ngoài của doanh nghiệp không được Chính phủ bảo lãnh, giới hạn cho vay các phân khúc rủi ro (Dự thảo thông tư thay thế Thông tư 39 ), và đề xuất phương pháp sửa đổi để tính LDR,…

Một động thái khác từ cơ quan quản lý nhằm chuẩn hóa và cân bằng thị trường trái phiếu doanh nghiệp là việc sửa đổi Nghị định 153 bằng Nghị định 65.

Việc phát triển một kênh huy động vốn thông qua thị trường trái phiếu doanh nghiệp sẽ giúp giảm bớt gánh nặng cho hoạt động tín dụng trung và dài hạn của ngân hàng.

|

Thay đổi lớn về "thượng tầng" ở những ngân hàng như Nam A Bank, Eximbank, SCB, LienVietPostBank,…nhận được sự quan tâm của giới đầu tư, cổ đông và thị trường tài chính. Việc củng cố ban lãnh đạo cũng mở ra những kỳ vọng giúp ngân hàng hoạt động hiệu quả trong tương lai.

Cuối năm 2022, ĐHCĐ bất thường Nam A Bank bầu ông Trần Ngô Phúc Vũ, Phó Chủ tịch thường trực lên làm làm Chủ tịch HĐQT Ngân hàng nhiệm kỳ 2021-2026.

Ngoài ra, cũng trong năm 2022, tại một số ngân hàng đang trong quá trình tái cấu trúc như: DongA Bank có tân Chủ tịch HHĐQT kể từ ngày đầu tháng 8/2022.

Tại Eximbank, "cuộc chiến" quyền lực đã dần ngã ngũ. Tại ĐHĐCĐ thường niên ngày 15/2, ngân hàng đã chính thức bầu ra được đội ngũ Hội đồng quản trị mới với bà Lương Thị Cẩm Tú là Chủ tịch. Bà Tú khẳng định tình trạng "đấu đá nội bộ" đã kết thúc. Ở nhiệm kỳ VII (2020 – 2025), HĐQT đề ra mục tiêu đặt lợi ích cổ đông và phát triển ngân hàng lên hàng đầu.

|

| Eximbank (EIB) |

Cuối năm 2022, LienVietPostBank cũng chính thức có Chủ tịch mới, là ông Nguyễn Đức Thụy (bầu Thụy) thay cho ông Huỳnh Ngọc Huy xin từ nhiệm theo nguyện vọng cá nhân.

Đặc biệt, SCB gần như "thay máu" toàn bộ ban lãnh đạo khi ngân hàng bị NHNN đưa vào diện "kiểm soát đặc biệt" hồi tháng 10/2022. Theo đó, ông Vũ Anh Đức, Giám đốc Vietinbank chi nhánh 11 TP.HCM được NHNN giữ chức Chủ tịch HĐQT của SCB; các ông Phạm Quang Tiến, Võ Văn Bửu, Trang Nhân Hậu và Lý Thành Phương cùng giữ chức Thành viên HĐQT kể từ ngày 14/10.