Trong quý 2-2021 chúng tôi đã có bài viết nói về tiềm năng nhóm ngành chứng khoán năm 2021, và từ đó đến nay ngành chứng khoán vẫn duy trì đà tăng tốt.

Nhưng câu hỏi đặt ra là hiện tại nhóm ngành này đã quá đắt chưa và định giá bao nhiêu là phù hợp với các mã trong ngành này?

https://langtubuonnuocmam.com/co-phieu-nganh-chung-khoan-bao-cao-cap-nhap-cho-quy-2-2021/

Trong bài viết này chúng tôi sẽ phân tích về mã đầu ngành chứng khoán là SSI và xem định giá hiện tại đã bong bóng chưa và bao nhiêu là phù hợp.

I. Tổng quan doanh nghiệp và chỉ số tài chính

1. Tổng quan doanh nghiệp

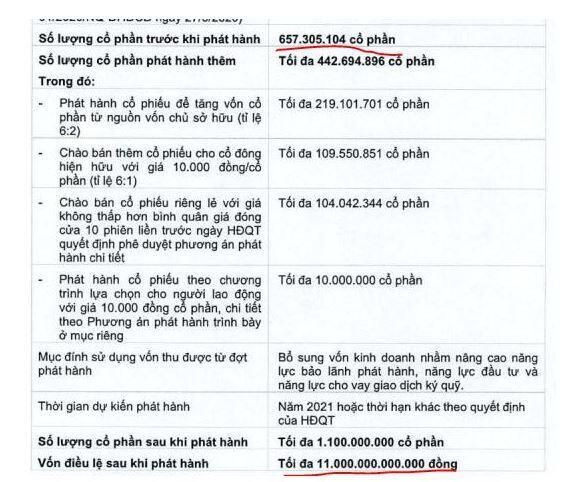

SSI là doanh nghiệp đầu ngành chứng khoán với vốn hóa hiện tại lên đến trên 37 nghìn tỷ đồng. Vốn điều lệ hiện tại của công ty là 6,573 tỷ đồng và trong thời gian tới công ty sẽ tiến hành tăng vốn bằng cách phát hành cổ tức bằng cổ phiếu, phát hành cho cổ đông hiện hữu và phát hành riêng lẻ. Sau các đợt phát hành tổng vốn điều lệ công ty dự kiến sẽ tăng lên khoảng 11k tỷ đồng và trở thành công ty chứng khoán đầu tiên có vốn điều lệ vượt mốc 10k tỷ đồng.

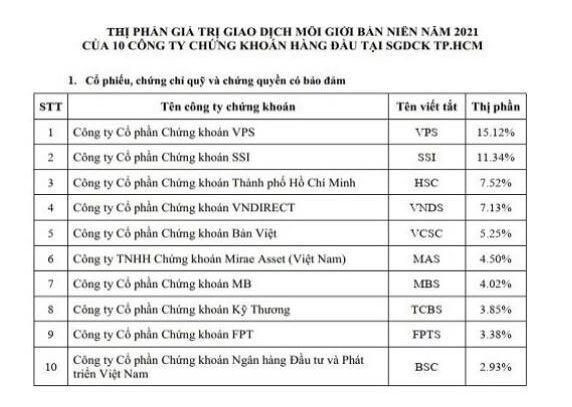

Trong quý 2-2021 SSI cũng là công ty đầu tiên vươn lên trở thành công ty chứng khoán có vốn hóa tỷ đô của thị trường Việt Nam. Điều đó cũng phần nào cho thấy vị thế của SSI trong ngành. Xét về mảng mô giới, hiện SSI đã mất vị thế số 1 thị trường vào tay VPS. VPS trong 1 vài năm trở lại đây đã vươn lên rất nhanh để đánh bật các ông lớn khác. Và liệu SSI có thể trở lại với vị thế số 1 thị trường trong các năm tới? (hình 1)

Trong cơ cấu tài sản của SSI đa phần là các tài sản ngắn hạn với 37,677 tỷ đồng, chiếm 90% tổng tài sản của công ty (tổng tài sản 41,909 tỷ đồng). Cụ thể các khoản chiếm tỉ trọng cao trong cơ cấu tài sản sẽ ảnh hưởng đến kết quả kinh doanh của công ty chúng tôi sẽ phân tích trong phần dưới đây.

a. Tài sản tài chính FVTPL

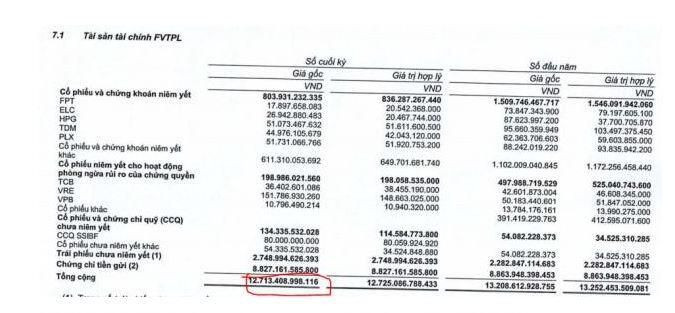

Đây là các tài sản mà công ty nắm giữ dưới dạng cổ phiếu, trái phiếu, chứng quyền… và có tần suất giao dịch khá nhiều. Nói cách khác đây chính là phần tự doanh của các công ty chứng khoán giúp mang lại lợi nhuận cho công ty chứng khoán bằng cách đầu tư cổ phiếu, trái phiếu qua đó ghi nhận lãi lỗ trên bảng kết quả kinh doanh của công ty. Với mỗi công ty có những chiến lược khác nhau và phân bổ vốn cho mảng tự doanh cũng khác nhau. Với SSI tổng tài sản FVTPL là 12,713 tỷ đồng, chiếm 30% tổng tài sản

- Phần lớn tài sản FVTPL nằm tại chứng chỉ tiền gửi với 8,827 tỷ (chiếm 69.4%) và trái phiếu chưa niêm yết (chiếm 21.6%). Đây đều là các khoản đầu tư gần như không có rủi do, nhưng ngược lại lợi nhuận mang lại sẽ thấp và gần như chỉ có tác dụng để làm tài sản đảm bảo cho các khoản vay ngắn hạn phục vụ nghiệp vụ của công ty (Vay margin, ký quỹ…)

- So với đầu năm tỉ lệ cổ phiếu SSI nắm giữ đến cuối quý 2 đã giảm khá nhiều (từ 1,509 tỷ xuống 804 tỷ) chứng tỏ công ty đã chốt lời khá nhiều cổ phiếu trong danh mục khi thị trường chung tăng điểm tốt từ đầu năm 2021 đến nay. Cụ thể lợi nhuận từ mảng FVTPL trong 6 tháng đầu năm tăng 2.5 lần so với cùng kỳ 2020.

- Danh mục cổ phiếu SSI nắm giữ đa phần là các cổ phiếu đầu ngành cơ bản tốt như FPT, HPG, TDM, PLX, ELC, trong list các cổ phiếu này thì HPG FPT ELC có mức tăng giá rất tốt trong năm 2021 còn PLX, TDM thì gần như đi ngang. Chúng tôi đánh giá danh mục này khá cô đọng và tốt

Như vậy chúng ta thấy SSI tập trung khá nhiều tài sản vào mảng FVTPL khi chiếm đến 30% tổng tài sản (Cao hơn khá nhiều các công ty chứng khoán khác: VND, HSC, MBS) tuy nhiên đa phần lại là các tài sản an toàn với mức sinh lời thấp như trái phiếu hay chứng chỉ tiền gửi.

b. Các khoản đầu tư nắm giữ đến ngày đáo hạn (HTM)

Đây là khoản mục các sản phẩm đầu tư được xác định rõ ràng ngày đáo hạn trong ngắn hạn như tiền gửi có kỳ hạn, trái phiếu, …

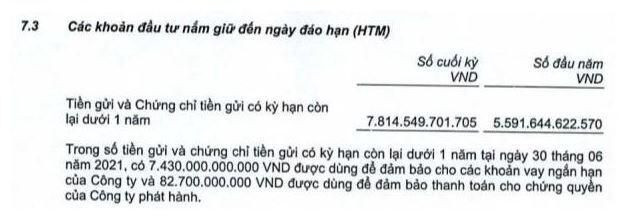

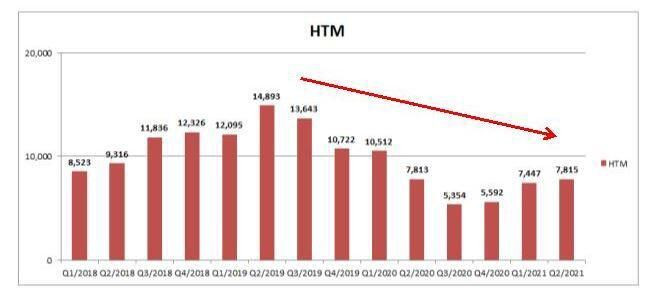

Trong thuyết minh chi tiết tại báo cáo tài chính quý 2-2021 chúng ta có thể thấy với SSI mục này toàn bộ là tiền gửi có kỳ hạn dưới 1 năm với 7,814 tỷ đồng, chiếm 18.6% tổng tài sản. Đây chính là khoản đảm bảo cho các khoản vay ngắn hạn của công ty. Chúng ta có thể thấy khoản này thường tăng giảm theo khoản vay của công ty và khi thị trường chung tăng trưởng tốt thì nhu cầu của khách hàng liên quan đến các hoạt động margin, ký quỹ sẽ tăng lên làm cho khoản vay của các công ty chứng khoán tăng lên để

cấp cho khách. Và khoản HTM cũng tăng tương ứng. So với đầu năm khoản mục này đã tăng từ 5,591 tỷ đồng lên 7,814 tỷ đổng ( tăng khoảng 40%) (Hình 3)

c. Cho vay khách hàng

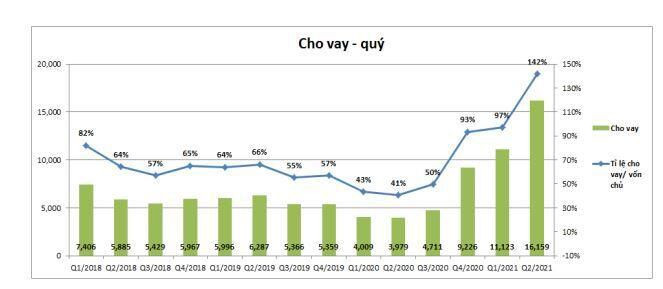

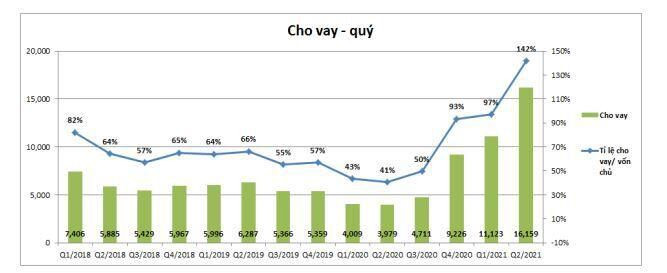

Đây là khoản mà các công ty chứng khoán khác cũng như SSI dùng để cho khách hàng vay margin. Với lãi suất margin trên thị trường hiện tại khoảng 12-13% thì khoản này càng cao sẽ mang lại lợi nhuận tốt cho công ty. Như hình dưới đây chúng ta thấy từ năm 2020 khoản tiền cho vay khách hàng đã tăng lên rất tốt. Đi kèm đó tỉ lệ cho vay/ vốn chủ sở hữu của SSI cũng tăng từ mức 50-60% các năm 2019 trở về trước lên 141.7% trong quý 2-2021. Cụ thể như hình 4 dưới đây

SSI là công ty có tiếng trong khả năng quản trị khoản vay rất tốt nên chúng tôi cho rằng tăng tỉ lệ cho vay sẽ giúp mang lại nhiều lợi nhuận hơn cho công ty mà không quá lo lắng rủi do vì hệ thống quản trị của SSI là rất tốt.

Trong các quý tới SSI sẽ tiến hành tăng vốn giúp đẩy tỉ lệ cho vay trên vốn chủ xuống giúp tăng dư địa cho vay của SSI lên tiếp. Đây cũng là động lực tăng trưởng cho SSI nếu thị trường duy trì được sự tích cực.

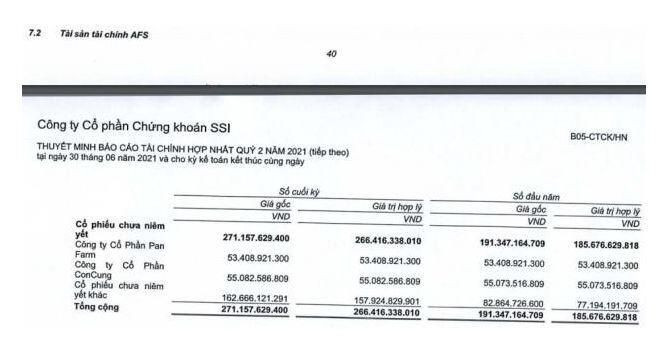

d. Tài sản tài chính AFS

Đây là khoản mà SSI phân bổ tài sản vào ít nhất trong 4 loại tài sản chính. Đến hết quý 2-2021 tổng tài sản tài chính AFS của SSI là 266 tỷ đồng, chiếm 0.65% tổng tài sản. Đây là một con số rất thấp và sự thay đổi chi tiết của mảng này cũng không ảnh hưởng đến kết quả kinh doanh của SSI.

Chi tiết khoản AFS của SSI thì theo thuyết minh đây là khoản mà SSI đầu tư vào các cổ phiếu chưa lên sàn như Pan Farm, Concung, …. Chi tiết như hình 5 dưới

1. Kết quả kinh doanh

Đối với các công ty chứng khoán thì kết quả kinh doanh có liên hệ mật thiết đến 4 tài sản chính mà chúng tôi phân tích ở phần trên. Vì vậy khi bóc tách kết quả kinh doanh chúng tôi cũng sẽ bóc tách phân theo loại tài sản tạo nên để dễ dàng trong việc phân tích.

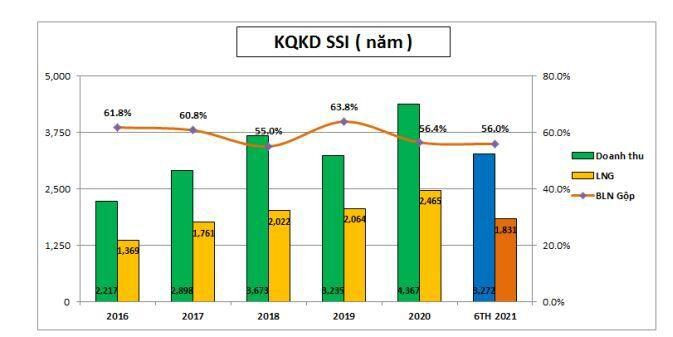

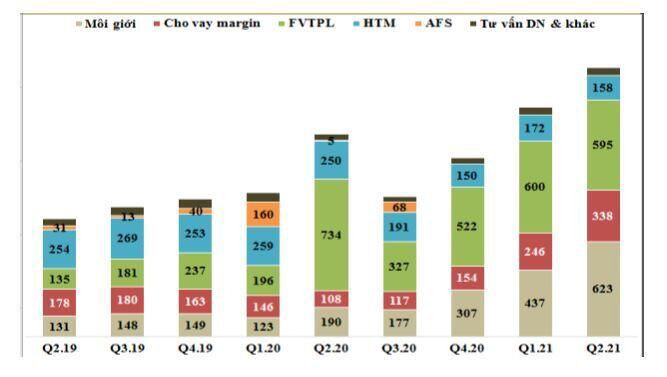

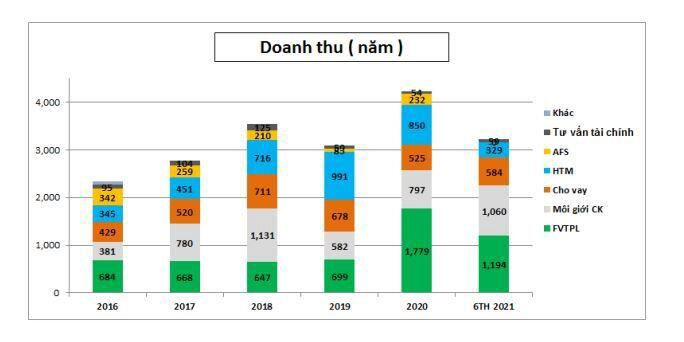

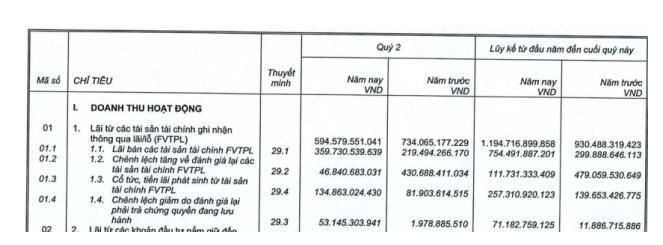

Kết thúc quý 2-2021 SSI ghi nhận doanh thu 1,766 tỷ đồng, tăng 33% so với cùng kỳ. Lũy kế 6 tháng doanh thu đạt 3,272 tỷ đồng, tăng 44% so với 6 tháng 2020. Đóng góp chính vào doanh thu là 3 mảng FVTPL, nghiệp vụ môi giới và lãi từ khoản cho vay. Kể từ khi thị trường tạo đáy vào quý 2-2020 đến nay đã liên tục đi lên cả về chỉ số và thanh khoản, điều đó cũng giúp kết quả kinh doanh của các công ty chứng khoán liên tục khởi sắc. Cụ thể kết quả kinh doanh các quý gần đây của SSI như hình 6 dưới đây:

Bóc tách kết quả doanh thu của SSI trong nửa đầu năm 2021 chúng ta sẽ thấy đóng góp chính cho doanh thu của công ty đến từ 3 mảng chính đó là FVTPL, dịch vụ môi giới chứng khoán và lãi từ cho vay. Cụ thể như hình 7 dưới đây:

2. Tiềm năng tăng trưởng

a. Mảng môi giới chứng khoán

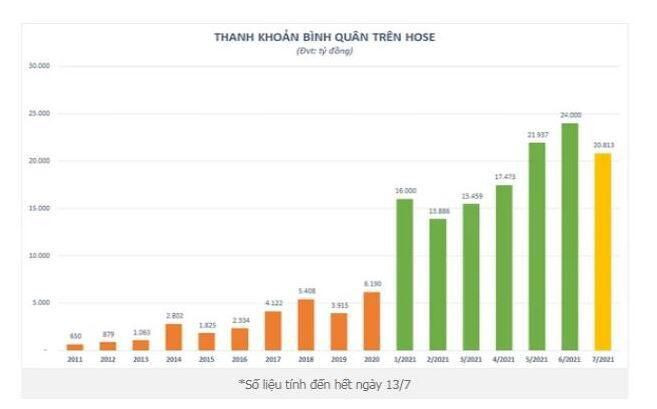

Đây là mảng mà doanh thu đến từ phía giao dịch của khách hàng, vì vậy khách hàng càng giao dịch nhiều thì doanh thu mảng này càng lớn. Trong năm 2021 thanh khoản thị trường đã tăng lên rất nhiều so với các năm trước nhờ dòng tiền từ các nhà đầu tư F0 ồ ạt đổ vào thị trường. Trong các năm 2019 trở về trước chúng ta chỉ quen với mức giao dịch trung bình khoảng 4-5 nghìn tỷ đồng mỗi phiên thì sang đến cuối năm 2020, đặc biệt là 2021 thanh khoản thị trường đã tăng lên rất nhanh và hiện tại trung bình mỗi phiên tổng giá trị giao dịch trung bình là trên 20 nghìn tỷ đồng, tức gấp nhiều lần các năm trước. Cụ thể như hình 8 dưới đây:

Như vậy cho thể thấy mảng môi giới chứng khoán 2 quý cuối năm 2021 sẽ tiếp tục tăng trưởng mạnh, lũy kế năm 2021 mảng môi giới có thể mang về cho SSI 2,200-2,300 tỷ đồng doanh thu và 900-1,000 tỷ đồng lợi nhuận gộp. Điều đó đồng nghĩa SSI có thể tăng trưởng gấp 3 lần doanh thu và 7 lần lợi nhuận gộp so với 2020.

b. Mảng cho vay

Đây cũng là mảng liên quan đến thị trường chung khi mà lợi nhuận đến từ việc cho khách hàng vay margin để đầu tư. Trong các quý gần đây tỉ lệ cho vay trên vốn chủ của SSI đã tăng lên khá nhiều, nhất là quý 2 khi con số này đã tăng lên 142%. (hình 9)

Để giải quyết bài toán này giúp công ty tiếp tục tăng trưởng thì các công ty chứng khoán trong năm 2021 đã tiến hành tăng vốn rất nhiều để từ đó có thể tăng số tiền cho vay (Vốn chủ tăng lên sẽ giúp tăng được số tiền cho vay). Và với SSI dù chưa kịch trần nhưng công ty cũng không bỏ qua cơ hội này bằng việc tăng vốn điều lệ dự kiến lên 11 nghìn tỷ tức tăng 67.3% so với trước. Phương án tăng vốn được SSI lựa chọn đó chính là phát hành hơn 219 triệu cổ phiếu thưởng cho cổ đông từ nguồn vốn chủ (tỉ lệ 6:2) , phát hành thêm cho cổ đông hiện hữu hơn 109.5 triệu cổ ( tỉ lệ 6:1 ) với giá 10k đồng. chào bán hơn 104 triệu cp riêng lẻ với giá không thấp hơn giá trung bình 10 phiên gần nhất sau khi được HDQT phê duyệt và khoảng 10tr cổ phiếu ESOP cho cán bộ nhân viên, cụ thể như hình 10 dưới:

c. Mảng FVTPL

Như chúng tôi đã phân tích ở phần tài chính doanh nghiệp phía trên thì mảng FVTPL của SSI chiếm tỉ trọng khá cao trong tổng tài sản của công ty (30% tổng tài sản). Tuy nhiên tài sản chính trong phân bổ mảng FVTPL lại là các khoản đầu tư an toàn như trái phiếu hay chứng nhận tiền gửi có kỳ hạn. Tổng 2 khoản trên chiếm khoảng 11,500 tỷ và với khoản trên hàng năm có thể mang về 500-600 tỷ đổng tiền lãi cho công ty. (Hình 11)

d. Mảng HTM

Đây là mảng duy nhất trong 4 mảng chính có xu hướng giảm so với các năm trước. Cũng dễ hiểu khi mà chúng ta biết rằng HTM chính là mảng an toàn gần như không có rủi do (tiền gửi có kỳ hạn). Trong khi thị trường chứng khoán đang trong giai đoạn có thể nói là thăng hoa khi mà cả điểm số cũng như giá trị giao dịch đều tăng phi mã thì các công ty chứng khoán đương nhiên sẽ tìm mọi cách để tối ưu hóa lợi nhuận. Với việc giảm tỉ trọng tài sản trong các nhóm an toàn (HTM) sang các nhóm có lãi suất tốt hơn (cho vay) là điều dễ hiểu. (HÌnh 12)

e. Tổng kết

Như vậy chúng tôi cho rằng động lực lớn nhất cho việc tăng trưởng 2 quý còn lại của năm 2021 sẽ đến từ mảng môi giới chứng khoán (kỳ vọng thanh khoản tiếp tục duy trì ở mức cao) và mảng cho vay (tăng vốn và nâng tỉ lệ cho vay lên sát mức trần 200%). Đây chính là 2 key mấu chốt để trả lời cho câu chuyện tăng trưởng mạnh của SSI trong tương lai và quý nhà đầu tư nên bám sát theo 2 key này để đưa ra nhận định đúng đắn.

III. Tổng kết và định giá

Như vậy với những phân tích về tài chính doanh nghiệp cũng như kết quả kinh doanh cùng tiềm năng tăng trưởng chúng ta thấy rằng SSI là công ty có nền tảng tài chính tốt, đầu ngành và hứa hẹn 2 quý cuối năm 2021 tiếp tục tăng trưởng mạnh so với cùng kỳ.

Trong thời gian tới các thông tin về tăng vốn sẽ là động lực hỗ trợ giá cho SSI trong ngắn hạn. Về dài hạn thì chúng tôi cho rằng ngành chứng khoán là ngành phụ thuộc rất lớn vào thị trường chung (Như phân tích trên 3/4 mảng chính đều phụ thuộc thị trường chung) nên ngoài yếu tố doanh nghiệp chúng ta cũng cần chú ý thêm cả vĩ mô nền kinh tế để đánh giá triển vọng dài hơn đối với ngành chứng khoán. Với nền kinh tế đang trong giai đoạn phục hồi sau đại dịch cùng định giá thị trường chưa quá đắt sẽ là yếu tố hỗ trợ cho thị trường chung cũng như ngành chứng khoán duy trì được đà tăng trưởng trong tương lai vài năm tới dù có thể mức tăng trưởng không quá mạnh.

Về định giá, tuy kết quả kinh doanh hứa hẹn sẽ tăng trưởng mạnh trong 2 quý cuối năm nhưng hiện tại giá cổ phiếu cũng tăng rất nhanh so với đầu năm. Hiện SSI giao dịch ở mức giá gần 60k/cp, tức tăng gần 2 lần so với đầu năm.

Hiện tại SSI đang giao dịch quanh mức PB là 3.45 lần. Đây là mức PB rất cao so với lịch sử giao dịch của SSI (cao nhất hồi 2018 là khoảng 2.6 lần). Tuy nhiên trong năm 2021 SSI sẽ tiến hành tăng vốn giúp PB sau tăng vốn của SSI sẽ được giảm xuống. Với thị giá cp là 60k thì PB sau tăng vốn vào khoảng 2.36 lần tức chưa bằng mức định giá vùng đỉnh của SSI vào năm 2018. Và chúng tôi cho rằng mức giá phù hợp đối với SSI trong năm 2021 sẽ là 65-70k/cp trước tăng vốn, tương ứng PB vào khoảng 2.5-2.6 lần sau khi tăng vốn. Và như vậy dư địa vùng giá hiện tại đối với SSI không còn hấp dẫn với chúng tôi trong ngắn hạn.

|

Để được tư vấn đầu tư, tìm hiểu thêm thông tin từ chuyên gia, vui lòng truy cập tại đây |