Thị trường trái phiếu doanh nghiệp ra sao khi "chiếc phễu lọc rác" nghị định 65 hiệu lực. Nhiều người đang lo ngại, mảng sáng phía trước nhưng mảng xám vẫn đang đeo đẳng nền kinh tế.

Vậy là, sau nhiều thời gian chờ đợi, qua nhiều lần lấy ý kiến các thành viên tham gia thị trường, Nghị định 65/2022/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 153/2020/NĐ-CP ngày 31/12/2020 quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và quốc tế đã chính thức có hiệu lực từ ngày 16/09/2022.

Nghị định ra đời như chiếc phễu lọc trái phiếu rác ra khỏi thị trường. Nhưng, còn rất nhiều điều mà những người trong cuộc, ngoài cuộc quan tâm khi mà mặt sáng ở xa phía trước, mặt xám lại đang khiến nhiều người lo!

Có thể nói, giai đoạn 2005- 2021 đánh dấu bước phát triển thần tốc của thị trường Trái phiếu doanh nghiệp khi đạt mức tăng trưởng bình quân 30%/năm. Thị trường trái phiếu doanh nghiệp bùng nổ và trở nên-có thể nói-là quá nóng trong giai đoạn 2019-2021.

Sự tăng trưởng nóng thái quá của thị trường trái phiếu doanh nghiệp thực tế cũng rất dễ lý giải. Covid-19 xảy ra khiến cho nhu cầu vốn của doanh nghiệp để sản xuất kinh doanh thấp, lãi suất huy động thấp và đương nhiên, quy luật "nước chảy chỗ trũng" sẽ khiến dòng tiền tìm về kênh trái phiếu doanh nghiệp với mặt bằng lãi suất cuống phiếu cao hơn!

Về mặt lý thuyết, thị trường trái phiếu doanh nghiệp phát triển đương nhiên là tốt. Kênh trái phiếu giúp doanh nghiệp phát hành có thêm "cửa" để huy động vốn ngoài kênh tín dụng ngân hàng, và phát hành cổ phiếu trên thị trường chứng khoán; nhà đầu tư có thêm kênh đầu tư sinh lời.

Nhà phát hành, ngân hàng, các tổ chức tư vấn phát hành... cũng nhanh chóng nhận ra "cửa" đó. Trái phiếu doanh nghiệp tăng sốc với đủ loại hàng hóa bơm ra thị trường đang trong cơn khát của tất cả. Doanh nghiệp ồ ạt phát hành trái phiếu, nhà làm "deal" bận rộn tư vấn, nhà đầu tư bao gồm cả ngân hàng cũng vội vã chạy vào cuộc đua trái phiếu.

Và thế là, trắng-đen bắt đầu lẫn lộn. Hàng loạt trái phiếu kiểu 3 không "KHÔNG xếp hạng tín nhiệm, KHÔNG bảo lãnh thanh toán của các tổ chức tài chính có uy tín và KHÔNG tài sản bảo đảm" tung hoành khắp thị trường tài chính. Doanh nghiệp cũng làm bừa làm phứa miễn là huy động được tiền. Có tiền, doanh nghiệp dùng cho đủ loại mục đích mà trong đó, khi vụ án Tân Hoàng Minh vỡ lở thì giới đầu tư mới biết. Mặt trái của hàng loạt dự án kiểu "tay không làm nên dự án" hay lấy tiền trái phiếu để quay ngược lại cho vay trên thị trường chứng khoán vốn cũng đang quá nóng bỏng...dần lộ diện. Không những thế, nghệ thuật "ponzi trái phiếu" lấy tiền trái phiếu sau để trả nợ trái phiếu trước...khiến nhiều nhà đầu tư sợ hãi cũng dần được "lật" ra.

Theo báo cáo thị trường Trái phiếu doanh nghiệp của Chứng khoán KB Việt Nam, quy mô thị trường tính đến đầu quý 3 năm nay đạt khoảng 1,6 triệu tỷ đồng, tương ứng gần 18,3% GDP. Con số này cũng được so sánh tương đương khoảng 14,2% dư nợ tín dụng tại các tổ chức tín dụng.

Cơ quan chức năng nhanh chóng nhìn thấy được rủi ro trên diện rộng khi mà, con số dư nợ của nhóm Ngân hàng và Bất động sản chiếm tỷ trọng khá lớn trong tổng quy mô thị trường trái phiếu doanh nghiệp cho thấy nhiều nguy cơ. Năm 2020, đã không ít lần cơ quan chức năng khuyến nghị các bên liên quan "phanh" đà tăng như vũ bão của thị trường trái phiếu doanh nghiệp nhưng những chiếc phanh không quá hiệu quả khi mà thị trường đã quá nóng.

Ngày 31 tháng 12 năm 2020, Chính phủ đã đưa "chiếc phanh lớn" bằng việc ban hành nghị định số 153/2020/NĐ-CP thay thế Nghị định số163/2018/NĐ-CP ngày 04 tháng 12 năm 2018 của Chính phủ quy định về phát hành trái phiếu doanh nghiệp và Nghị định số 81/2020/NĐ-CP ngày 09 tháng 7 năm 2020 sửa đổi, bổ sung một số điều của Nghị định số 163/2018/NĐ-CP ngày 04 tháng 12 năm 2018 quy định về phát hành trái phiếu doanh nghiệp.

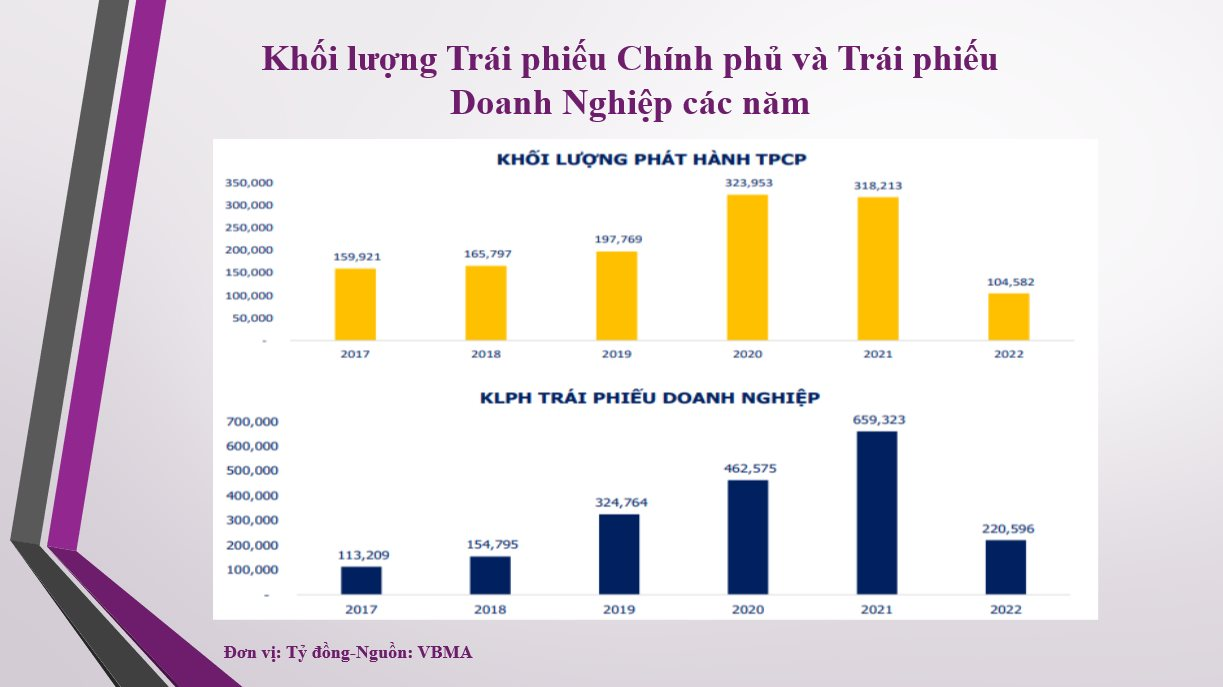

Thị trường trái phiếu Chính phủ và Trái phiếu doanh nghiệp vẫn chưa hãm đà tăng. Khối lượng Trái phiếu doanh nghiệp năm 2021 lên mức 659.323 tỷ đồng, tăng vọt so với đỉnh cao năm 2020. Nguyên nhân năm 2021 thị trường trái phiếu vẫn chưa có "bước chậm lại" hậu nghị định 153 là bởi vì (i) điều khoản chuyển tiếp của nghị định 153 cho phép tiếp tục thực hiện theo quy định tại Nghị định số 163/2018/NĐ-CP ngày 04 tháng 12 năm 2018 của Chính phủ về phát hành trái phiếu doanh nghiệp và Nghị định số 81/2020/NĐ-CP ngày 09 tháng 7 năm 2020 sửa đổi, bổ sung một số điều của Nghị định số 163/2018/NĐ-CP ngày 04 tháng 12 năm 2018 quy định về phát hành trái phiếu doanh nghiệp cho đến khi trái phiếu đáo hạn và (ii) nhu cầu đầu tư trái phiếu riêng lẻ của nhà đầu tư cá nhân tiếp tục "nóng" khiến nhiều công ty chứng khoán hoặc Ngân hàng tư vấn khách hàng "lách" vấn đề nhà đầu tư chuyên nghiệp thông qua các phương pháp "kỹ thuật" có giá 10-15 triệu đồng/ lần xác nhận hoặc hợp đồng hợp tác đầu tư (BCC) mà điển hình cho hình thức này là các nhà đầu tư mua trái phiếu của Tân Hoàng Minh.

Phải đến đầu năm 2022, biến cố mang tên Tân Hoàng Minh và những hành động quyết liệt của Chính phủ thì thị trường mới bắt đầu sợ hãi. Tính chung 8 tháng đầu năm 2022, mức phát hành trái phiếu doanh nghiệp toàn thị trường về còn 220.596 tỷ đồng. Thị trường trái phiếu đã có bước đi chậm lại, những "vệt đen" không dám vượt rào loang ra nữa.

Các quy định về mục đích phát hành, người mua (yêu cầu là nhà đầu tư chuyên nghiệp, quy trình phát hành trái phiếu riêng lẻ…) được quy định trong nghị định 153 đã khiến thị trường Trái phiếu doanh nghiệp bớt sôi động so với giai đoạn trước đây.

Nghị định 65 có hiệu lực, thị trường Trái phiếu doanh nghiệp lại thêm một chiếc phễu lọc nữa. Nhiều người cho rằng, chiếc phễu này sẽ làm thị trường đi chậm lại thêm một bước nữa, nhưng, sẽ tốt hơn!

Sau nhiều thời gian chờ đợi, qua nhiều lần lấy ý kiến các thành viên tham gia thị trường, nghị định 65 ra đời nên đương nhiên, vai trò của bản nghị định này là làm trong sạch, minh bạch thị trường Trái phiếu doanh nghiệp. Với những quy định mới, thị trường trái phiếu doanh nghiệp sẽ loại bỏ những Tổ chức phát hành yếu kém, sử dụng vốn sai mục đích. Nghị định là bước ngoặt giúp tạo ra những mặt hàng “sạch” cho nhà đầu tư. Những doanh nghiệp, tổ chức phát hành nào thực sự có tiềm lực tài chính, năng lực quản trị sẽ tiếp tục huy động hiệu quả qua kênh Trái phiếu doanh nghiệp.

Nhà đầu tư được xác định là “chuyên nghiệp” hơn sẽ được đầu tư vào những “mặt hàng” chất lượng hơn vì có thêm sự tham gia của các thành viên trung gian, độc lập như: Tổ chức xếp hạng tín nhiệm đóng vai trò xếp hạng tín nhiệm đối với Tổ chức phát hành; đợt phát hành hoặc đại diện người sở hữu trái phiếu là thành viên lưu ký của Tổng công ty lưu ký và bù trừ chứng khoán Việt Nam (VSD), công ty quản lý quỹ đầu tư chứng khoán được chỉ định hoặc được lựa chọn đại diện cho quyền lợi của người sở hữu trái phiếu.

Phía trước nghị định-theo nhận định của nhiều người-là bức tranh rất sáng! Nhưng, bức tranh xám từ thị trường nóng bỏng cũ đang khiến nhiều người lo ngại ảnh hưởng.

.png)

Có thể thấy, theo Nghị định 65/2022/NĐ-CP thì điều kiện và hồ sơ phát hành riêng lẻ đã yêu cầu chặt chẽ hơn. Ví dụ như, nghị định quy định các Tổ chức phát hành không được phát hành trái phiếu doanh nghiệp với mục đích tăng quy mô vốn hoạt động. Điều này sẽ ảnh hưởng trực tiếp đến Tổ chức phát hành là các ngân hàng.

Nếu như trước đây các ngân hàng phát hành trái phiếu riêng lẻ để huy động được nguồn vốn trung dài hạn, giúp cân đối vốn và tăng vốn cấp 2, đảm bảo hệ số CAR thì từ nay việc phát hành cho mục đích tăng vốn sẽ bị hạn chế.

Không chỉ hẹp cửa huy động vốn trái phiếu, đứng trên vai trò là nhà đầu tư trái phiếu doanh nghiệp phát hành riêng lẻ thì câu chuyện vẫn đang khiến giới đầu tư quan tâm. Khi lợi suất trái phiếu doanh nghiệp vẫn cao hơn nhiều lần so với trái phiếu Chính phủ thì Trái phiếu doanh nghiệp đương nhiên vẫn là một kênh đầu tư hái ra tiền khiến các ngân hàng thèm muốn. Việc đầu tư và giao dịch Trái phiếu doanh nghiệp hiện đang có thông tư 16 và điều kiện “room” tín dụng điều tiết. Trước đây, một phần bởi lãi suất trái phiếu doanh nghiệp hấp dẫn nên không ít ngân hàng đầu tư trái phiếu của cả những doanh nghiệp chưa thực sự "lọc", "chất". Điều này gây rủi ro lên hệ thống ngân hàng. Tuy nhiên, nghị định 65 đã "siết" những doanh nghiệp không chất dẫn đến hẹp nguồn cung trái phiếu, ngân hàng cũng sẽ hẹp cửa kiếm lợi nhuận hơn.

Về phía người mua, quy định về điều kiện là nhà đầu tư chuyên nghiệp trong bản nghị định mới sẽ là "cái rào" hạn chế rất nhiều nhà đầu tư là cá nhân với số vốn “ít ỏi” tham gia đầu tư trái phiếu doanh nghiệp. Nếu như trước đây, các cá nhân hay người bán trái phiếu có thể sử dụng một vài biện pháp kỹ thuật để “lách” quy định nhà đầu tư chuyên nghiệp để tham gia thị trường trái phiếu thì giờ đây Nghị định 65 loại trừ đi rất nhiều yếu tố có thể "lách".

Cụ thể, nghị định 65 quy định rõ:

(i) nhà đầu tư nắm giữ có giá trị tối thiểu 2 tỷ đồng được xác định bằng giá trị thị trường bình quân theo ngày của danh mục chứng khoán trong thời gian tối thiểu 180 ngày liền kề trước ngày xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp, không bao gồm giá trị vay giao dịch ký quỹ và giá trị chứng khoán thực hiện giao dịch mua bán lại. Việc xác định nhà đầu tư chứng khoán chuyên nghiệp tại điểm này có giá trị trong vòng 3 tháng kể từ ngày được xác nhận.

(ii) Nhà đầu tư cá nhân không được bán hoặc cùng góp vốn đầu tư trái phiếu với nhà đầu tư chứng khoán chuyên nghiệp dưới mọi hình thức.

Như vậy, mặt tích cực dễ nhìn thấy đó là: động thái siết chặt tiêu chuẩn về nhà đầu tư chuyên nghiệp sẽ giúp giảm bớt những nhà đầu tư cá nhân "ngu ngơ", không chuyên về đầu tư chứng khoán được/bị các tư vấn viên của ngân hàng hoặc công ty chứng khoán mời gọi đầu tư vào trái phiếu doanh nghiệp phát hành riêng lẻ như một “gói đầu tư” cao hơn lãi suất gửi tiết kiệm.

Nhưng, nếu quay thêm một góc nhìn khác thì sẽ thấy, tác động phụ của việc không bị lôi kéo đầu tư vào trái phiếu doanh nghiệp khi không đủ chuyên thì mối lo tiền của những nhà đầu tư này có khi lại bị lôi kéo sang các kênh đầu tư "đen" còn rủi ro hơn bội phần. Khảo sát về chỉ số chấp nhận tiền điện tử trên toàn cầu của Chainalysis cho thấy Việt Nam lọt top 10 vào năm 2020, giữ vị trí quán quân trong danh sách năm ngoái và năm nay, được nhận định là quốc gia hàng đầu về sử dụng tiền ảo. Phải nói thêm rằng, ở Việt Nam, tiền ảo chắc chắn không phải là tiền hợp pháp! Nhưng, kênh đầu tư vào tiền ảo đã tung hoành đến mức, Việt Nam là nước lọt top toàn cầu thì câu chuyện "siết nọ có làm tăng kia" nên được tính đến. Khi nhà đầu tư nhỏ lẻ bị hạn chế đầu tư trái phiếu, có thể, họ sẽ chuyển tiền (cả chủ động và thụ động bị lôi kéo) sang các kênh đầu tư khác rủi ro hơn như tiền ảo, sàn chứng khoán quốc tế, đa cấp tài chính, forex....

Về phía tổ chức phát hành "dưới chuẩn" đã phát hành trước đó, áp lực trả nợ trái phiếu đến kỳ đáo hạn đang đè nặng lên vai chủ doanh nghiệp khi các tổ chức phát hành trong cảnh hết “room” vay vốn ngân hàng. Trong khi đó, thị trường bất động sản thời gian qua rất ảm đạm khiến nguồn tiền bán bất động sản/dự án eo hẹp. Vô hình chung, việc bị "phễu lọc" lọc ra khỏi sân chơi phát hành mới trái phiếu khiến họ không dùng được "tiền trái phiếu huy động sau trả nợ trái phiếu huy động trước" sẽ gây ra áp lực đảo nợ với chi phí vốn cao thông qua các kênh huy động không chính thống như “tín dụng đen” với lãi suất cao hơn nhiều lần lãi suất Coupon.

Điều này cũng có thể dẫn đến trạng thái khác là các doanh nghiệp quay cuồng tìm nguồn tiền và có thể, họ phải bán tháo các tài sản có khả năng thanh khoản như cổ phiếu hoặc cầm cố cổ phiếu để cân đối nguồn vốn ngắn hạn nhằm mục đích đảo nợ. Việc này cũng có thể gây ảnh hưởng tiêu cực đến thị trường chứng khoán. Thực tế, phiên giao dịch đầu tiên sau nghị định 65, VN-Index đã giảm 28,6 điểm (-2.32%) do lo ngại các vấn đề nguồn tiền đáo hạn trái phiếu.

Theo báo cáo phân tích của KB Securities Việt Nam, áp lực đáo hạn trái phiếu sẽ lớn nhất vào giai đoạn 2022-2026 khi mà đa phần doanh nghiệp đẩy mạnh phát hành trái phiếu giai đoạn 2019-2021 (tương ứng kỳ hạn 3-5 năm của trái phiếu). Năm 2023 và 2024, tổng giá trị đáo hạn trái phiếu ước tính lần lượt là 374,3 nghìn tỷ đồng và 381,2 nghìn tỷ đồng. Trong đó nhóm bất động sản chiếm tỷ trọng lớn thứ hai, lần lượt là 120,4 nghìn tỷ đồng (32,1%) và 121,1 nghìn tỷ đồng (32%).

Trong bối cảnh lãi suất không chỉ toàn cầu tăng mà xu hướng lãi suất của Việt Nam cũng nhích nhẹ, room tín dụng cho bất động sản còn hạn chế, áp lực đạo hạn trái phiếu tăng, thị trường bất động sản chưa có dấu hiệu khởi sắc. Liệu rằng, nghị định 65 có phải là vấn đề và thách thức đối với những doanh nghiệp bất động sản nói riêng và thị trường Trái phiếu doanh nghiệp nói chung trong thời gian tới? điều này sẽ phụ thuộc không chỉ vào yếu tố từ phía cung, tức là các tổ chức phát hành mà còn từ phía cầu, tức là các nhà đầu tư hấp thụ trái phiếu. Đặc biệt, sau sự kiện Tân Hoàng Minh, nghị định 65 có thể sẽ ảnh hưởng khá nhiều đến thị trường Trái phiếu doanh nghiệp.