Chứng khoán MB (MBS) sắp rót thêm nghìn tỷ đồng cho vay margin

Chứng khoán MB (MBS) dự kiến phát hành thêm 134 triệu cổ phiếu theo hai phương án, phần lớn số tiền thu về sẽ được sử dụng để đẩy mạnh hoạt động cho vay margin.

CTCP Chứng khoán MB (MBS) vừa thông qua việc triển khai phương án phát hành cổ phiếu riêng lẻ để tăng vốn điều lệ. Cụ thể, công ty chứng khoán này dự kiến chào bán hơn 25,7 triệu cổ phiếu cho 4 cổ đông chiến lược với giá chào bán 23.040 đồng/cp. Mức giá này hiện thấp hơn 22% so với giá đóng cửa ngày 12/8 (29.600 đồng/cp).

Cổ phiếu phát hành bị hạn chế chuyển nhượng trong một năm kể từ ngày kết thúc đợt chào bán. Thời gian phát hành dự kiến trong năm 2024 với thời hạn 90 ngày kể từ ngày UBCKNN nhận được hồ sơ đăng ký chào bán của công ty.

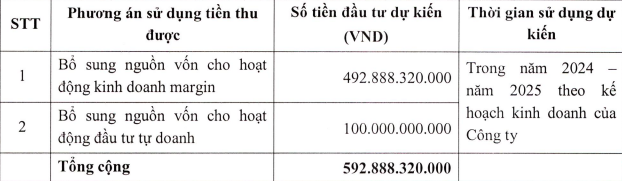

Với hơn 593 tỷ đồng thu về từ đợt phát hành này, MBS dùng hơn 83% số tiền huy động (tương đương 493 tỷ đồng) đẩy mạnh hoạt động cho margin và 100 tỷ đồng cho hoạt động tự doanh. Thời gian sử dụng dự kiến trong năm 2024 - 2025 theo kế hoạch kinh doanh của công ty.

|

| MBS dự kiến dùng phần lớn số tiền huy động được cho hoạt động cho vay margin |

Trước đó, MBS vừa phát đi thông báo phát hành 109 triệu cổ phiếu cho cổ đông hiện hữu với tỷ lệ 4:1, giá phát hành là 10.000 đồng/cp. Thời gian đăng ký cuối cùng là ngày 14/8 và chỉ được chuyển nhượng 1 lần từ ngày 21/8 - 30/8.

Số tiền huy động được hơn 1.094 tỷ đồng sẽ được công ty chứng khoán sẽ dùng hơn 54% tương ứng 594 tỷ đồng đẩy mạnh cho vay margin, 50 tỷ đồng để đầu tư phát triển hệ thống công nghệ thông tin và 450 tỷ đồng cho hoạt động tự doanh.

Tại thời điểm ngày 30/6/2024, dư nợ cho vay margin của MBS tiếp tục phá kỷ lục với con số ghi nhận đạt 9.823 tỷ đồng, tiệm cận với mức tối đa theo quy định (tương ứng room hiện tại còn khoảng 1.000 tỷ đồng).

>> Chứng khoán MB (MBS) chốt ngày phát hành 109 triệu cổ phiếu