Cổ phiếu đáng chú ý ngày 28/11: PDR, DXG, CTG

Công ty chứng khoán phân tích và đưa ra nhận định mua, bán đối với các cổ phiếu PDR, DXG, CTG.

Chứng khoán TPBank (TPS): Khuyến nghị mua PDR

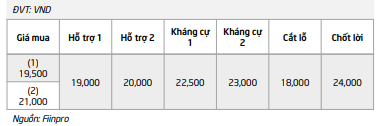

TPS khuyến nghị mua cổ phiếu CTCP Phát triển Bất động sản Phát Đạt (PDR), giá mục tiêu 24.000 đồng/cp dựa trên phân tích kỹ thuật sau:

Cổ phiếu PDR bước vào giai đoạn giao động khung từ tháng 9/2024 cho đến nay, từ vùng giá 19.500-22.500 đồng/cp. Thanh khoản trong giai đoạn hiện tại dù vẫn yếu nhưng đã khởi sắc hơn trong giai đoạn trước đó. Với việc nền giá hiện tại vẫn đang nằm trong vùng thấp so với đỉnh. TPS kỳ vọng cơ hội đầu tư cho cổ phiếu PDR sẽ phù hợp với nhà đầu tư ưa thích giao dịch trong trung và dài hạn.

Xét về biến động của các chỉ báo, do đang trong giai đoạn giao động khung phần lớn các chỉ báo đều nằm ở vùng trung tính hoặc đi ngang như 3 đường EMA10, 20 và 50. Các chỉ báo như MACD đang giao cắt dưới vùng 0 và histogram đang có dấu hiệu tăng giảm luân phiên quanh ngưỡng 0. Chỉ báo RSI có xu hướng tăng trưởng vượt lên ngưỡng 50 điểm chỉ số và vẫn có xu hướng hướng lên trên, báo hiệu xu thế tăng của PDR có thể còn tiếp diễn.

Nhà đầu tư có thể cân nhắc giao dịch cổ phiếu PDR khi: (1) cổ phiếu suy yếu và chạm về vùng trendline tại vùng giá 19.500 đồng/cp, (2) mua ngay tại vùng giá 21.000 đồng/cp. Với tỷ lệ Risk rating ở mức 3,06, kịch bản đầu tư cổ phiếu PDR được đề xuất cụ thể như sau:

|

| Nguồn: TPS |

Chứng khoán KB Việt Nam (KBSV): Khuyến nghị mua DXG

KBSV khuyến nghị mua cổ phiếu CTCP Tập đoàn Đất Xanh (DXG), giá mục tiêu 20.600 đồng/cp dựa trên luận điểm đầu tư:

KBSV kỳ vọng hoạt động kinh doanh của DXG sẽ có sự khởi sắc hơn trong thời gian tới, cụ thể: (1) hoạt động môi giới duy trì đà hồi phục, đóng góp 1.228 tỷ đồng (+104% svck) và 1.372 tỷ đồng (+12% svck) vào doanh thu năm 2024-2025, (2) mở bán dự án DXH Riverside từ nửa cuối năm 2025, đóng góp khoảng 24.000 tỷ đồng vào doanh số bán hàng của DXG năm 2025-2028.

Nhóm phân tích ước tính doanh thu năm 2024-2025 của DXG đạt 4.744 tỷ đồng (+27% svck) và 4.573 tỷ đồng (-4% svck). Lợi nhuận sau thuế của công ty mẹ lần lượt là 162 tỷ đồng (-6% svck) và 330 tỷ đồng (+103% svck). Kết quả đến từ bàn giao dự án Opal Skyline, Gem Sky World và hoạt động môi giới hồi phục từ mức nền thấp của năm 2023.

Cổ phiếu DXG hiện đang giao dịch ở mức P/B 2025fw là 1,1x, thấp hơn so với P/B trung bình 5 năm là 1,3x. Dựa trên kết quả định giá, KBSV đưa ra khuyến nghị mua với giá mục tiêu 20.600 đồng/cp. Tuy nhiên, nhóm phân tích lưu ý rủi ro nếu: (1) thị trường hồi phục chậm hơn dự kiến, (2) tiến độ mở bán các dự án mới tiếp tục chậm trễ sẽ ảnh hưởng đáng kể đến dòng tiền của DXG.

Chứng khoán Vietcombank (VCBS): Khuyến nghị mua CTG

VCBS khuyến nghị mua cổ phiếu Ngân hàng TMCP Công Thương Việt Nam (CTG), giá mục tiêu 38.595 đồng/cp dựa trên luận điểm đầu tư:

Tăng trưởng tín dụng tương đương mức trung bình ngành: VCBS kỳ vọng CTG sẽ đẩy mạnh giải ngân trong quý cuối năm, dự kiến tốc độ tăng trưởng tín dụng đạt 14% cho năm 2024 và 15% vào năm 2025 với động lực đến từ sự phục hồi tốt của phân khúc bán lẻ.

NIM kỳ vọng cải thiện nhẹ: Nhóm phân tích dự báo NIM đi ngang trong quý IV/2024 và bắt đầu đà phục hồi trong năm 2025 với động lực đến từ cả chiều huy động và cho vay. Chi phí vốn duy trì mức thấp nhờ tỷ lệ CASA cải thiện và lãi suất huy động duy trì mức thấp, trong khi dư địa giảm tiếp lãi suất đầu ra không còn nhiều.

Chất lượng tài sản được kiểm soát tốt: Chất lượng tài sản được kỳ vọng tiếp tục cải thiện nhờ nền kinh tế ấm dần lên cùng với sự phục hồi của các hoạt động sản xuất kinh doanh và thị trường bất động sản. Thêm vào đó, tỷ lệ nợ nhóm 2 và nợ tái cơ cấu của CTG duy trì ổn định ở mức thấp giúp giảm bớt áp lực tăng nợ xấu vào các quý sắp tới. Với chất lượng tài sản ở mức tốt và bộ đệm dự phòng lớn, CTG có đủ dư địa để linh hoạt trong việc trích lập dự phòng để hoàn thành các mục tiêu kinh doanh đề ra.