Các tác động đối với ngành ngân hàng có thể được thể hiện qua những yếu tố như tăng trưởng tín dụng yếu đi, tỷ lệ hình thành nợ xấu cao hơn dự kiến.

Các chuyên gia của SSI Research mới đây đã có báo cáo cập nhật ngành ngân hàng và bất động sản. Theo đó, các chuyên gia nhận định dữ liệu vĩ mô thế giới không được khả quan như kỳ vọng và số liệu của Việt Nam cũng không ngoại lệ.

Trong bối cảnh đó, các tác động đối với ngành ngân hàng có thể được thể hiện qua những yếu tố như tăng trưởng tín dụng yếu đi, tỷ lệ hình thành nợ xấu cao hơn dự kiến, NIM thu hẹp nhiều hơn kỳ vọng và thu nhập ngoài lãi chậm lại. Kết quả kinh doanh quý 1/2023 của các ngân hàng bắt đầu thể hiện phần nào những tác động này.

Nhu cầu tín dụng yếu trong 4 tháng đầu năm

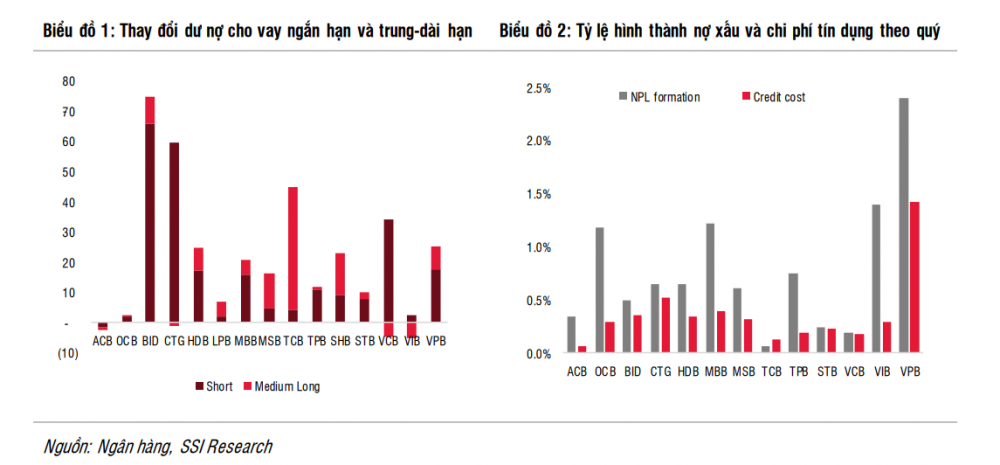

Đối với nhóm ngân hàng các chuyên gia nghiên cứu, tăng trưởng tín dụng chỉ đạt 12% so với cùng kỳ, thấp hơn nhiều so với quý 1/2022 (20%) và tương đương với quý 1/2020. Động lực tăng trưởng chính đến từ các khoản cho vay ngắn hạn cho doanh nghiệp, ngoại trừ Techcombank và MSB.

Dư nợ cho vay ngành bất động sản & xây dựng vẫn đạt tốc độ tăng trưởng nhanh nhất, có thể thấy rõ tại một vài ngân hàng. Do tình hình kinh tế thế giới và trong nước không mấy thuận lợi nên các lĩnh vực khác chỉ đạt mức tăng trưởng khiêm tốn.

Điều này cũng phù hợp với số liệu toàn hệ thống ngân hàng, trong đó tăng trưởng tín dụng chung chỉ đạt khoảng 3% so với đầu năm (tăng 10% so với cùng kỳ ) và tăng trưởng tín dụng đối với lĩnh vực bất động sản là 9,78% so với đầu năm tính tại thời điểm cuối tháng 4.

Cho vay bán lẻ yếu đi do nhu cầu mua nhà suy giảm. Diễn biến này có phần tương đồng với quý 1/2020. Với tình hình vĩ mô hiện tại, các ngân hàng có tỷ trọng lớn đối với cho vay ngành bất động sản và trái phiếu doanh nghiệp đạt được mức tăng trưởng tín dụng tốt hơn.

Chất lượng tài sản giảm nhanh hơn dự kiến

Trong quý 1/2023, nợ xấu và nợ nhóm 2 tăng đáng kể 24% và 44% so với đầu năm. Theo đó, tỷ lệ nợ nhóm 2 và nợ xấu lần lượt là 2,54% và 1,76% tại thời điểm cuối quý 1/2023.

Mặc dù tỷ lệ hình thành nợ xấu cao nhưng chi phí tín dụng lại không tăng tương ứng. Điều này có thể là do các ngân hàng đang chờ những quy định và cơ chế mới về cơ cấu nợ từ NHNN dự kiến được ban hành vào tháng 4. Vì vậy, gánh nặng trích lập dự phòng có thể còn tăng trong quý 2.

Đối với lĩnh vực bất động sản, SSI Research cho rằng giải pháp thực sự cho những khó khăn hiện tại và quyết định triển vọng của các ngân hàng trong nửa cuối năm 2024 là sự tiến triển về mặt pháp lý của các dự án bất động sản. Chỉ khi giải quyết được những vấn đề này, các ngân hàng mới có thể kỳ vọng vào sự phục hồi mạnh mẽ trong nửa cuối năm 2024.

Hiện tại, vấn đề này đang được giải quyết theo từng trường hợp cụ thể, thay vì một giải pháp tổng thể cho toàn bộ các dự án. Do đó, tác động đối với từng ngân hàng có tỷ trọng cho vay lớn với thị trường bất động sản cũng sẽ rất khác nhau. Tương tự như vậy, việc cơ cấu lại nợ cũng sẽ được cân nhắc theo từng trường hợp cụ thể dựa vào khả năng hồi phục của khách hàng.

Nợ xấu ngân hàng được 'cởi trói' nhờ Luật mới: Nhà đầu tư nên gom cổ phiếu nào nửa cuối 2025?

Bắt, điều tra 2 người quảng cáo dịch vụ hỗ trợ vay vốn của Ngân hàng MBBank

.jpg)