Fed tiếp tục tăng lãi suất lần thứ 4 trong năm 2022 , NHNN sẽ điều hành tỷ giá, lãi suất và room tín dụng như thế nào.

Theo báo cáo nhận định và dự báo diễn biến tỷ giá, lãi suất quý 4/2022 và tầm nhìn năm 2023, Chứng khoán VietinBank (CTS) cho rằng, xuyên suốt giai đoạn từ 2015 đến nay, có thể thấy rõ mối liên hệ giữa quan điểm, động thái điều hành tiền tệ của Fed tác động lớn tới tỷ giá USD/VND, cũng như mục tiêu, động thái của NHNN.

Vào đêm qua, Cục Dự trữ Liên bang (Fed) đã quyết định tăng lãi suất thêm 3/4 điểm phần trăm khi tiếp tục đối mặt với đợt bùng phát lạm phát tồi tệ nhất trong 40 năm.

Các quan chức Fed từng dự kiến lãi suất cuối kỳ trung bình khoảng 4,6%. Gần đây, một số nhà kinh tế và nhà phân tích cho biết họ dự kiến lãi suất sẽ tăng lên 5% hoặc cao hơn.

Ổn định tỷ giá USD/VND

Theo các phân tích mà CTS đưa ra, tỷ giá tăng mạnh làm giảm tính độc lập của NHNN trong điều hành lãi suất tiền đồng. Có thể thấy chính sách tiền tệ Việt Nam năm nay chủ yếu xoay quanh điều hành tỷ giá dưới áp lực từ Fed thắt chặt tiền tệ, khi lạm phát nhìn chung không cao và khả năng đạt mục tiêu Quốc Hội đề ra dưới 4%.

Ngoài việc phải sử dụng dự trữ ngoại hối để bình ổn tỷ giá, NHNN phải sử dụng công cụ lãi suất, thông qua hút ròng nội tệ thông qua cả kênh tỷ giá và phát hành tín phiếu, nhằm kéo lãi suất VND, cân đối với đà tăng lãi suất USD.

CTS cho rằng, điều hành tỷ giá vẫn là trọng tâm trong chính sách tiền tệ Việt Nam trong quý 4/2022 và nửa đầu năm 2023.

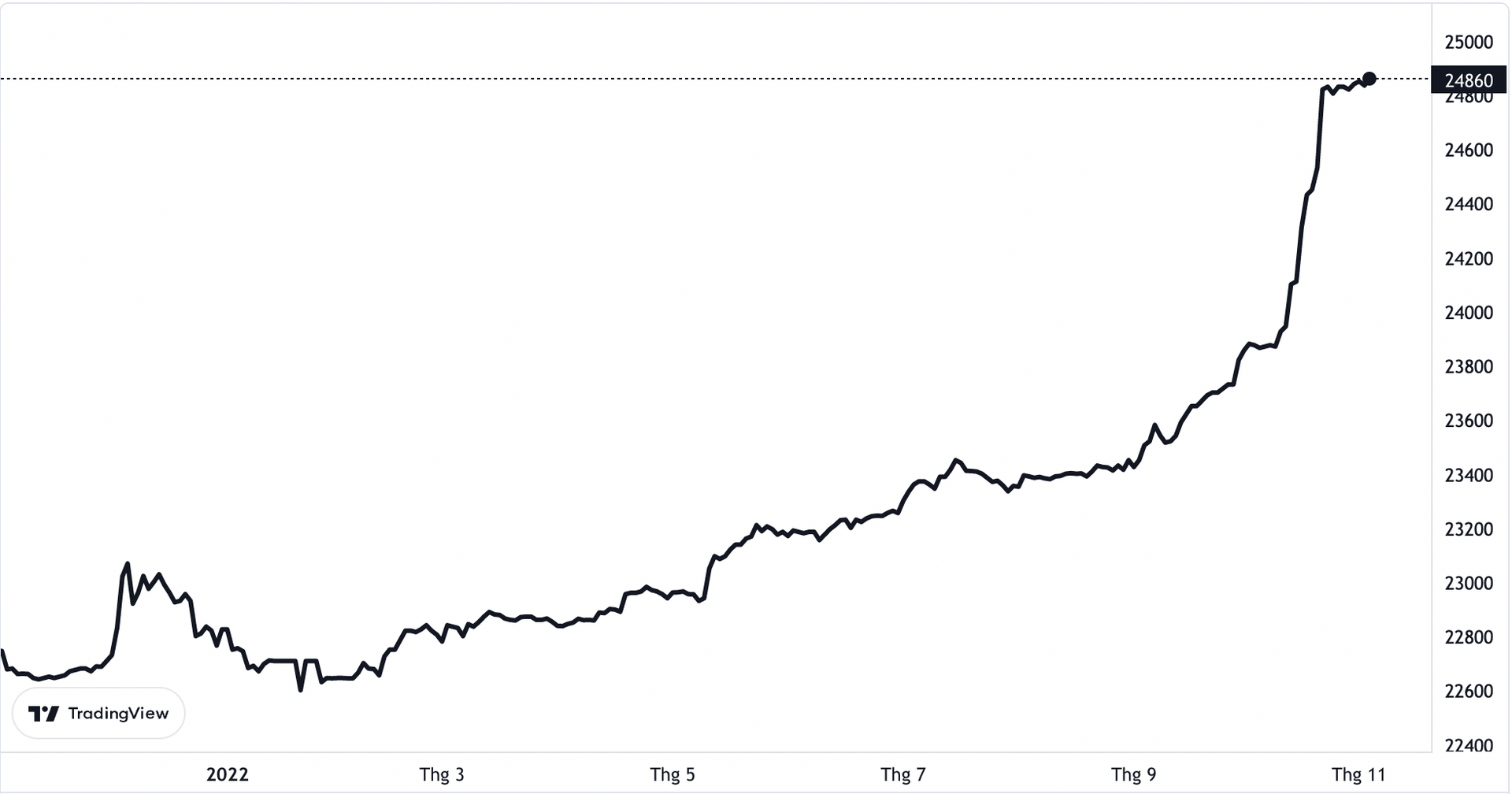

Tỷ giá đã tăng khoảng 9,0% từ mức 22.825 tính từ đầu năm và áp lực tăng từ thị trường tài chính quốc tế vẫn còn tương đối lớn.

Trước áp lực về tỷ giá trong thời gian tới, các chuyên gia tại CTS cũng nhận định rằng, NHNN tiếp tục sử dụng công cụ lãi suất, dự trữ ngoại hối để điều hành tỷ giá.

Theo CTS, NHNN sẵn sàng bán ngoại tệ đáp ứng nhu cầu thị trường, trong đó có thể tiếp tục tăng giá bán khi tỷ giá có xu hướng tăng nóng.

Bên cạnh đó, NHNN sẽ tiếp tục phát hành tín phiếu nhằm điều hành lãi suất VND theo mục tiêu, để duy trì phần chênh lãi suất VND-USD trên thị trường Liên ngân hàng ở trạng thái dương, với phân chênh khoảng 2-3%.

Ngoài ra, theo CTS, NHNN có thể tiếp tục tăng lãi suất điều hành; tiếp tục bơm thanh khoản trên thị trường mở và các công cụ bơm tiền khác để đáp ứng nhu cầu, đảm bảo an toàn thanh khoản hệ thống ngân hàng.

Tăng giá bán ngoại tệ và sử dụng dự trữ ngoại hối tiếp tục là công cụ chính của NHNN trong điều hành tỷ giá. Theo đó, thị trường mở tiếp tục là công cụ điều hành lãi suất chủ yếu của NHNN, thông qua phát hành tín phiếu để duy trì mặt bằng lãi suất VND trên thị trường Liên ngân hàng không dưới lãi suất tín phiếu.

Thận trọng nới room tín dụng

Qua đó, điều hành lãi suất VND theo mục tiêu với độ chênh so với lãi suất USD trên thị trường Liên ngân hàng ở khoảng 2-3%, qua đó giảm bớt áp lực lên tỷ giá; đồng thời duy trì bơm thanh khoản thông qua nghiệp vụ mua kỳ hạn GTCG, đảm bảo thanh khoản cho hệ thống ngân hàng.

Hiện tại, lãi suất VND trên thị trường LNH đang duy trì ở mức cao kỷ lục, tình trạng thanh khoản eo hẹp.

NHNN hút ròng nội tệ kể từ đầu năm với lượng hút ròng rất lớn, khoảng gần 500 ngàn tỷ đồng. Với thực trạng NHNN hút ròng lượng

lớn này, nhiều ngân hàng đã tăng lãi suất huy động tại thị trường 1 (Thị trường cư dân/doanh nghiệp) để bổ sung thanh khoản.

Lãi suất thị trường 1 chứng kiến đà tăng mạnh trong thời gian qua. Để chuẩn bị cho room tín dụng năm sau, nhiều khả năng các ngân hàng thương mại sẽ tiếp tục tăng mạnh lãi suất huy động trên cả thị trường 1 và thị trường 2 để chuẩn bị vốn cho giải ngân tín dụng năm 2023.

Các chuyên gia tại CTS nhận định NHNN sẽ rất thận trọng nới room tín dụng trong năm 2023, nhằm tránh cuộc đua lãi suất huy động trên thị trường 1 nếu tình hình tỷ giá vẫn còn căng thẳng dưới áp lực từ Fed tăng lãi suất.

Lãi suất huy động trên thị trường 1 và lãi suất phát hành GTCG

sẽ chứng kiến đà tăng mạnh trong Quý 4/2022.

Dự kiến lạm phát tăng trong quý 4/2023

Bên cạnh đó, lạm phát dự kiến sẽ tiếp tục xu hướng tăng trong Quý 4/2022 và năm 2023 khiến NHNN thận trọng trong việc bơm tiền và nới room tín dụng do tỷ giá tăng kéo dài sẽ gây áp lực lạm phát chi phí đẩy do giá nhập khẩu ở mức cao, duy trì trong thời gian kéo dài.

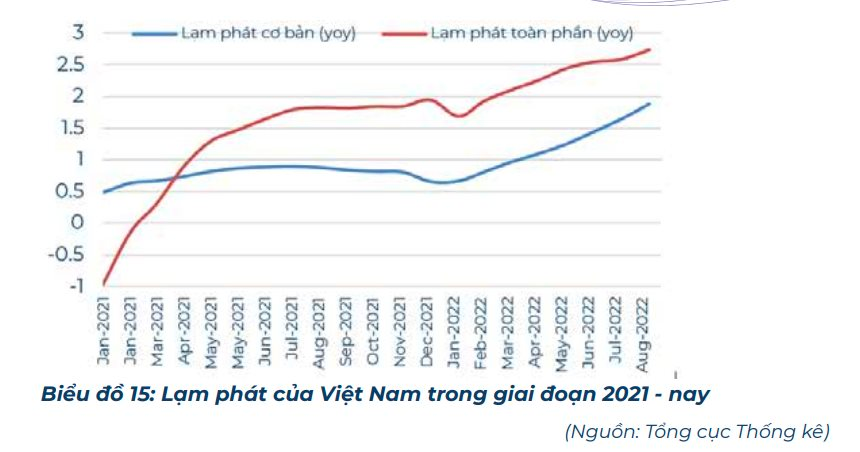

Đáng chú ý lạm phát cơ bản (Lạm phát do nguyên nhân từ yếu tố tiền tệ) trong 9 tháng đầu năm có xu hướng tăng mạnh, gây áp lực lên lạm phát toàn phần.

Đây có thể là hệ quả của việc NHNN bơm nội tệ lượng lớn thông qua mua vào đô la Mỹ suốt từ giai đoạn 2019 đến 2021, đi kèm việc kinh tế mở cửa thúc đẩy cầu tiền tăng mạnh.

Lạm phát tăng dần có thể dẫn tới việc NHNN thận trọng trong việc bơm tiền và nới room tín dụng trong năm 2023.

Chật vật vì lãi vay tăng chóng mặt, người đi vay "khóc ròng"

Một công ty chứng khoán báo lãi quý II/2025 tăng gấp 8 lần, cổ phiếu bứt phá 46%

VietinBank Securities (CTS) dành 640 tỷ đồng phát hành cổ phiếu trả cổ tức tỷ lệ 43%