Doanh thu và giá vốn của NT2 cùng giảm, nhưng doanh thu sản xuất điện giảm nhiều hơn giá vốn, dẫn đến lợi nhuận gộp về sản xuất điện quý II/2023 giảm hơn 60% so với cùng kỳ năm trước.

Kết quả kinh doanh kém sắc

Cụ thể, theo báo cáo tài chính quý II/2023 mới công bố, Công ty CP Điện lực Dầu khí Nhơn Trạch 2 (HoSE: NT2) ghi nhận doanh thu đạt gần 2.183 tỷ đồng, giảm 19% so với cùng kỳ. Giá vốn hàng bán cũng giảm nhưng giảm chậm hơn doanh thu, nên lợi nhuận gộp của NT2 giảm 60%, còn hơn 162 tỷ đồng.

Trong kỳ, mặc dù doanh thu hoạt động tài chính tăng mạnh lên 17,5 tỷ đồng, tương đương với mức tăng 1.066% so với cùng kỳ, chủ yếu nhờ khoản lãi tiền gửi ngân hàng. Chi phí quản lý doanh nghiệp cũng giảm 18%, xuống còn 17,7 tỷ đồng, nhưng lợi nhuận sau thuế của doanh nghiệp vẫn giảm mạnh tới 60% so với cùng kỳ, xuống còn hơn 144 tỷ đồng.

Theo giải trình từ doanh nghiệp, lợi nhuận trước thuế và lợi nhuận sau thuế thu nhập doanh nghiệp giảm lần lượt 59,1% và 60,5% so với cùng kỳ, nguyên nhân chủ yếu đến từ lợi nhuận gộp về sản xuất điện trong quý II/2023 giảm 60,3% so với cùng kỳ. Cụ thể, doanh thu và giá vốn cùng giảm, nhưng doanh thu sản xuất điện giảm nhiều hơn giá vốn hàng bán, dẫn đến lợi nhuận gộp về sản xuất điện quý II/2023 giảm so với cùng kỳ năm trước.

Lũy kế 6 tháng đầu năm 2023, NT2 ghi nhận doanh thu thuần đạt gần 4.366 tỷ đồng, giảm nhẹ 7% so với cùng kỳ. Lợi nhuận sau thuế đạt hơn 378 tỷ đồng, giảm 28% so với 6 tháng đầu năm 2022. So với kế hoạch tại ĐHĐCĐ thường niên 2023, NT2 đã thực hiện được 81% kế hoạch doanh thu và gần 80% mục tiêu lãi sau thuế cả năm.

Việc công ty thực hiện gần như hoàn tất các chỉ tiêu kinh doanh của năm chỉ trong 6 tháng, chủ yếu do NT2 đã đặt mục tiêu giảm gần 1 nửa so với 2022. Cụ thể là doanh thu và lợi nhuận có chỉ tiêu kế hoạch lần lượt giảm 5,83% và giảm 46,4% so với thực hiện năm 2022.

Theo báo cáo tài chính, tại thời điểm cuối quý II/2023, tổng tài sản của NT2 đạt hơn 9.166 tỷ đồng, tăng 23% so với đầu năm. Chiếm hơn 6.667 tỷ đồng là tài sản ngắn hạn. Doanh nghiệp nắm giữ hơn 276 tỷ đồng tiền mặt và các khoản tương đương tiền, cùng 780 tỷ đồng tiền gửi có kỳ hạn từ 3 - 12 tháng. Tổng cộng, lượng tiền nắm giữ hơn 1.000 tỷ đồng, giảm gần 21%. Các khoản phải thu ngắn hạn của khách hàng là hơn 5.220 tỷ đồng, tăng hơn 80,6% so với đầu năm. Giá trị hàng tồn kho đạt hơn 345 tỷ đồng.

Ở bên kia bảng cân đối kế toán, tổng nợ phải trả của doanh nghiệp là hơn 4.493 tỷ đồng, tăng 58,7% so với đầu năm, toàn bộ là nợ ngắn hạn. Trong đó, phải trả người bán ngắn hạn là hơn 2.802 tỷ đồng; chi phí phải trả ngắn hạn là hơn 1.065 tỷ đồng; vay và nợ thuê tài chính ngắn hạn ghi nhận 350 tỷ đồng, giảm 44% so với đầu năm, là khoản vay tại Ngân hàng Vietcombank.

Triển vọng ngành tích cực

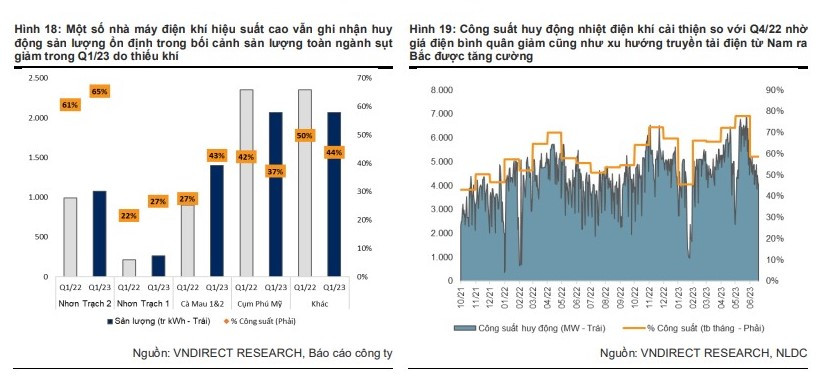

Kết quả kinh doanh sụt giảm của NT2 diễn ra trong bối cảnh triển vọng chung của ngành điện đã có nhiều khả quan hơn. Theo Chứng khoán VNDirect, từ quý II/2023, sản lượng điện khí sẽ được cải thiện trong bối cảnh sản lượng thủy điện thấp cũng như xu hướng tăng cường truyền tải điện từ Nam ra Bắc để hỗ trợ tình trạng thiếu điện. Sản lượng điện huy động từ các nhà máy điện khí như NT2, Cà Mau 1&2 cũng khả quan hơn.

Trong 2023 - 2024, VNDirect kỳ vọng, tăng trưởng sản lượng điện khí tích cực hơn do 1) Tiêu thụ điện Việt Nam dự kiến tăng cao trợ lại, trung bình 9% trong 2023 - 2030; 2) Thủy điện bước vào pha El Nino kém tích cực, tạo dự địa lớn cho nhóm nhiệt điện; 3) Tình trạng dư thừa nguồn cung ở miền Nam sẽ dần được hấp thụ bởi nhu cầu tăng nhanh trong bối cảnh tình trạng phát triển nguồn điện mới đang chậm lại; 4) Nhu cầu điện hồi phục nhóm Công nghiệp – Xây dựng sẽ tác động tích cực lên tăng trưởng nhu cầu điện toàn quốc khi nền kinh tế Việt Nam quay trở lại quỹ đạo tăng trưởng.

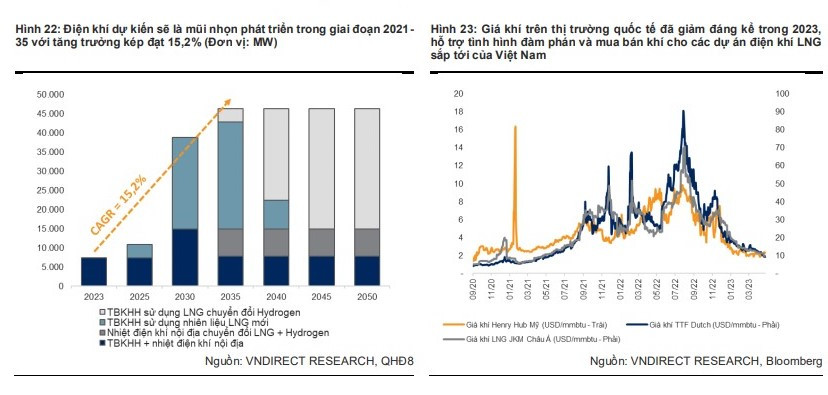

Bên cạnh đó, VNDirect cho rằng, giá khí ghi nhận xu hướng giảm, neo theo đà giảm của giá dầu FO Singapore. Cụ thể, giá dầu FO đã giảm từ mức đỉnh năm 2022 là 700USD/tấn xuống dưới mức 400USD/tấn vào tháng 5/2023. Mặc dù đây vẫn là mức giá cao hơn so với trung bình trong quá khứ, nhưng đây vẫn là dấu hiệu lạc quan, cải thiện khả năng cạnh tranh về giá cho điện khí.

Trong giai đoạn 2023 - 2024, VNDirect dự báo, giá dầu Brent sẽ duy trì ở mức thấp hơn khoảng 85-80 USD/thùng, hỗ trợ giá khí giảm. Giá bán điện khí đang trở nên cạnh tranh hơn so với các nhà máy nhiệt điện than sử dụng than nhập khẩu.

“Với việc chênh lệch giá bán giữa nhiệt điện khí và nhiệt điện than đang dần được thu hẹp, chúng tôi nhận thấy điều này sẽ hỗ trợ một phần cho tình hình huy động điện khí trong bối cảnh EVN ưu tiên tối ưu hóa chi phí mua điện trong điều kiện tài chính khó khăn”, VNDirect nhận định.

Ngoài ra, trong Quy hoạch Điện 8 (QHĐ 8), điện khí sẽ là nguồn điện mũi nhọn chính trong giai đoạn 2021 - 2030 với tăng trưởng kép đạt 26%, mức tăng trưởng cao nhất trong số các nguồn điện chính và chiếm 27% tổng công suất nguồn điện cả nước. Từ giai đoạn 2030 - 2050, phát triển điện khí sẽ chậm lại với tốc độ tăng trưởng kép đạt 4% và chiếm tổng 15% tỉ trọng nguồn vào năm 2050.

Đối với NT2, trong năm 2023 do có lịch đại tu nhà máy 45 ngày trong tháng 9 và tháng 10, VNDirect dự báo doanh thu và lợi nhuận ròng sẽ giảm 16% so với cùng kỳ và 23% so với cùng kỳ, sau đó sẽ hồi phục 13% và 28% so với cùng kỳ trong 2024. Đồng thời, công ty chứng khoán này cũng khuyến nghị Trung lập đối với cổ phiếu NT2, với luận điểm sức khỏe tài chính lành mạnh và cổ tức ổn định.