Lợi nhuận ngân hàng tiếp tục bị giảm tốc bởi tăng trưởng tín dụng

Theo các chuyên gia phân tích tại các công ty chứng khoán, cập nhật nhanh kết quả kinh doanh (KQKD) quý II/2023 theo công bố cho thấy ngành ngân hàng có tăng trưởng lợi nhuận mức thấp.

Cụ thể, theo Trung tâm Phân tích và tư vấn đầu tư SSI (SSI Research), kết quả kinh doanh của nhóm ngân hàng trong quý II /2023 đúng với kỳ vọng của SSI với lợi nhuận trước thuế (LNTT) +3% so với cùng kỳ và -1,2% so với cuối quý I/2023, tiếp tục bị ảnh hưởng bởi sự giảm tốc của tăng trưởng tín dụng (+6,6% so với đầu năm hoặc 2% so với cuối quý I/2023), NIM co hẹp (-15 bps so với quý trước) và nợ xấu vẫn trong xu hướng tăng (+11 bps so với quý trước).

Điểm tích cực trong BCTC quý II/2023 là thu nhập từ hoạt động dịch vụ hồi phục so với quý trước và CASA đã tạo đáy trong quý 1//2023 đối với hầu hết các ngân hàng.

Về tăng trưởng tín dụng: Theo SSI Research, tốc độ tăng trưởng tín dụng trong quý II vẫn yếu so với quý I ở hầu hết các ngân hàng. ACB, OCB, MBB và VPB là những ngân hàng có tốc độ tăng tín dụng so với quý trước mạnh nhất, đạt khoảng 5 – 6,5%. Động lực tăng trưởng là tín dụng cho ngành thương mại, sản xuất, bất động sản & xây dựng tại MBB; cho vay sản xuất kinh doanh & bất động sản tại VPB và cho vay tài trợ vốn lưu động tại ACB. Dư nợ tài chính tiêu dùng tiếp tục suy giảm tại FeCredit & MCredit trong khi tăng nhẹ trở lại ở HDSaison.

Về chất lượng tài sản: Ngân hàng TMCP nhóm 2 (HDB, MSB, TPB, VIB), STB và VPB vẫn chịu áp lực về suy giảm chất lượng tài sản. Tuy nhiên, nợ xấu và nợ quá hạn hình thành mới tại các ngân hàng thương mại nhà nước (NHTMNN), ACB, MBB và OCB đã chậm lại đáng kể so với quý II/2022 và quý I/2023, chuyên viên SSI Research nêu.

Về xu hướng NIM: Theo các chuyên gia, NIM được duy trì tương đối tốt tại các NHTMNN do tài sản sinh lời được phân bổ cân bằng hơn do tiền gửi Kho bạc Nhà nước không còn dồi dào như quý trước. Ngược lại, NIM tiếp tục giảm tại nhóm NHTMCP do nhiều nguyên nhân, bao gồm tăng trưởng huy động quá cao so với tăng tín dụng (VPB, HDB), hạ lãi suất hỗ trợ khách hàng (TCB) hoặc tăng mạnh danh mục trái phiếu TCTD (MBB).

"Chúng tôi tự tin với dự báo cho năm 2023 của nhóm NHTMNN, ACB, MBB, TCB. Tuy nhiên, dự phóng sẽ được cập nhật lại ở một số ngân hàng do NIM giảm mạnh hơn dự kiến (VPB), tỷ lệ nợ xấu hình thành cao hơn dự kiến (TPB, HDB), hoạt động tài chính tiêu dùng yếu hơn dự kiến (VPB) hoặc thu nhập ngoài lãi tăng mạnh (OCB, MSB)", các chuyên gia SSI khẳng định.

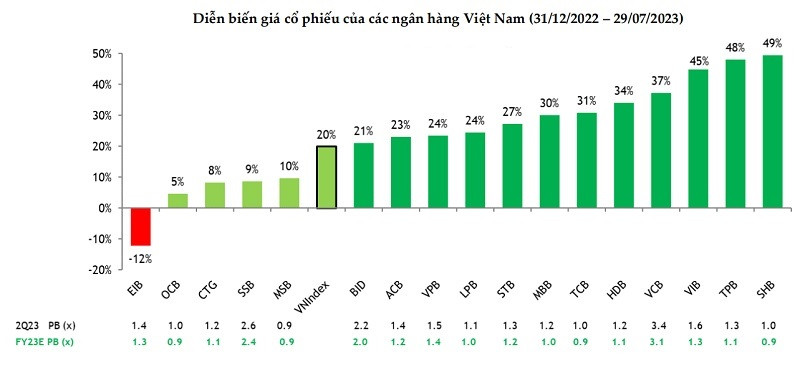

Trong khi đó, cũng đánh giá nhanh về kết quả kinh doanh của các ngân hàng niêm yết trong quý II/2023, và nhận định triển vọng của các cổ phiếu ngân hàng, CTCK Maybank Investment Bank (MSVN) cho thống kê có phần chênh lệch hơn.

Cụ thể, theo MSVN, tổng lợi nhuận trước thuế (LNTT) của các ngân hàng niêm yết giảm nhẹ khoảng 5% so với cùng kỳ trong quý II và khoảng 3% trong nửa đầu năm 2023. NIM giảm + thu nhập từ phí yếu + dự phòng tăng cao là yếu tố chính dẫn đến kết quả này.

Các cổ phiếu tăng vượt trội là: STB (phục hồi từ mức tồi tệ nhờ NIM trở lại bình thường), VCB (ổn định từ trước đến nay) và OCB (tăng mạnh nhờ giao dịch trái phiếu trở lại). Các ngân hàng có tăng trưởng hợp lý (theo quan điểm của MSVN vẫn có động lực vững chắc để giữ mức tăng trưởng tốt hơn như dự báo): TCB, MBB, ACB, BID, CTG. Các cổ phiếu tăng kém là các ngân hàng còn lại, những ngân hàng có tệp khách hàng bị ảnh hưởng nhiều nhất bởi những khó khăn hiện tại (cả về nhu cầu thấp hơn và rủi ro tín dụng).

MSVN nhận định, lãi suất huy động giảm đáng kể từ tháng 5/2023 sẽ có lợi cho việc phục hồi NIM từ quý III/2023. Tăng trưởng tín dụng cũng có thể tăng từ cuối quý III/2023.

"Do đó, chúng tôi kỳ vọng lợi nhuận của các ngân hàng sẽ tăng trưởng mạnh hơn trong nửa cuối năm 2023. Chúng tôi vẫn tin rằng những khó khăn hiện nay chỉ mang tính chu kỳ và đang giảm dần. Các ngân hàng hàng đầu của Việt Nam có khả năng quản lý tăng trưởng lợi nhuận tốt để đáp ứng ROE ở mức 18-20% cho năm 2023-2025 theo dự phóng. Các lựa chọn hàng đầu của chúng tôi (ở mức giá hiện tại) vẫn tập trung vào: TCB, STB, MBB và VCB. Đối với các nhà đầu tư giao dịch năng động, chúng tôi khuyến nghị mua VPB ở mức giá hiện tại", các chuyên gia MSVN nêu.

Có thể thấy "điểm chung" trong các nhận định kết quả ngành ngân hàng thể hiện ở: Sự đánh giá về mức độ tăng trưởng lợi nhuận trước thuế theo chiều hướng giảm so với trước. Tác động của lãi suất đối với NIM, tăng trưởng tín dụng yếu cũng như trích lập dự phòng cao là khá rõ ràng.

Tuy nhiên, đi cùng vẫn là những dự báo triển vọng vẫn tích cực về ngành ngân hàng, đặc biệt về triển vọng cổ phiếu ngân hàng, đang được nhà đầu tư đặt niềm tin khi tăng trưởng tín dụng 6 tháng cuối năm đang được đẩy mạnh, NIM của các ngân hàng kỳ vọng cải thiện khi lãi suất đầu vào tiếp tục giảm xuống; đồng thời sự tích cực của thị trường trái phiếu cũng như nhu cầu dịch vụ tài chính, có thể giúp tăng các nguồn thu ngoài lãi của ngân hàng.

Trước đó, lưu ý trong báo cáo phân tích sâu về ngành ngân hàng vào đầu tháng 6, SSI Research cho biết, trong bối cảnh còn nhiều thách thức, nhóm phân tích đã hạ ước tính tăng trưởng LNTT của các ngân hàng xuống 10% svck (từ mức 13,8% svck như ước tính trước đó). Mức tăng trưởng tại các NHTMNN sẽ khả quan hơn (+18,5% svck) so với các NHTMCP (+4,9% svck). Các chuyên gia phân tích của SSI duy trì khuyến nghị "Trung lập" đối với cổ phiếu ngành ngân hàng.

Riêng MSVN vẫn cho rằng, sàng lọc, cổ phiếu ngân hàng hấp dẫn cho đầu tư trung, dài hạn và đặc biệt là phù hợp đầu tư để đón thời điểm TTCK nâng hạng từ cận biên lên mới nổi.

Từ ngày mai, ngành ngân hàng có 3 thay đổi quan trọng: Người dân cả nước đặc biệt lưu ý

Từ 1/7/2025: 5 thay đổi quan trọng của ngành Ngân hàng chính thức có hiệu lực

.jpg)