MAS nhận định nhà nước ưu tiên đẩy nhanh tiến độ giải ngân vốn đầu tư công sẽ ảnh hưởng tích cực tới hoạt động kinh doanh của PC1.

|

| Tập đoàn PC1 |

Trong báo cáo ngành và doanh nghiệp mới nhất, Công ty Chứng khoán Mirae Asset (MAS) đã đưa ra khuyến nghị mua cổ phiếu PC1 với mức giá mục tiêu cao hơn hiện tại 25% dựa trên các luận điểm chính gồm: vị thế hàng đầu trong lĩnh vực xây lắp điện; dự báo tốc độ tăng trưởng điện tiêu thụ đạt 8%-9%/năm và nhà nước ưu tiên đẩy nhanh tiến độ giải ngân vốn đầu tư công.

Cụ thể, PC1, doanh nghiệp hàng đầu trong lĩnh vực xây lắp điện tại Việt Nam, top 5 khu vực Đông Nam Á trong lĩnh vực tổng thầu EPC dự án xây dựng lưới điện và dự án đầu tư năng lượng tái tạo (NLTT) có triển vọng “sáng” trong hoạt động kinh doanh mới năm 2023.

|

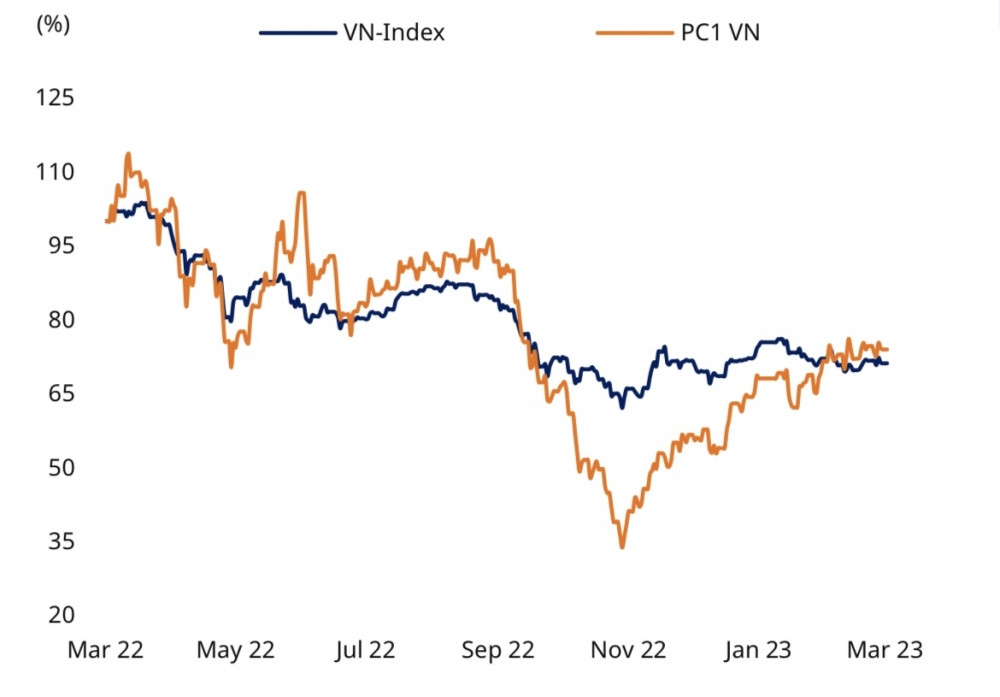

| Biến động cổ phiếu PC1 so với VN-Index |

PC1 có 26 công ty con và 2 công ty liên kết giúp PC1 có năng lực triển khai nhiều dự án cùng lúc. Quý 4/2022, doanh thu thuần và lãi ròng lần lượt đạt 2.338 tỷ đồng và 187 tỷ đồng, tăng trưởng lần lượt 8,2% và 29% YoY: 1) Biên lợi nhuận gộp tăng từ 19% lên 21,7% so với cùng kỳ chủ yếu nhờ biên lợi nhuận gộp mảng xây lắp và thiết bị điện tăng 5%; 2) Doanh thu hoạt động xây lắp và thiết bị điện đạt 1.454 tỷ đồng, tăng 35% YoY. Doanh thu bán điện đạt 551 tỷ đồng, tăng 29% YoY; 3) Doanh thu tài chính tăng 156% YoY, do lợi nhuận từ tiền gửi ngân hàng tăng 137% YoY.

Theo cơ chế mới của Quyết định 21/QĐ-BCT về khung giá điện cho điện mặt trời và điện gió chuyển tiếp, ghi nhận mức giảm 16-28% so với giá FIT ưu đãi trước đây. PC1 đã vận hành 3 dự án điện gió Liên Lập, Phong Huy, Phong Nguyên với tổng công suất 144 MW đúng hạn hưởng giá FIT ưu đãi ở mức 8,5 cents/kWh cao hơn 17,7% so với khung giá mới. Vì vậy doanh nghiệp sẽ có hiệu quả đầu tư tốt hơn.

Đồng thời, theo dự thảo quy hoạch điện VIII, điện gió là nguồn ưu tiên phát triển mạnh, tốc độ tăng trưởng hàng năm ước đạt 29,1%/năm trong giai đoạn 2020 - 2035 và 7,5%/năm trong giai đoạn 2035 - 2050 là động lực tăng trưởng cho ngành NLTT. Mục tiêu phát triển khoảng 16.121MW điện gió trên bờ và gần bờ, khoảng 7.000MW điện gió ngoài khơi vào năm 2030. Tỷ trọng điện gió chiếm khoảng 15,8% tổng công suất hệ thống, trong đó điện gió ngoài khơi là 4,8%. PC1 đặt mục tiêu đến năm 2025, vận hành hiệu quả 350 MW NLTT, lũy kế điện thương phẩm đạt 7 tỷ kWh.

Dự án khai thác, chế biến khoáng sản Niken - Đồng của PC1 với quy mô công suất 600.000 tấn/năm. Dự báo, dự án sẽ vận hành thương mại và đóng góp doanh thu từ Q1/2023, hưởng lợi khi giá Niken vẫn đang neo ở mức cao (30.740 USD/ tấn vào tháng 1/2023).

Về mảng bất động sản, các dự án chậm tiến độ kế hoạch 2022 ( PC1 Gia Lâm, PC1 Định Công) được kỳ vọng sẽ bắt đầu đóng góp doanh thu vào năm 2023, với quy mô doanh thu dự kiến trên 1.000 tỷ đồng. Ngoài ra, dự án khu công nghiệp Yên Phong 2A với tổng diện tích quy hoạch là 155 ha, có thể cho thuê trong năm 2023, với mức giá thuê trung bình đạt 130 usd/m2/chu kỳ thuê.

|

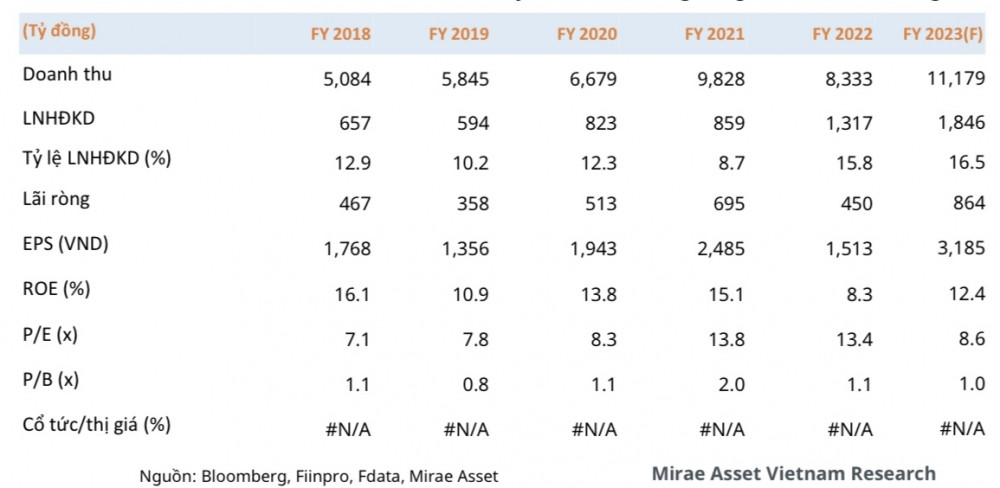

| MAS dự phóng kết quả kinh doanh của PC1 |

Theo đó, MAS dự phóng doanh thu và lãi ròng của PC1 năm 2023 đạt 11.179 và 864 tỷ đồng, tăng 34% và 92% so với cùng kỳ: 1) Biên lợi nhuận gộp tăng từ 19,2% lên 20,3% nhờ đóng góp từ mảng bất động sản và mảng niken; 2) Doanh thu hoạt động xây lắp và thiết bị điện đạt 6.330 tỷ đồng tăng 31% YoY; 3) Kỳ vọng doanh thu mảng niken đạt 702 tỷ đồng.

EPS forward 2023 ước đạt 3.185 đ/cp, tương ứng P/E forward ở mức 8,6 lần.

|

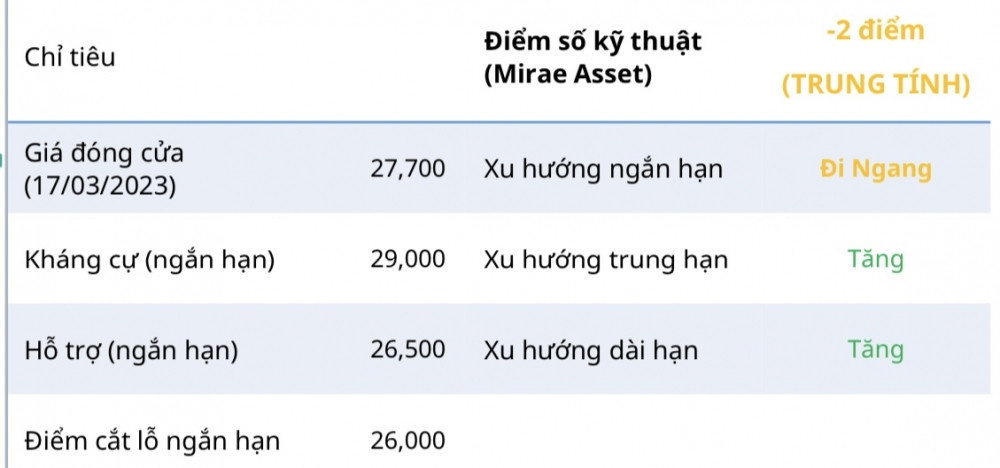

| Đồ thị kỹ thuật cổ phiếu PC1 |

Về góc nhìn kỹ thuật, PC1 kỳ vọng sẽ tạo vùng cân bằng quanh vùng giá 27.000 – 28.000 trước khi tiếp tục đà tăng.

Mục tiêu ngắn hạn của PC1 là mốc kháng cự quanh vùng 29.000 đ/cp. Trường hợp vượt qua được ngưỡng trên, để tiến về kháng cự cao hơn ở 34.000 đ/cp.

|

| MAS khuyến nghị tích cực với PC1 |

Trước đó, VNDirect cũng nhận định giá năng lượng tái tạo chuyển tiếp được ban hành sẽ giúp PC1 được hưởng lợi sớm nhất khi doanh nghiệp là một trong những nhà xây lắp điện và thầu EPC điện gió hàng đầu. VNDirect nhận thấy khi Quy hoạch điện 8 và chính sách giá năng lượng tái tạo mới khi ban hành sẽ càng tiếp thêm động lực cho mảng kinh doanh này của doanh nghiệp bùng nổ.

VNDirect cho biết PC1 sẽ tiếp tục mở rộng danh mục điện tái tạo, bao gồm 81MW thủy điện nhỏ trong giai đoạn 2023- 2025. Ngoài ra, doanh nghiệp đang tiến hành khảo sát hơn 1.000MW điện gió cả trên bờ và ngoài khơi, thực hiện hóa tham vọng phát triển thêm 350MW năng lượng tái tạo từ nay đến năm 2025.

Các dự án điện gió của PC1 là một trong những dự án nổi bật của Đông Nam Á, đảm bảo đầy đủ các tiêu chuẩn quản trị, môi trường (ESG) và đang được hưởng chính sách lãi vay rất ưu đãi (5-6%/năm) thấp hơn nhiều so với các dự án vay nội tệ (khoảng 10 - 11%).

VNDirect nhận thấy đây là một lợi thế rất lớn không chỉ cho tính hiệu quả của dự án mà đồng thời tạo tiền đề để doanh nghiệp tiếp tục được tài trợ các khoản vay chi phí vốn thấp trong tương lai.

Bài viết được thực hiện dựa trên nguồn thông tin đáng tin cậy vào thời điểm công bố, chỉ nhằm mục đích cung cấp thông tin, không mang tính chất mời chào mua hay bán bất kỳ chứng khoán nào.