Giới phân tích lo ngại về "cơn gió ngược" đối với ngành ngân hàng trong năm 2023 trong đó bao gồm những yếu tố về tín dụng, chất lượng tài sản, NIM,...

Theo quan điểm của giới phân tích, ngành ngân hàng Việt Nam sẽ đối mặt với những cơn gió ngược chính trong năm 2023. Chứng khoán Maybank (MBKE) đã có những phân tích và dự báo về vấn đề này.

NIM sẽ giảm do việc chuyển áp lực trong bối cảnh chi phí cao hơn là hạn chế

Phần lớn thị trường lo lắng về tỷ lệ thu nhập lãi thuần (NIM) giảm kể từ đầu năm 2022 do lãi suất huy động tăng.

Trong năm 2023, chúng tôi cho rằng NIM sẽ giảm do việc chuyển áp lực trong bối cảnh chi phí cao hơn là hạn chế. Nhiều khả năng các ngân hàng sẽ phải giảm lãi suất cho vay nhanh hơn để hỗ trợ khách hàng. Trong khi đó, chi phí vốn trung bình có thể giảm chậm hơn do cạnh tranh để giữchân người gửi tiền, các ngân hàng cần tăng cường tỷ lệ số dư tín dụng trên huy động vốn (LDR) và SML cho các quy định có khả năng chặt chẽ hơn, và chi phí vay nước ngoài vẫn còn cao...

Ngoài ra, các yếu tố hỗ trợ NIM bao gồm cơ cấu cho vay cá nhân và cơ cấu tiền gửi không kỳhạn mở rộng hơn. Nhìn chung, các chuyên gia không kỳ vọng NIM sẽ giảm đột ngột, nhưng tối đa là khoảng 40 điểm cơ bản (hoặc giảm 10%) trong năm 2023. Theo ban lãnh đạo một số ngân hàng, NIM thậm chí còn được dự báo sẽ ổn định.

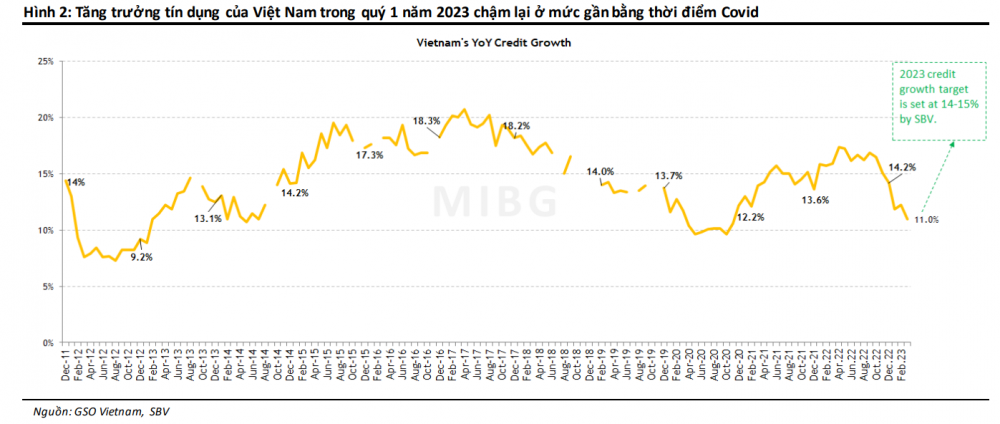

Tăng trưởng tín dụng giảm tốc

Tăng trưởng tín dụng giảm tốc, theo số liệu vĩ mô quý 1 năm 2013. Tỷ lệ tín dụng/GDP cao đồng nghĩa với dư địa cho tín dụng tăng trưởng mạnh như 5 năm qua không còn nhiều.

Do đó, MBKE kỳ vọng tín dụng sẽ tăng trưởng khoảng 12,5% trong năm nay. Các yếu tố bất lợi (sức cầu yếu, lãi suất cao) chỉ mang tính chất tạm thời và sẽ giảm dần trong 9 tháng tới. Ngoài ra, tỷ lệ tín dụng gộp/GDP tương đối cao; nhưng nếu chia thành hai thành phần (khách hàng cá nhân và doanh nghiệp), rõ ràng sẽ có cơ hội tăng trưởng mạnh trong 3-4 năm tới trước khi giảm tốc.

|

Bancassurance về lâu dài vẫn là một thị trường khổng lồ

Giống như những gì đã xảy ra với thị trường trái phiếu, cơ quan quản lý của Việt Nam có thể sẽ can thiệp, đưa ra các quy định chặt chẽ hơn đối với hoạt động kinh doanh bancassurance. Điều này, cùng với hiệu ứng tài sản đảo ngược do vỡ nợ trái phiếu, sẽ ảnh hưởng đến nhu cầu bảo hiểm trong ngắn và trung hạn, do đó ảnh hưởng đến tăng trưởng bancassurance.

Trên thực tế, các ngân hàng đang chuyển KPI cho nhân viên của họ từ bán banca sang các sản phẩm khác (tức là mở tài khoản mới và thẻ tín dụng, v.v.).

Bancassurance về lâu dài vẫn là một thị trường khổng lồ để các ngân hàng Việt Nam mở rộng thu nhập từ phí, xét đến tỷ lệ thâm nhập bảo hiểm nhân thọ hiện nay thấp (1,9% so với mức trung bình của khu vực là 4,2%) và đóng góp của bancassurance tại Việt Nam (20% tổng doanh thu hàng năm so với mức khu vực trên 50%).

Áp lực đối với chất lượng tài sản

Thị trường luôn lo lắng về rủi ro nợ xấu từ năm 2021 do tác động của Covid-19 và giờ là do bất ổn trong lĩnh vực bất động sản (BĐS). Lo lắng về nợ xấu gia tăng từ cả hoạt động cho vay đối với nhà phát triển và vay mua nhà.

Các nút thắt về quy định và trái phiếu doanh nghiệp đã đẩy lĩnh vực bất động sản trong nước vào tình thế căng thẳng, tạo áp lực đáng kể lên chất lượng tài sản của các ngân hàng. Tuy nhiên, với những thay đổi gần đây trong chính sách của chính phủ, chúng tôi cho rằng lĩnh vực bất động sản có thể tránh được khủng hoảng.

Vị thế vĩ mô mạnh hơn, khung pháp lý và bộ đệm giảm rủi ro cho vay của các ngân hàng ngày nay cũng có thể giúp các ngân hàng trong nước tránh được cú sốc chi phí tín dụng. Theo MBKE, nếu kịch bản xấu xảy ra, các ngân hàng Việt Nam sẽ cần ít hơn 1,5 năm để xử lý vấn đề thông qua trích lập dự phòng.

Lo ngại triển vọng lợi nhuận không còn hấp dẫn

Do lo ngại về chất lượng tài sản từ năm 2021, phần lớn nhà đầu tư cá nhân lo ngại về tốc độ tăng trưởng lợi nhuận của khối ngân hàng. Giờ đây với những lo ngại mới về tăng trưởng tín dụng, NIM và thu nhập từ phí… họ cho rằng triển vọng tăng trưởng lợi nhuận của ngành ngân hàng không còn hấp dẫn.

Tuy nhiên, các chuyên gia cho rằng tốc độ tăng trưởng thu nhập của các ngân hàng Việt Nam nên giảm tốc, trước mức tăng trưởng rất mạnh trong ba năm qua, điều này đã cho phép các ngân hàng Việt Nam mở rộng quy mô lợi nhuận và đạt ROE rất cao.

Mỗi ngân hàng, sau khi đạt đến mức ROE rất cao (tức là 20-28%), sẽ chủ động quản lý tăng trưởng lợi nhuận để duy trì mức ROE đó.

Sau khi xem xét tất cả các yếu tố thúc đẩy thu nhập chính, MBKE ước tính rằng tổng lợi nhuận của 17 ngân hàng niêm yết tại Việt Nam có thể tăng khoảng 13-15% so với cùng kỳ trong năm nay, so với 32-35% trong năm 2021- 2022 so với ước tính của chúng tôi có thể xuất phát từ nhu cầu tín dụng phục hồi mạnh hơn trong nửa cuối năm 2023 và tỷ lệ NIM giảm thấp hơn dự kiến.

Lo ngại rủi ro lây lan từ đổ vỡ ngân hàng toàn cầu

Một số ý kiến cho rằng CASA giảm là tín hiệu căng thẳng thanh khoản, có thể đẩy một số ngân hàng Việt Nam vào tình thế như Silicon Valley Bank, đồng thời là những lo ngại chung về việc nắm giữ trái phiếu của các ngân hàng và khả năng thua lỗ theo thị trường.

Theo MBKE, hầu hết các ngân hàng Việt Nam phải quản lý thanh khoản chặt chẽ và báo cáo tỷ lệ thanh khoản hàng ngày cho NHNN. Các chuyên gia cho rằng tỷ lệ thanh khoản của các ngân hàng trong nước vẫn ở mức hợp lý trong điều kiện bình thường.

NHNN trên thực tế bảo lãnh cho tất cả người gửi tiền và cố gắng ngăn chặn tình trạng ngân hàng phá sản bằng mọi cách (bao gồm cả tuyên truyền trên các phương tiện truyền thông và các công cụ hành chính khác). Ngoài ra, lượng trái phiếu chính phủ (TPCP) nắm giữ không quá lớn và các ngân hàng Việt Nam không phải trích lập dự phòng cho TPCP theo quy định hiện hành. Trái phiếu doanh nghiệp có thể tạm thời tránh được tổn thất theo giá trị thị trường bằng cách nắm giữ trong khoản 'Giữ đến ngày đáo hạn'.

Trong hai năm tới, khi cơ quan quản lý thiết lập thị trường thứ cấp chính thức cho trái phiếu doanh nghiệp, thì sẽ có các tiêu chuẩn để hạch toán theo giá thị trường đối với trái phiếu doanh nghiệp nắm giữ.

.jpg)