Các chuyên gia phân tích và công ty chứng khoán đưa ra nhận định về thị trường phái sinh cho ngày giao dịch 13/8/2021. Tạp chí điện tử Kinh tế Chứng khoán Việt Nam xin giới thiệu để bạn đọc tham khảo!

I. HỢP ĐỒNG TƯƠNG LAI CỦA CHỈ SỐ THỊ TRƯỜNG CHỨNG KHOÁN

I.1. Diễn biến thị trường

Các hợp đồng tương lai đồng loạt giảm điểm trong phiên giao dịch ngày 12/08/2021. VN30F2108 (F2108) giảm 0,60%, còn 1.477,10 điểm; VN30F2109 (F2109) giảm 0,61%, còn 1.476 điểm; hợp đồng VN30F2112 (F2112) giảm 0,62%, còn 1.476,50 điểm; hợp đồng VN30F2203 (F2203) giảm 0,94%, còn 1.471,10 điểm. Hiện tại, chỉ số cơ sở VN30-Index đang ở mức 1.477,06 điểm.

Khối lượng và giá trị giao dịch của thị trường phái sinh lần lượt tăng 11,87% và 10,75% so với phiên ngày 11/08/2021. Cụ thể, khối lượng giao dịch F2108 tăng 11,92% với 273.749 hợp đồng được khớp lệnh. Khối lượng giao dịch của F2109 đạt 573 hợp đồng, giảm 13,70%.

Khối ngoại có phiên bán ròng thứ 2 liên tiếp với tổng khối lượng bán ròng trong phiên giao dịch ngày 12/08/2021 tăng mạnh và đạt 1.671 hợp đồng.

Trong phiên giao dịch ngày 12/08/2021, hợp đồng F2108 giằng co quanh tham chiếu trong suốt phiên sáng. Nhưng sang phiên chiều, sự trở lại của bên bán đã khiến giá hợp đồng lao dốc nhanh chóng. Kết phiên, hợp đồng F2108 đóng cửa dưới mức tham chiếu.

Đồ thị trong phiên của VN30F2108

Kết phiên, basis hợp đồng VN30F2108 đảo chiều và đạt giá trị 0,04 điểm. Điều này cho thấy nhà đầu tư đã bớt bi quan về triển vọng của VN30-Index.

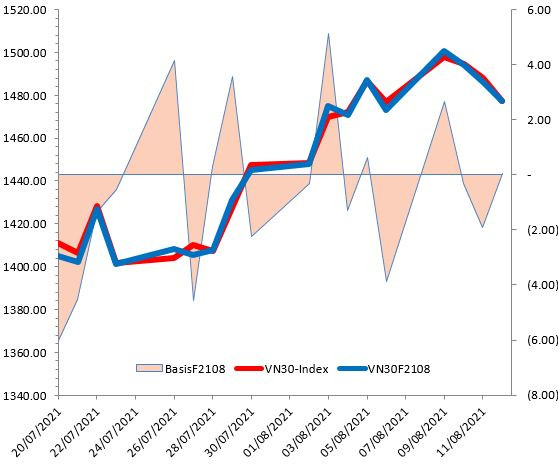

Biến động VN30F2108 và VN30-Index

Lưu ý: Basis được tính theo công thức sau: Basis = Giá hợp đồng tương lai - VN30-Index

I.2. Định giá các hợp đồng tương lai

Dựa trên phương pháp định giá hợp lý với thời điểm khởi đầu ngày 13/08/2021, khung giá hợp lý của các hợp đồng tương lai đang được giao dịch trên thị trường được thể hiện như sau:

Lưu ý: Chi phí cơ hội trong mô hình định giá được điều chỉnh để phù hợp với thị trường Việt Nam. Cụ thể, lãi suất tín phiếu phi rủi ro (tín phiếu Chính phủ) sẽ được thay thế bằng lãi suất tiền gửi trung bình của các ngân hàng lớn với sự hiệu chỉnh kỳ hạn phù hợp với từng loại hợp đồng tương lai.

I.3. Phân tích kỹ thuật VN30-Index

Trong phiên giao dịch ngày 12/08/2021, VN30-Index có phiên giảm điểm thứ 3 liên tiếp sau khi vượt đường SMA 50 ngày.

Hiện tại, đường SMA 50 ngày đang là hỗ trợ gần nhất cho VN30-Index. Nếu đường này vẫn trụ vững thì tình hình sẽ được cải thiện và chỉ số sẽ tiếp tục hướng đến đỉnh lịch sử tháng 07/2021 (tương đương vùng 1.540-1.560 điểm).

Chỉ báo Stochastic Oscillator đã chững lại đà tăng trong vùng overbought. Nếu chỉ báo này cho tín hiệu bán tại đây thì rủi ro sẽ tăng thêm.

II. HỢP ĐỒNG TƯƠNG LAI CỦA THỊ TRƯỜNG TRÁI PHIẾU

Dựa trên phương pháp định giá hợp lý với thời điểm khởi đầu ngày 13/08/2021, khung giá hợp lý của các hợp đồng tương lai đang được giao dịch trên thị trường được thể hiện như sau:

Lưu ý: Chi phí cơ hội trong mô hình định giá được điều chỉnh để phù hợp với thị trường Việt Nam. Cụ thể, lãi suất tín phiếu phi rủi ro (tín phiếu Chính phủ) sẽ được thay thế bằng lãi suất tiền gửi trung bình của các ngân hàng lớn với sự hiệu chỉnh kỳ hạn phù hợp với từng loại hợp đồng tương lai.

Nhà đầu tư không nên mua các hợp đồng này ở thời điểm hiện tại. Vì các hợp đồng đang có giá khá cao so với mức giá lý thuyết.

Trong khung 1H, HĐ VN30F2108 kiểm tra vùng 1.492 và bất thành, cũng như rơi ra khỏi xu hướng tăng ngắn hạn tạo bởi đường trendilne. Chỉ báo RSI và MACD đang lộ dần xu thế giảm hình thành. Do vậy, HĐ VN30F2108 sẽ vẫn tiếp tục giảm điểm và hướng về mục tiêu 1.460.

Nhịp giảm vẫn duy trì trên HĐ VN30F2108 và chỉ số VN30. Do vậy, nhà đầu tư có thể cân nhắc mở vị thế ngắn hạn Bán (Short) tại vùng 1.479, cắt lỗ trên vùng 1.485 và có thể chốt lãi kỳ vọng ở 1.460.

Chứng khoán Yuanta Việt Nam - FSC

VN30F2108 mở rộng đà giảm nhưng giá đang tiệm cận về trendline hỗ trợ ngắn hạn quanh 1.470 điểm. Đồng thời, chỉ bào RSI cũng giảm sâu về vùng quá bán cho thấy nhịp hồi phục mạnh trong phiên có thể xuất hiện.

Theo đó, VN30F2108 dự báo có thể xuất hiện nhịp hồi phục từ vùng 1.470 - 1.475 điểm. Đồng thời, vùng 1.493 - 1.495 điểm đang là kháng cự mạnh cho giá. Rủi ro xác lập vùng đỉnh ngắn hạn hình thành nếu giá kiểm chứng thất bại tại vùng kể trên.

Vị thế Mua (Long) với tỷ trọng thấp có thể xem xét ở vùng 1.473 - 1.475 điểm, dừng lỗ 1.469 điểm và mục tiêu 1.485 - 1.490 điểm. Vị thế Bán (Short) được kích hoạt ở vùng kháng cự 1.493 - 1.495 điểm, dừng lỗ 1.498 điểm.

Chứng khoán BIDV - BSC

Các HĐTL đều giảm theo chỉ số cơ sở. Nhà đầu tư có thể cân nhắc những nhịp canh Bán (Short) cho các hợp đồng dài hạn.

Nhà đầu tư chỉ nên xem những nhận định của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên.