Tiềm năng lớn của Hòa Phát (HPG), Hoa Sen (HSG) từ quyết định điều tra chống bán phá giá

Việc các cơ quan chức năng có động thái điều tra áp dụng biện pháp chống bán phá giá với các sản phẩm thép đến từ nước ngoài đem tới kỳ vọng tăng trưởng cho Hòa Phát (HPG) và Hoa Sen (HSG).

Trái với thị trường chung, trong phiên giao dịch 17/6, nhóm cổ phiếu thép đồng loạt tăng mạnh với sắc xanh bao trùm một loạt cổ phiếu CTCP Tập đoàn Hòa Phát (HPG), CTCP Tập đoàn Hoa Sen (HSG), CTCP Thép Nam Kim (NKG), CTCP Tôn Đông Á (GDA), CTCP Tập đoàn Thép Tiến Lên (TLH)...

Đáng chú ý, HSG và HPG lọt top 10 mã ảnh hưởng tích cực đến VN-Index, thanh khoản nằm trong Top 2 toàn thị trường. Trong đó, cổ phiếu HSG tăng 6,79%, dẫn đầu về thanh khoản với gần 44 triệu đơn vị được khớp lệnh; còn HPG tăng 1,2% với hơn 34 triệu đơn vị được 'sang tay'.

Đà tăng của 2 cổ phiếu này diễn ra trong bối cảnh ngành thép đang ghi nhận nhiều tín hiệu tích cực, đặc biệt là trên thị trường nội địa. Sức mua phục hồi và giá thép duy trì ổn định tạo điều kiện thúc đẩy kết quả kinh doanh trong quý II/2024.

Bên cạnh đó là thông tin hỗ trợ liên quan tới việc các cơ quan chức năng có động thái điều tra áp dụng biện pháp chống bán phá giá với các sản phẩm thép tôn mạ đến từ Trung Quốc, Hàn Quốc.

“Bắt đáy” HRC thành công, Hoa Sen (HSG) nhiều khả năng bùng nổ lợi nhuận

Cụ thể, ngày 14/6, Bộ Công Thương đã ban hành Quyết định số 1535/QĐ-BCT về việc điều tra áp dụng biện pháp chống bán phá giá đối với một số sản phẩm thép mạ có xuất xứ từ Trung Quốc và Hàn Quốc. Quyết định tiến hành điều tra được ban hành căn cứ theo kết quả thẩm định theo quy định của pháp luật phòng vệ thương mại đối với hồ sơ yêu cầu điều tra áp dụng biện pháp chống bán phá giá được nộp đầy đủ và hợp lệ ngày 3/5/2024 bởi các doanh nghiệp đại diện cho ngành sản xuất trong nước gồm 5 công ty: Tập đoàn Hoa Sen, Thép Nam Kim, Tôn Phương Nam; Tôn Đông Á và China Steel & Nippon Steel Việt Nam.

|

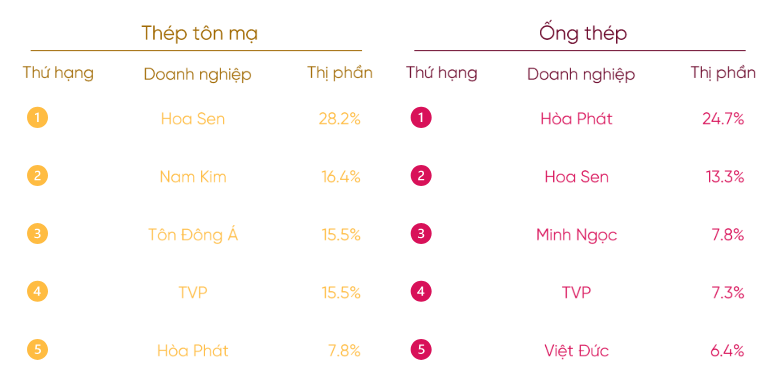

| Thị phần của các doanh nghiệp ngành thép tại các thị trường tôn mạ và thép ống (nguồn: VPBankS) |

Với quyết định trên của Bộ Công Thương, Chứng khoán KB Việt Nam (KBSV) nhận định, Hoa Sen sẽ là bên hưởng lợi lớn nhất. Điều này có được nhờ vào vị thế của HSG tại các thị trường tôn mạ và thép ống.

Hiện nay, HSG đang giữ vị trí top 1 thị phần tôn mạ và top 2 thị phần thép ống với lần lượt 28% và 14%. Nếu biện pháp áp thuế chống bán phá giá được thông qua, HSG sẽ là một trong những doanh nghiệp được hưởng lợi nhiều nhất.

Cũng trong ngày 14/6, Bộ Công Thương ra thông báo về việc đã tiếp nhận hồ sơ đầy đủ, hợp lệ yêu cầu điều tra áp dụng biện pháp chống bán phá giá đối với sản phẩm thép cán nóng (HRC) từ Ấn Độ và Trung Quốc. Đơn vị này cũng cho hay, trong thời hạn 45 ngày, tính từ ngày xác nhận hồ sơ đầy đủ, hợp lệ, cơ quan điều tra sẽ thẩm định hồ sơ để trình Bộ trưởng Bộ Công Thương xem xét tiến hành điều tra hoặc không tiến hành điều tra vụ việc.

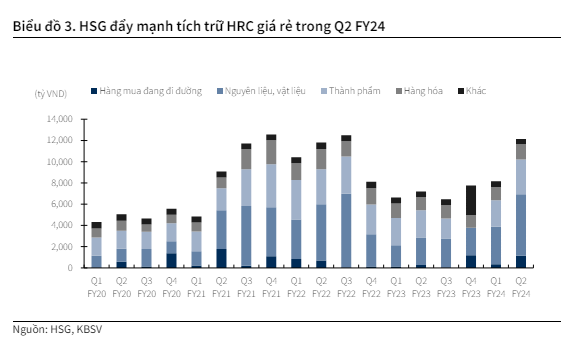

Theo báo cáo tài chính quý II niên độ tài chính năm 2023-2024 (tương đương quý I/2024) của Hoa Sen ghi nhận, hàng tồn kho của 'vua tôn mạ' đã tăng 49% so với quý trước. Trong đó, giá trị nguyên vật liệu chiếm 57% tổng giá trị hàng tồn kho, ghi nhận mức tăng 79%.

|

| Nguồn: KBSV |

Trong quý vừa qua, HSG có có xu hướng tăng tích trữ nguyên liệu trở lại, với số ngày tồn kho bình quân đạt 112 ngày và số dư tồn kho bình quân đạt 12.100 tỷ đồng.

Động thái này có thể đến từ kỳ vọng các đơn hàng tiếp tục khả quan trong các quý tới, nhất là khi Tập đoàn Hoa Sen đang tăng cường thâm nhập các thị trường ngách ở khu vực ASEAN như Malaysia. Đồng thời, giá thép cuộn cán nóng (HRC) giao dịch ở mức thấp, chỉ khoảng 530 - 550 USD/tấn, giảm 10% so với quý liền trước.

Đối với giá HRC đầu vào, sau giai đoạn giảm đáng kể vừa qua, giá HRC có thể sẽ hồi phục về mức trung bình 600 USD/tấn trong 6 tháng cuối năm, tăng 11% so với nửa đầu năm (theo nhận định của Chứng khoán Rồng Việt). Đồng thời, trong trường hợp HRC nhập khẩu từ Trung Quốc bị áp thuế chống bán phá giá tại Việt Nam, giá nguyên liệu đầu vào của các doanh nghiệp tôn mạ, ống thép nhiều khả năng tăng mạnh.

Như vậy, với việc đã tích trữ lượng lớn HRC giá rẻ, biên lợi nhuận gộp của Tập đoàn Hoa Sen trong nửa cuối niên độ tài chính 2024 có thể được duy trì quanh mức 12,5%.

Dung Quất 2 - "quả đấm thép" 3 tỷ USD giúp giá HRC của Hòa Phát đạt mức cạnh tranh hàng đầu châu Á

Về việc chống bán phá giá đối với sản phẩm thép cán nóng từ Ấn Độ và Trung Quốc, Hoà Phát (HPG) là một trong hai doanh nghiệp khởi xướng “phong trào”. Cụ thể, ngày 19/3/2024, Cục Phòng vệ thương mại đã tiếp nhận hồ sơ yêu cầu điều tra áp dụng biện pháp chống bán phá giá đối với sản phẩm thép cán nóng từ Ấn Độ và Trung Quốc. Bên yêu cầu là CTCP Tập đoàn Hoà Phát và Công ty TNHH Gang Thép Hưng Nghiệp Formosa Hà Tĩnh với quan điểm cho rằng đây là biện pháp tự vệ chính đáng nhằm bảo vệ sản xuất trong nước.

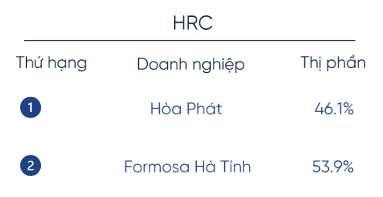

|

| HRC trong nước hiện chỉ được sản xuất bởi HPG và Formosa Hà Tĩnh (nguồn: VPBankS) |

Điều đáng nói, Hoà Phát và Formosa là hai doanh nghiệp sản xuất được HRC tại Việt Nam với gần 80% năng lực toàn ngành HRC nội địa. Một khi thuế chống bán phá giá HRC nhập khẩu từ Trung Quốc được áp dụng, hai doanh nghiệp này sẽ độc quyền hoàn toàn nguồn cung.

Việc chống bán phá giá nếu được chấp thuận, giá HRC ổn định sẽ củng cố biên lợi nhuận của các nhà cung cấp thượng nguồn như HPG, đặc biệt trong bối cảnh “cú đấm thép” Dung Quất 2 sắp đi vào hoạt động từ đầu năm 2025.

Hồi đầu tháng 6, lãnh đạo Hòa Phát từng thông tin việc dây chuyền thép cuộn cán nóng (HRC) đầu tiên từ dự án sẽ được hoàn thành sau 99 ngày nữa; cuộn thép HRC thương mại đầu tiên sẽ được sản xuất sau 206 ngày nữa.

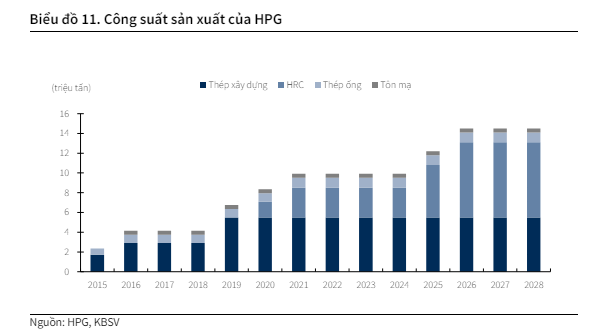

Sau hoàn thành, dự án Dung Quất 2 sẽ nâng tổng công suất thép thô của Hoà Phát vượt mức 14,5 triệu tấn/năm, tập trung vào dòng thép cuộn cán nóng (HRC) và dòng thép chất lượng cao. Tập đoàn sẽ lọt Top 30 hãng sản xuất thép lớn nhất thế giới từ năm 2025, giúp củng cố lợi thế về quy mô, tiến tới tiết giảm thêm giá thành sản xuất.

Nếu hoạt động tối đa công suất, doanh thu hàng năm của Hoà Phát có thể tăng thêm 4-5 tỷ USD so với mức 6,5 tỷ USD hiện tại.

Nhìn lại lịch sử, sau khi dự án Dung Quất 1 hoạt động tối đa, sản phẩm HRC của Hoà Phát đã có chi phí sản xuất tương đối cạnh tranh tại châu Á. Bằng chứng là trong năm 2023 khi giá thép thế giới ở đáy chu kỳ và chịu áp lực cạnh tranh gay gắt từ thép giá rẻ của Trung Quốc, HPG vẫn tiêu thụ được từ 315.000 - 325.000 tấn HRC/tháng qua kênh xuất khẩu lẫn tiêu thụ nội bộ cho sản xuất ống thép, tôn mạ.

Theo đánh giá của nhiều tổ chức tài chính, với dự án Dung Quất 2, chi phí sản xuất HRC của HPG sẽ ở mức cạnh tranh hàng đầu khu vực ASEAN và có thể trên toàn châu Á. Đồng thời, điều này cũng sẽ giúp các sản phẩm hạ nguồn như ống thép và vỏ container của Hoà Phát cạnh tranh hơn về giá cả.

|

| Nguồn: KBSV |

KBSV kỳ vọng Dung Quất 2 sẽ đóng góp 70-80.000 tỷ đồng/năm vào doanh thu của HPG khi vận hành với công suất trên 80%, tương ứng với lợi nhuận sau thuế xấp xỉ 11-12.000 tỷ đồng/năm.