FiinRating dự báo kênh huy động trái phiếu doanh nghiệp sẽ chưa thể hồi phục về quy mô một cách mạnh mẽ và sôi động cho đến hết nửa đầu năm 2023.

Thị trường trái phiếu doanh nghiệp "đóng băng" trong quý 4/2022

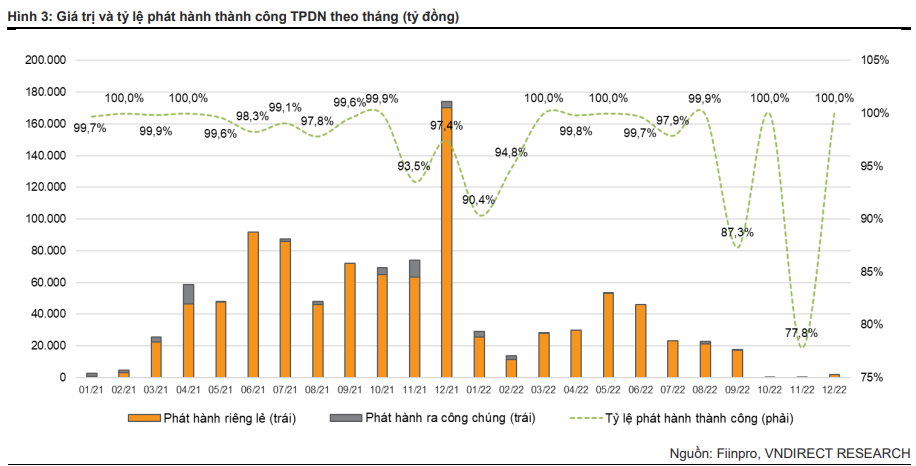

Trong báo cáo thị trường trái phiếu năm 2022 vừa được Công ty Chứng khoán VNDirect công bố, ước tính tổng giá trị trái phiếu doanh nghiệp phát hành trong quý 4/2022 chỉ đạt 3.619 tỷ đồng - giảm 94,5% so với quý trước và 98,8% so với cùng kỳ năm 2021 trong đó hầu hết là trái phiếu phát hành riêng lẻ và không có đợt phát hành trái phiếu công chúng nào.

Hai nguyên nhân chính được VNDirect chỉ ra gồm Nghị định 65/2022/NĐ-CP được ban hành vào 16/09/2022 đã thắt chặt những quy định về cả phía cung và phía cầu đối với thị trường trái phiếu doanh nghiệp; niềm tin của nhà đầu tư đã giảm đi sau khi cơ quan quản lý Nhà nước chỉ ra một loạt các sai phạm của doanh nghiệp phát hành.

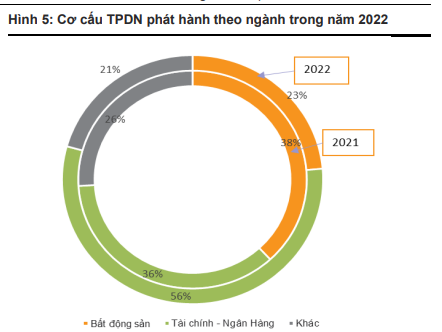

Trong quý 4, tập đoàn đa ngành trở thành nhóm ngành chiếm tỷ trọng lớn nhất với 47% tổng giá trị phát hành - tương đương 1.700 tỷ đồng (toàn bộ đều thuộc CTCP Tập đoàn Masan).

|

Bất động sản chiếm tỷ trọng 17,4% với 630 tỷ đồng trong đó chỉ có 3 doanh nghiệp gồm: CTCP Đầu tư Nam Long (500 tỷ đồng), CTCP Đầu tư Đức Trung (100 tỷ đồng) và CTCP Phát triển Nhà Bà Rịa – Vũng Tàu (30 tỷ đồng). Lãi suất phát hành tăng so với quý trước đạt mức trung bình 12%/năm.

Nhóm tài chính ngân hàng chỉ có Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) phát hành 285 tỷ đồng - chiếm 7,9% tổng giá trị phát hành trong quý.

Tháng 1/2023: Trái phiếu phát hành giảm mạnh, lượng mua lại trước hạn tăng cao

Theo thống kê của FiinRatings, tháng 1/2023, thị trường trái phiếu ghi nhận duy nhất một lô trái phiếu phát hành riêng lẻ của CTCP Đầu tư Phan Vũ. Khối lượng phát hành riêng lẻ trong tháng chỉ tương đương 2,1% so với tháng trước đó và 0,5% so với cùng kỳ năm 2022.

Mức suy giảm lớn về quy mô phát hành trái phiếu này được ghi nhận trong bối cảnh thị trường vẫn chưa thuận lợi cả về phía cung và phía cầu của thị trường.

Về phía cầu, nhóm phân tích cho rằng, tâm lý nhà đầu tư, nhất là cá nhân vẫn ưu tiên lựa chọn kênh tiền gửi tiết kiệm có mức lãi suất cao 9 - 10% trong bối cảnh rủi ro vi phạm nghĩa vụ nợ đang gia tăng trên thị trường trái phiếu - nhất là tại nhóm bất động sản.

Bên cạnh đó, các ngân hàng với vai trò là đơn vị mua và kinh doanh trái phiếu lớn nhất vẫn đang trong quá trình cân nhắc và đợi chờ những định hướng chính sách cụ thể trong việc giải ngân hạn mức tín dụng cho năm 2023, cũng như những thay đổi chính sách của NHNN.

Về phía cung, nhu cầu vốn của doanh nghiệp rất lớn song sức cầu của nhà đầu tư yếu trong khi Nghị định 65 vẫn đang trong tiến trình sửa đổi và nhà phát hành tiếp tục chờ quy định mới. Hơn nữa, đây là giai đoạn doanh nghiệp đang tập trung vào hoạt động mua lại trái phiếu cũng như xử lý các vấn đề thanh khoản vào cuối năm.

Thống kê trong tháng 1/2023, lượng trái phiếu được mua lại trước hạn đạt 8.900 tỷ đồng - giảm 81% so với tháng trước song tăng 70% so với cùng kỳ năm 2022.

|

FiinRating dự báo kênh huy động trái phiếu doanh nghiệp sẽ chưa thể hồi phục về quy mô một cách mạnh mẽ và sôi động cho đến hết nửa đầu năm 2023. Tuy nhiên, nhóm phân tích lại chỉ ra một số chuyển biến được kỳ vọng hỗ trợ cho sự khôi phục của hoạt động phát hành trái phiếu doanh nghiệp trong 2023 như việc triển khai chính sách tín dụng bất động sản, triển khai tái cơ cấu nợ trái phiếu doanh nghiệp khi sửa đổi Nghị định 65 đi vào hiệu lực và pháp lý bất động sản được tháo gỡ.

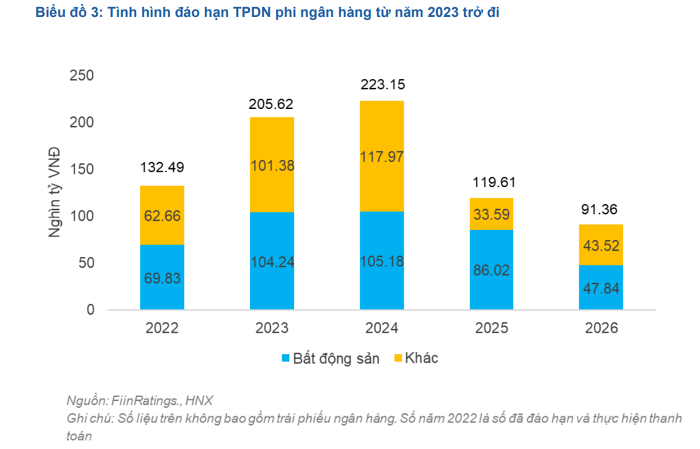

Trong khi đó, Chứng khoán VNDirect dự báo áp lực trái phiếu đáo hạn sẽ hạ nhiệt trong quý 1/2023 (khoảng 31.241 tỷ đồng) và tăng mạnh trở lại trong quý 2 - 3 cùng năm với giá trị lần lượt 76.572 tỷ và 83.127 tỷ. Sau giai đoạn thách thức này, giá trị đáo hạn trong quý cuối năm 2023 sẽ hạ nhiệt về mức 60.908 tỷ.

Tính chung cả năm 2023, VND ước tính giá trị đáo hạn trái phiếu doanh nghiệp sẽ ở mức 251.849 tỷ đồng (tăng 64,4% YoY) trong đó 42,8% đến từ nhóm bất động sản với 107.752 tỷ (+76,2% YoY); 30,8% đến từ nhóm tài chính - ngân hàng với 77.650 tỷ đồng (+24,0% YoY).

|

Vàng được coi là hàng rào chống lại sự bất ổn

Giá vàng hôm nay 22/7/2025: Thế giới tăng liên tiếp, SJC có cán mốc 122 triệu?