Tỷ lệ nợ xấu thấp, đây là những ngân hàng được kỳ vọng tăng trưởng tín dụng mạnh mẽ nửa cuối năm

Theo MBS, những ngân hàng có tỷ lệ nợ xấu thấp tại thời điểm cuối quý 2/2023 sẽ là những ngân hàng có dư địa đẩy mạnh tín dụng vào nửa cuối năm hơn.

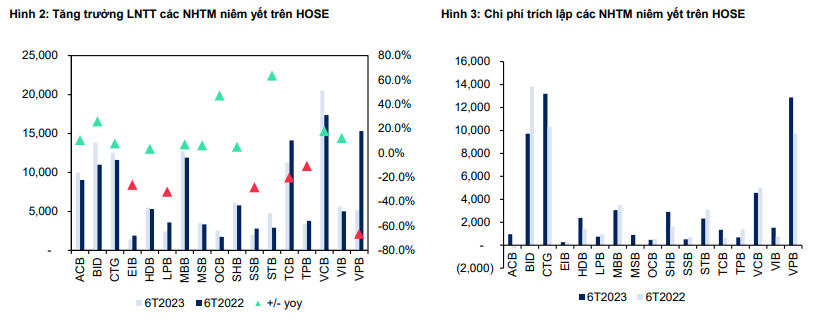

CTCP Chứng khoán MB (MSB) vừa có báo cáo triển vọng ngành ngân hàng nửa cuối năm 2023. Theo đó, MBS nhận định, trong 6 tháng đầu năm 2023, tổng thu nhập hoạt động của của các NHTM tăng trưởng 3,4% so với cùng kỳ trong đó thu nhập lãi thuần tăng 8,0% và thu nhập ngoài lãi giảm 10,1%.

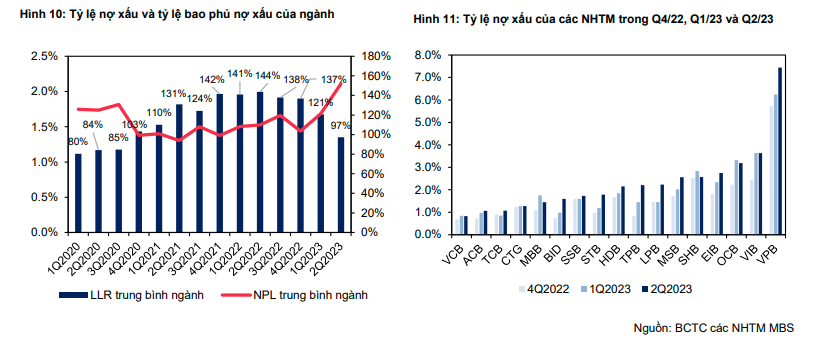

Chi phí trích lập dự phòng tăng 9,4% so với cùng kỳ trong đó nhóm NHTM Nhà nước giảm 18,0% và nhóm NHTM tư nhân tăng 26,4%. Lũy kế 6 tháng, tổng lợi nhuận sau thuế của các ngân hàng giảm 2,9%, tuy nhiên nhóm NHTM Nhà nước ghi nhận kết quả khả quan hơn với mức tăng trưởng 18.5% trong nửa đầu năm, trong khi lợi nhuận nhóm các NH tư nhân suy giảm 11,7%.

|

| Nguồn: MBS |

Theo số liệu của Ngân hàng nhà nước (NHNN), tính đến cuối tháng 7/2023, dư nợ tín dụng toàn ngành đạt xấp xỉ 12,4 triệu tỷ đồng, tăng 4,3% so với đầu năm và 8,7% so với cùng kỳ. Kết quả này chưa bằng một nửa, so với con số tăng trưởng 9,4% cùng kỳ năm ngoái, cũng như còn cách khá xa so với mục tiêu 14% - 15% mà NHNN đặt ra cho cả năm.

MBS cho rằng, tăng trưởng tín dụng thấp hơn so với kỳ vọng chủ yếu xuất phát từ những nguyên nhân chính như ảnh hưởng từ tổng cầu thế giới suy yếu, kinh tế Việt Nam giảm tốc rõ nét trong hai quý đầu năm, thị trường bất động sản vẫn tiếp tục trầm lắng, lãi suất cho vay còn cao.

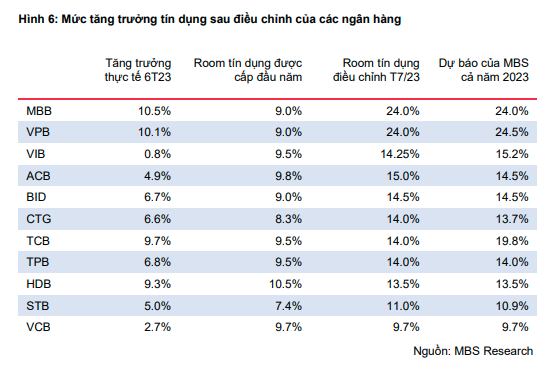

Nửa đầu năm 2023, hầu hết các NHTM đều ghi nhận mức tăng trưởng tín dụng thấp hơn so với cùng kỳ 2022, tuy nhiên, tốc độ tăng trưởng tín dụng tương đối phân tán giữa các NHTM. Các ngân hàng có tốc độ tăng trưởng cao hơn so với toàn ngành (6,0% so với cuối năm 2022) như HDB (9,3%), MBB (10,6%), MSB (12,7%), TCB (9,7%), và VPB (10,1%) có thể giải thích bởi hai nguyên nhân chính.

Thứ nhất, trong bối cảnh nền kinh tế vẫn còn nhiều biến số chưa chắc chắn như hiện nay, các ngân hàng có sự lựa chọn chiến lược kinh doanh khác nhau, các ngân hàng được nêu trên có tập khách hàng doanh nghiệp lớn do đó tăng trưởng tín dụng tốt hơn khi nhu cầu vốn của nhóm khách hàng này cao trong nửa đầu năm. Trong khi đó, những ngân hàng chủ động tăng trưởng chậm lại trong nửa đầu do nhu cầu tín dụng bán lẻ thấp đồng thời ưu tiên cho các nâng cao chất lượng tài sản và quan sát thị trường. Xét trên khía cạnh này thì các NHTM nhà nước đang lựa chọn cẩn trọng hơn khi tăng trưởng chỉ đạt 35% so với chỉ tiêu NHNN đã giao, chiếm khoảng 44% thị phần tín dụng. Nhóm các NHTM tư nhân chiếm khoảng 56% thị phần đang hoàn thành 50% so với hạn mức được giao.

Thứ hai, một số NHTM đã có tỷ lệ nợ xấu đã vượt lên trên 3%, do đó buộc phải cân nhắc trong các quyết định cho vay, cũng như duy trì chất lượng tín dụng.

MBS cho rằng tín dụng sẽ tăng tốc nhanh hơn trong nửa cuối năm 2023 dựa trên một số yếu tố tích cực bao gồm: (1) Xuất khẩu sẽ phục hồi tăng trưởng dương trên nền thấp cùng kỳ năm ngoái, cũng như cầu tiêu dùng của Trung Quốc khôi phục lại mạnh mẽ hơn sau khi mở cửa; (2) Hiệu ứng từ lãi suất cho vay giảm bắt đầu kích hoạt lại nhu cầu vay vốn của doanh nghiệp và người dân. Chính sách tài khoá như giảm thuế VAT từ 10% về 8%, … sẽ phát huy tác dụng kích thích nhu cầu tiêu dùng.

Để tín dụng đạt được mục tiêu đề ra, ngày 10/7 Ngân hàng nhà nước đã điều chỉnh nới room tín dụng cho 11 NHTM lên mức 11% - 24%.

Tuy nhiên, MBS cho rằng, không phải ngân hàng nào cũng có thể đẩy mạnh tín dụng từ đến cuối năm bởi một số NHTM đang khá thận trọng khi cân nhắc các quyết định cho vay cũng như đảm bảo chất lượng tín dụng.

Theo khảo sát gần đây của NHNN, mặt bằng rủi ro tín dụng tổng thể của khách hàng được các tổ chức tín dụng nhận định tăng nhanh hơn so với kỳ trước và cùng kỳ năm trước ở hầu hết các lĩnh vực. Theo đó, các tổ chức tín dụng có xu hướng “không đổi” hoặc “thắt chặt” nhẹ tiêu chuẩn tín dụng.

Vì vậy, MBS nhận định, những ngân hàng có tỷ lệ nợ xấu thấp tại thời điểm cuối quý 2/2023 sẽ là những ngân hàng có dư địa đẩy mạnh tín dụng vào nửa cuối năm hơn. Nhìn chung, nhóm chuyên gia của công ty chứng khoán này kì vọng, tăng trưởng tín dụng toàn ngành sẽ đạt khoảng 12% - 13% cho cả năm 2023.