Vinaconex 25 (VCC) đang có khoản nợ ngắn hạn với tổng số tiền 275 tỷ đồng tại BIDV và Vietinbank.

CTCP Vinaconex 25 (mã chứng khoán VCC) thông qua việc triển khai phương án chào bán cổ phiếu cho cổ đông hiện hữu. Theo đó Vinaconex 25 dự kiến phát hành 12 triệu cổ phiếu chào bán cho cổ đông hiện hữu nhằm tăng vốn điều lệ lên gấp đôi. Giá chào bán 10.000 đồng/cổ phiếu. Thời gian phát hành dự kiến trong quý 3, quý 4/2023.

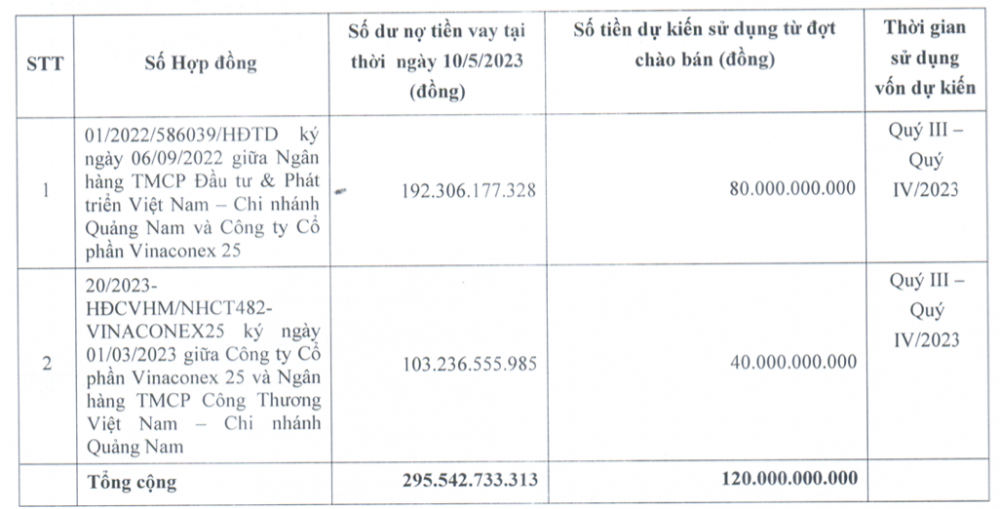

Tổng số tiền thu được từ đợt chào bán dự kiến 120 tỷ đồng dùng để thanh toán các hợp đồng tín dụng như các giấy nhận nợ đến hạn trả rong năm 2023 tại Ngân hàng BIDV chi nhánh Quảng Nam và Hợp đồng vay hạn mức ký với Ngân hàng Vietinbank chi nhánh Quảng Nam.

|

Trên thị trường cổ phiếu VCC hiện giao dịch quanh mức 13.500 đồng/cổ phiếu – cao hơn 13,5% so với giá chào bán cho cổ đông hiện hữu.

Tình hình kinh doanh, doanh thu quý 1/2023 của Vinaconex 25 đạt 209 tỷ đồng, tăng gần 49% so với cùng kỳ, trong đó doanh thu xây lắp tăng mạnh gấp đôi lên 145 tỷ đồng. Lợi nhuận sau thuế đạt hơn 1,3 tỷ đồng nhưng cũng đã gấp 3,6 lần so với số lãi chưa đến 400 triệu đồng đạt được quý 1 năm ngoái.

Vinaconex 25 có vốn chủ sở hữu 120 tỷ đồng, tuy vậy đến 31/3/2023 tổng nợ phải trả gấp 9 lần vốn chủ sở hữu, lên 1.100 tỷ đồng, trong đó dư vay nợ thuê tài chính ngắn hạn 292 tỷ đồng và dư vay nợ thuê tài chính dài hạn 38,7 tỷ đồng.

|

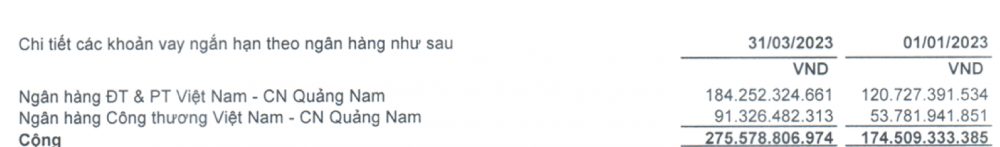

Các khoản nợ ngắn hạn của Vinaconex 25 chủ yếu tại BIDV và Vietinbank chi nhánh Quảng Nam, trong đó dư nợ tại BIDV hơn 184 tỷ đồng và tại Vietinbank hơn 91 tỷ đồng.

.jpg)