Cổ phiếu ngân hàng được đánh giá tiềm năng cho cuối năm 2023 - đầu 2024 bởi định giá đang ở vùng đáy, trong khi đó sức khỏe tài chính nhiều nhà băng tương đối tốt và triển vọng lợi nhuận khả quan.

Trong báo cáo chiến lược mới đây, Chứng khoán VNDirect cho biết, rủi ro trên thế giới gia tăng cùng với tỷ giá USD/VND neo ở mức cao khiến dòng vốn FII có xu hướng chảy khỏi Việt Nam.

Tuy nhiên, việc chỉ số VN - Index giảm mạnh xuống vùng giá thấp đã khiến khối ngoại quay trở lại “bắt đáy” ở những phiên cuối tháng. Nhờ đó, sau giai đoạn giảm sâu từ giữa tháng 9, thị trường chứng khoán Việt Nam đang hồi phục tích cực trong những phiên gần đây.

Đây là thời điểm tốt để tích luỹ cổ phiếu cho năm 2024

VNDirect nhận định, mặc dù rủi ro ngắn hạn của thị trường còn hiện hữu nhưng với mức chiết khấu định giá gần tương đương mức đáy trung hạn thời điểm tháng 11/2022 và đáy Covid-19, đây là thời điểm tốt để các nhà đầu tư trung và dài hạn bắt đầu tích lũy cổ phiếu cho năm 2024.

Dự báo cho năm 2024, chuyên gia của nhiều công ty chứng khoán đồng thuận xu hướng TTCK Việt là tăng. Nói về triển vọng chứng khoán không thể không nhắc đến ngành ngân hàng - nhóm được coi là dẫn dắt khi có tính thị trường cao, số lượng cổ phiếu lưu hành lớn.

Sau nhịp điều chỉnh tương đối của thị trường kéo dài từ tháng 9, một số cổ phiếu đã có mức chiết khấu sâu hơn. Mức P/B toàn ngành hiện chỉ đang tương đương với giai đoạn 2016 khi thị trường bất động sản dần có dấu hiệu phục hồi. Với những tiềm năng tăng trưởng dài hạn của ngành, cổ phiếu ngân hàng nên được tái định giá ở mức cao hơn. Theo các công ty chứng khoán nhà đầu tư nên tiếp tục tích lũy dài hạn khi thị trường điều chỉnh giúp giá cổ phiếu có mức chiết khấu sâu hơn.

Theo Chứng khoán Rồng Việt (VDSC), với kịch bản phần lớn hoạt động kinh tế sẽ hồi phục từ cuối năm 2023 và khả quan trong năm 2024, cổ phiếu ngân hàng có dư địa tăng trưởng về giá ở mức P/B hiện tại. Định giá ngành ngân hàng đã phục hồi tương đối sau khi có hướng tháo gỡ cho các nút thắt về trái phiếu doanh nghiệp và bất động sản.

Mức P/B hiện nay của ngành ngân hàng tương đương giai đoạn 2016 - 2017, khi thị trường bất động sản bắt đầu khởi sắc sau giai đoạn dài trầm lắng. Vì thế, VDSC kỳ vọng, các hoạt động kinh tế sẽ phục hồi rõ rệt hơn, giúp nhóm cổ phiếu ngân hàng được tái định giá lên mặt bằng cao hơn.

Chọn lọc cơ hội đầu tư: Cổ phiếu ngân hàng là điểm sáng

Trên thị trường, với câu chuyện triển vọng tươi sáng thời gian tới của ngành ngân hàng, kể từ cuối tháng 10 (30/10), dòng bank tạo sức hút lớn với hơn 1.600 tỷ đồng đổ vào, chiếm khoảng 16% tổng giá trị giao dịch toàn thị trường. Trong đó, STB dẫn đầu thanh khoản với hơn 21,2 triệu đơn vị, trong đó khối ngoại mua vào 1,05 triệu đơn vị và bán ra gần 200.000 cổ phiếu.

HDB vươn lên là cổ phiếu được giao dịch nhiều thứ 2 với hơn 7,63 triệu đơn vị, trong số đó khối ngoại tiếp phiên mua ròng cổ phiếu này. Số liệu cho thấy khối ngoại mua gần 700.000 cổ phiếu HDB và bán ra gần 300.000 cổ phiếu.

Đáng chú ý, thanh khoản cổ phiếu kể từ cuối tháng 8 tới nay đã tăng 2 - 3 lần trung bình giai đoạn trước đó, đạt 7 - 9 triệu cổ phiếu/phiên. Thậm chí phiên 3/11, gần 15,7 triệu cổ phiếu HDB đã được sang tay - mức cao nhất kể từ giữa tháng 2/2022.

Lượng thanh khoản đột biến kéo cổ phiếu HDB của Ngân hàng TMCP Phát triển TP. HCM (HDBank) tăng 4,3%, trở thành mã tăng mạnh thứ 4 nhóm VN30 trong phiên hôm đó. Đây cũng là mã nằm trong top 6 cổ phiếu tác động tích cực nhất đến VN-Index với mức đóng góp 0,55 điểm tăng. Đồng thời đây là cổ phiếu ngân hàng tăng mạnh thứ 4 trong tuần 30/10-3/11.

Sang đến tuần 6-10/11, HDB tiếp đà khởi sắc khi tăng 2,7% và đóng cửa tại mức 18.850 đồng, thiết lập mức cao nhất 19 tháng. So với đầu năm, giá cổ phiếu HDBank tăng gần 43% và vẫn giữ xu hướng tăng trung/dài hạn. Về thanh khoản, HDB là 1 trong 5 mã có giá trị giao dịch đạt trên nghìn tỷ đồng và cũng là cổ phiếu được nhà đầu tư nước ngoài gom ròng nhiều nhất với hơn 5 triệu đơn vị.

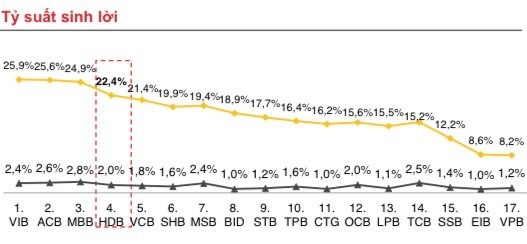

Sở dĩ HDB trở thành tâm điểm dòng tiền là bởi cổ phiếu đang giao dịch với P/B 2024E là 0,9x, tương ứng với trung vị ngành. Trong khi đó, HDB có hiệu quả hoạt động vượt trội hơn so với trung bình ngành. Kết quả quý 3 và luỹ kế 9 tháng của HDB thoả mãn các tiêu chí đánh giá ngân hàng tiềm năng giai đoạn hiện tại theo nhận định của chuyên gia.

>> Top 10 ngân hàng lợi nhuận lớn nhất 9 tháng đầu năm

Cụ thể, tại talkshow “Tâm điểm vĩ mô & thị trường chứng khoán quý 4/2023" tổ chức vào ngày 9/11, ông Trần Ngọc Báu, Tổng Giám đốc CTCP Dữ liệu và Công nghệ Tài chính WiGroup đã có những chia sẻ về các chỉ số tài chính nhà đầu tư vào nhóm ngành ngân hàng nên quan tâm trong bối cảnh hiện nay.

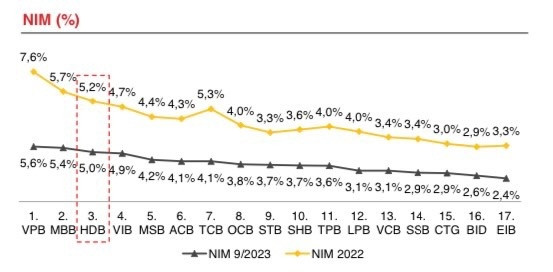

Cụ thể, ông Báu nhận định chỉ số cần lưu ý ít nhất giai đoạn hiện tại khi đánh giá ngành ngân hàng là NIM, tăng trưởng tín dụng, nợ xấu và tỷ lệ bao phủ nợ xấu.

Một ngân hàng muốn tăng trưởng được về thu nhập lãi thuần cần cải thiện biên lãi thuần (NIM) hoặc tăng trưởng tín dụng. Tuy nhiên, trong năm nay việc tăng NIM và tăng trưởng tín dụng đều khó.

|

Về NIM, HDB, VPB và MBB là bộ 3 nhà băng ghi nhận biên lãi thuần cao nhất toàn ngành với mức NIM từ 5% trong 9 tháng đầu năm.

Xét về tăng trưởng tiền gửi, đến cuối tháng 9, Ngân hàng SeABank (SSB) có số dư tiền gửi khách hàng vượt mốc 140 nghìn tỷ đồng, là ngân hàng có tăng trưởng tiền gửi khách hàng cao nhất đạt 14,4%. Top 2 và top 3 là sự góp mặt của HDB cùng VPB. Cụ thể, HDBank (HDB) là nhà băng có lượng tiền gửi tăng 10,4% đạt 341 nghìn tỷ đồng, theo sau là VPB với mức tăng 8,7%.

|

Sự tích cực ở cả NIM và tiền gửi đã giúp HDB và VPB lọt top 10 lợi nhuận ngành ngân hàng trong 9T/2023. Đáng chú, HDB còn giành vị trí thứ 4 trong danh sách ngân hàng có tỷ suất sinh lời cao nhất.

Bên cạnh đó, HDB ghi nhận tín hiệu khả quan về diễn biến chất lượng tài sản - yếu tố chính ảnh hưởng đến triển vọng lợi nhuận nhóm ngân hàng trong quý cuối 2023 cũng như 2024.

>> 9 tháng đầu năm HDBank tiếp tục tăng chất lượng tài sản, hoàn thành chia cổ tức tỷ lệ 25%

Cụ thể, 9 tháng đầu năm, tài sản tiếp tục gia tăng 22,1% cán mốc 508.263 tỷ đồng. Cùng với đó, tổng huy động vốn đạt 448.225 tỷ đồng, tăng 22,4% so với đầu năm, trong đó huy động từ khách hàng đạt 341.713 tỷ đồng, tăng 51,5% là minh chứng cho sự tin tưởng của khách hàng và uy tín của HDBank.

Trong xu hướng nợ xấu tăng mạnh, tỷ lệ bao phủ nợ xấu giảm và các rủi ro liên quan đến một lượng lớn trái phiếu doanh nghiệp đáo hạn, HDBank duy trì tỷ lệ nợ xấu riêng lẻ tại 30/9/2023 chỉ 1,96% (trước phân loại CIC là 1,51%).

Thêm vào đó, HDBank là một trong số ngân hàng tiên phong hoàn tất áp dụng Basel III trong quý III, đồng thời duy trì tỷ lệ CAR đạt 12,3%, cao hơn mức tối thiểu 8% theo quy định và thuộc nhóm cao trong ngành.

Các chỉ tiêu khác như tỷ lệ dư nợ/huy động đạt 67,4%, tỷ lệ vốn ngắn hạn cho vay trung - dài hạn chỉ 15,6%, ở mức thấp so với ngưỡng tối đa 30% theo quy định, sẽ tạo dư địa cho tăng trưởng dư nợ trung dài hạn. Tỷ lệ chi phí trên tổng thu nhập hoạt động (CIR) giảm từ hơn 39% vào cuối năm trước xuống còn 35,8% nhờ năng suất lao động tăng, chi phí hoạt động được tối ưu hóa thông qua tự động hóa quy trình vận hành.