Chuyên gia Pinetree: Bitcoin có thể tăng gấp đôi vốn hóa nếu được công nhận là tài sản chính thống

Thị trường tài chính toàn cầu đang chứng kiến những chuyển động mạnh mẽ sau khi ông Donald Trump tái đắc cử Tổng thống Mỹ. Đặc biệt, những chính sách kinh tế táo bạo của ông, từ hỗ trợ tiền điện tử đến thúc đẩy đầu tư nội địa, đã định hình xu hướng mới cho các nhà đầu tư toàn cầu.

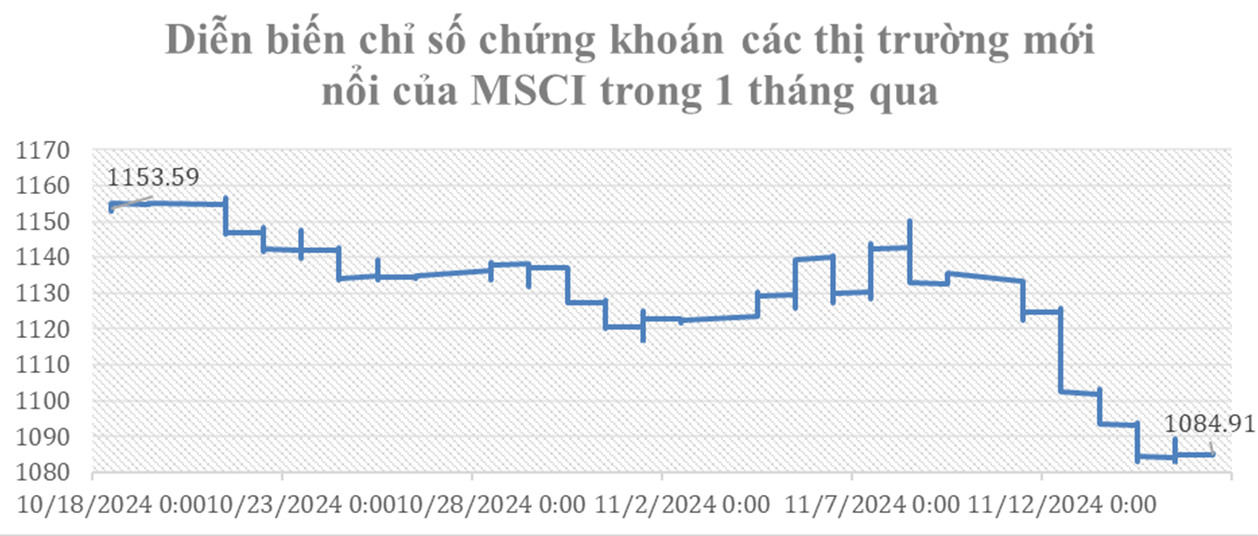

Kể từ sau cuộc bầu cử Tổng thống Mỹ năm 2024, giá Bitcoin đã liên tục phá đỉnh, tiến gần mốc lịch sử 100.000 USD, phản ánh niềm tin mạnh mẽ của nhà đầu tư vào tương lai của tiền điện tử. Trong khi đó, chỉ số US Dollar Index (DXY) tăng cao nhất trong 4 tháng, củng cố vị thế của đồng đô la Mỹ. Ngược lại, vàng – vốn được xem là tài sản trú ẩn an toàn – đã giảm giá nhẹ, do tâm lý "risk-on" khiến nhà đầu tư ưu tiên cổ phiếu và các tài sản rủi ro khác. Thị trường chứng khoán Mỹ ghi nhận mức tăng mạnh ở các chỉ số lớn như S&P 500 và Dow Jones, nhưng dòng vốn vào các thị trường mới nổi, bao gồm Việt Nam, lại chịu áp lực giảm khi dòng tiền chảy ngược về Mỹ.

Để làm rõ hơn về tác động của kết quả cuộc bầu cử Mỹ với việc ông Donald Trump tái đắc cử Tổng thống, đặc biệt là những kỳ vọng chính sách kinh tế từ chính quyền mới đang định hình lại tâm lý thị trường và xu hướng đầu tư toàn cầu, chúng tôi đã có cuộc phỏng vấn với ông Nguyễn Đức Khang – Trưởng phòng Phân tích tại Công ty Cổ phần Chứng khoán Pinetree, một chuyên gia với nhiều năm kinh nghiệm trong lĩnh vực tài chính và đầu tư.

PV: Trong nhiệm kỳ trước, cựu Tổng thống Donald Trump đã triển khai nhiều chính sách kinh tế đáng chú ý như giảm thuế doanh nghiệp, cắt giảm các quy định ràng buộc và khuyến khích đầu tư nội địa. Những chính sách này được xem là động lực quan trọng giúp thị trường chứng khoán Mỹ đạt được mức tăng trưởng mạnh mẽ. Ông có thể phân tích chi tiết cách các chính sách này tác động trực tiếp đến thị trường Mỹ và lý giải tại sao chúng lại đạt được hiệu quả trong giai đoạn đó?

Ông Nguyễn Đức Khang: Một trong những định hướng cốt lõi trong nhiệm kỳ của ông Donald Trump là khẩu hiệu "Làm nước Mỹ vĩ đại trở lại" (Make America Great Again). Để thực hiện mục tiêu này, ông Trump đã triển khai nhiều chính sách kinh tế trọng điểm, trong đó có việc khuyến khích các doanh nghiệp đầu tư vào nội địa, đưa việc làm quay trở lại nước Mỹ và thu hút một lượng vốn lớn từ các nguồn lực trong và ngoài nước. Trong số đó, chính sách giảm thuế thu nhập doanh nghiệp liên bang từ mức 35% xuống còn 21% là điểm nhấn nổi bật nhất.

Không chỉ dừng lại ở mức danh nghĩa, trong giai đoạn nhiệm kỳ đầu tiên của ông Trump (2017-2020), mức thuế thực tế mà các doanh nghiệp phải đóng thậm chí còn thấp hơn rất nhiều. Theo số liệu thống kê từ 342 doanh nghiệp lớn nhất nước Mỹ, mức thuế trung bình thực tế mà các doanh nghiệp này đóng trong suốt 4 năm đó chỉ là 14,1%. Việc giảm đáng kể gánh nặng thuế đã tạo điều kiện cho các doanh nghiệp tăng lợi nhuận, từ đó tạo ra một làn sóng hưng phấn trên thị trường chứng khoán. Nhà đầu tư nhìn thấy tiềm năng sinh lời cao hơn, dẫn đến các chỉ số thị trường tăng mạnh.

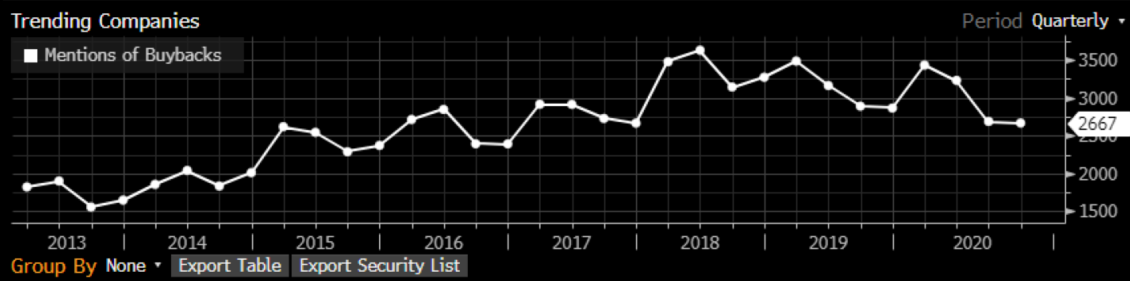

Ngoài ra, nhờ lãi suất duy trì ổn định trong giai đoạn này, các doanh nghiệp đã tận dụng nguồn vốn tiết kiệm được từ việc giảm thuế để thực hiện các chương trình mua lại cổ phiếu. Đây chính là một trong những động lực lớn thúc đẩy giá cổ phiếu tăng cao. Thống kê cho thấy, số lượng cổ phiếu được các doanh nghiệp mua lại trong giai đoạn 2017-2020 vượt xa mức trung bình của giai đoạn 2013-2016 dưới thời Tổng thống Barack Obama. Những yếu tố này đã góp phần tạo nên sự tăng trưởng ấn tượng của thị trường chứng khoán Mỹ trong nhiệm kỳ của ông Trump.

PV: Trong chiến dịch tranh cử lần này, ông Donald Trump đã cam kết đẩy mạnh hỗ trợ thị trường tiền điện tử, bao gồm việc thành lập quỹ dự trữ quốc gia cho Bitcoin và ngăn cản Chính phủ bán ra các tài sản số này. Ông đánh giá những cam kết này sẽ tác động ra sao đến sự phát triển của thị trường tiền số toàn cầu? Liệu chúng có thể tăng cường niềm tin của nhà đầu tư và thúc đẩy sự công nhận tiền điện tử ở cấp quốc gia hay không?

Ông Nguyễn Đức Khang: Thị trường tiền số toàn cầu đã phản ứng tích cực trước thông tin về khả năng tái đắc cử của ông Donald Trump, đặc biệt khi ông đưa ra những cam kết rõ ràng về việc hỗ trợ Bitcoin và các tài sản số. Tuy nhiên, nếu phân tích kỹ hơn, chúng ta thấy rằng tác động trực tiếp từ việc thành lập quỹ dự trữ Bitcoin của Chính phủ Mỹ hoặc từ việc các nước khác bán ra tài sản số có thể không quá lớn so với quy mô hiện tại của thị trường tiền điện tử.

Điều mà thị trường thực sự kỳ vọng chính là sự công nhận tiền số như một loại tài sản chính thống, đứng ngang hàng với các loại tài sản truyền thống như cổ phiếu, trái phiếu hay vàng. Hiện tại, vốn hóa của Bitcoin – đồng tiền số lớn nhất – được ước tính khoảng 1.800 tỷ USD, chỉ chiếm khoảng 10% vốn hóa của vàng. Nếu Bitcoin được chính thức công nhận như một loại tài sản, chỉ cần 10% dòng vốn từ các nhà đầu tư tổ chức chuyển dịch từ vàng sang Bitcoin, vốn hóa của đồng tiền này có thể tăng gấp đôi.

Ngoài ra, trong nhiều bài phát biểu, ông Trump đã tuyên bố sẽ thay đổi lãnh đạo Ủy ban Chứng khoán và Giao dịch Mỹ (SEC). Động thái này, nếu diễn ra, có thể dẫn đến việc giảm bớt các quy định kiểm soát chặt chẽ đối với tiền điện tử, từ đó mở đường cho sự phát triển mạnh mẽ hơn của thị trường. Chính sự kỳ vọng này đã giúp thị trường tiền số hưởng lợi đáng kể từ những thông điệp mà ông Trump đưa ra trong chiến dịch của mình.

PV: Cựu Tổng thống Donald Trump tái đắc cử được cho là sẽ kích hoạt tâm lý "risk-on" của nhà đầu tư, thúc đẩy dòng tiền chảy vào các tài sản rủi ro như cổ phiếu và Bitcoin, đồng thời làm giảm sức hấp dẫn của vàng. Ông có thể phân tích rõ hơn về cơ chế tác động của tâm lý "risk-on" này? Những yếu tố từ chính sách của ông Trump nào có thể thúc đẩy sự dịch chuyển dòng tiền như vậy?

Ông Nguyễn Đức Khang: Tâm lý "risk-on" của nhà đầu tư thường xuất hiện khi môi trường kinh tế hoặc chính trị tạo cảm giác lạc quan, khiến họ sẵn sàng đầu tư vào các tài sản rủi ro cao hơn để tìm kiếm lợi nhuận vượt trội. Việc ông Donald Trump tái đắc cử mang lại kỳ vọng tích cực nhờ các chính sách hỗ trợ doanh nghiệp Mỹ và thái độ cởi mở hơn đối với tiền điện tử. Đây là lý do cổ phiếu Mỹ và Bitcoin – hai loại tài sản có rủi ro cao – được kỳ vọng sẽ ghi nhận đà tăng trưởng mạnh nếu ông Trump quay trở lại Nhà Trắng.

Về mặt cơ chế, các chính sách của ông Trump như giảm thuế doanh nghiệp, kích thích đầu tư nội địa và sự hỗ trợ rõ ràng đối với tiền số không chỉ cải thiện niềm tin của nhà đầu tư mà còn trực tiếp thúc đẩy tăng trưởng lợi nhuận cho các doanh nghiệp. Đồng thời, động thái này cũng kích thích dòng vốn từ các quỹ đầu tư tổ chức chảy mạnh vào cổ phiếu và Bitcoin, hai lớp tài sản mang tính sinh lời cao trong thời kỳ lãi suất ổn định hoặc tăng nhẹ.

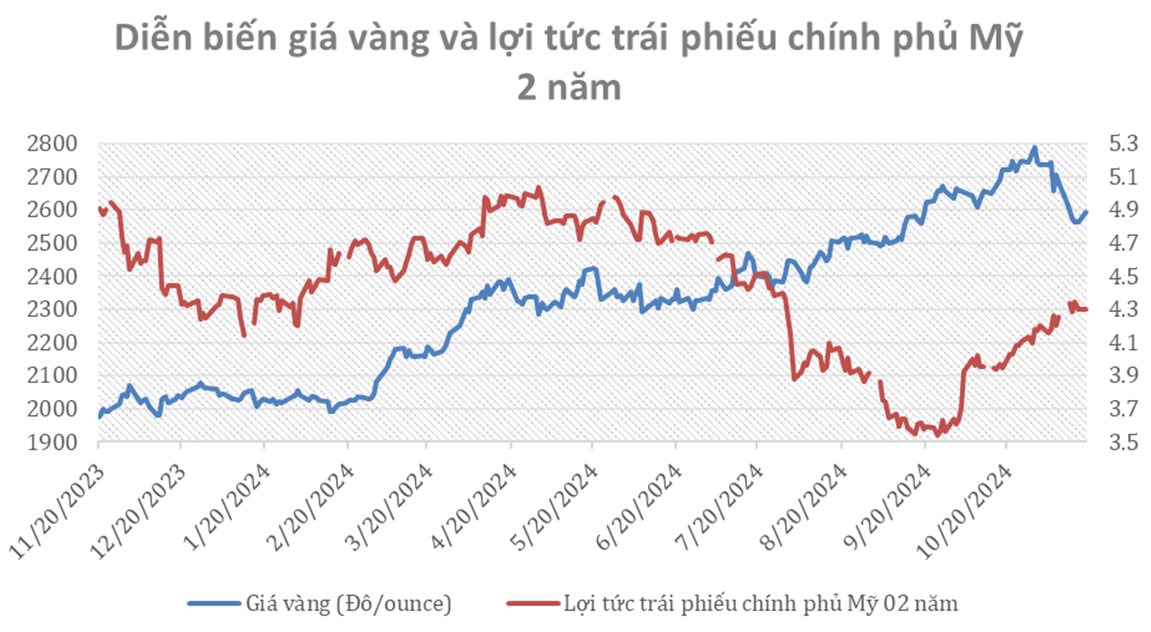

Ngược lại, các tài sản an toàn như vàng, trái phiếu Mỹ hoặc chứng khoán tại các thị trường mới nổi có thể chịu áp lực điều chỉnh giảm. Đối với vàng, sự suy giảm chủ yếu đến từ kỳ vọng đồng đô la Mỹ tăng giá và lợi suất trái phiếu Chính phủ Mỹ cao hơn – hai yếu tố này làm tăng chi phí cơ hội của việc nắm giữ vàng, vốn là một tài sản không tạo ra dòng tiền. Trong lịch sử, giá vàng và lợi suất trái phiếu Mỹ thường diễn biến trái chiều nhau. Khi lợi suất tăng, nhu cầu nắm giữ vàng sẽ giảm, dẫn đến áp lực giảm giá trên thị trường vàng.

PV: Chính sách giảm thuế của ông Donald Trump trong nhiệm kỳ đầu đã làm gia tăng thâm hụt ngân sách, kéo theo sự gia tăng lãi suất trái phiếu Chính phủ Mỹ và sức mạnh của đồng đô la. Nếu những chính sách này được tiếp tục trong nhiệm kỳ tới, ông dự báo tác động của chúng đến thị trường tài chính toàn cầu sẽ ra sao? Và đối với thị trường chứng khoán Việt Nam, những cơ hội và rủi ro nào có thể xuất hiện?

Ông Nguyễn Đức Khang: Về cơ bản, Việt Nam, giống như nhiều quốc gia đang phát triển khác, không được hưởng lợi khi đồng đô la Mỹ mạnh lên. Lịch sử đã chứng minh, các thị trường chứng khoán tại những quốc gia mới nổi và đang phát triển thường chịu áp lực điều chỉnh giảm đáng kể mỗi khi đồng đô la tăng giá mạnh, và nếu ông Trump tái đắc cử, xu hướng này có khả năng sẽ lặp lại.

Khi đồng đô la tăng giá và lãi suất trái phiếu Chính phủ Mỹ đi lên, dòng vốn đầu tư toàn cầu sẽ có xu hướng chảy vào trái phiếu Mỹ và đồng đô la nhờ mức sinh lời hấp dẫn hơn. Hệ quả là, tỷ giá giữa đồng nội tệ của các quốc gia đang phát triển, bao gồm Việt Nam, với đồng đô la sẽ chịu áp lực lớn hơn. Điều này đặt ra bài toán không dễ dàng cho các ngân hàng trung ương của những quốc gia này: hoặc phải tăng lãi suất để hỗ trợ tỷ giá, hoặc chấp nhận sự mất giá của đồng nội tệ.

Tuy nhiên, cần lưu ý rằng, việc tăng lãi suất thường không phải là tín hiệu tích cực đối với thị trường chứng khoán và nền kinh tế trong nước. Một số quan điểm cho rằng tỷ giá tăng có thể hỗ trợ xuất khẩu, nhưng điều này không hoàn toàn đúng trong trường hợp của Việt Nam. Mặc dù Việt Nam là một quốc gia xuất siêu, nhưng phần lớn giá trị xuất siêu đến từ các doanh nghiệp có vốn đầu tư trực tiếp nước ngoài (FDI). Ngược lại, các doanh nghiệp nội địa vẫn phụ thuộc nhiều vào nhập khẩu, dẫn đến tình trạng nhập siêu. Ngoài ra, dòng vốn FDI cuối cùng vẫn sẽ chuyển lợi nhuận về công ty mẹ ở nước ngoài.

Thêm vào đó, áp lực từ các khoản nợ vay nước ngoài bằng đồng đô la càng làm tăng thêm rủi ro cho nền kinh tế. Khi đồng đô la mạnh hơn, chi phí trả nợ ngoại tệ sẽ tăng, gây ra gánh nặng tài chính đáng kể cho doanh nghiệp trong nước. Tổng hòa các yếu tố này cho thấy việc đồng đô la mạnh lên sẽ mang lại nhiều rủi ro hơn là cơ hội đối với Việt Nam trong bối cảnh hiện tại.

PV: Với việc ông Donald Trump tái đắc cử, thị trường chứng khoán Mỹ có thể tiếp tục hưởng lợi từ các chính sách kích thích kinh tế trong nhiệm kỳ thứ hai của ông. Tuy nhiên, dưới góc nhìn của ông, các chính sách thương mại và xu hướng dịch chuyển dòng vốn toàn cầu sẽ tác động như thế nào đến thị trường chứng khoán Việt Nam trong bối cảnh nền kinh tế thế giới đang trải qua nhiều biến động?

Ông Nguyễn Đức Khang: Khi ông Donald Trump tái đắc cử, một kịch bản được kỳ vọng là đồng đô la Mỹ sẽ tiếp tục mạnh lên, trong khi tiến trình giảm lãi suất của Cục Dự trữ Liên bang Mỹ (Fed) có thể chậm lại, đặc biệt trong giai đoạn 2025-2026. Bên cạnh đó, các kế hoạch áp dụng hàng rào thuế quan lên hàng hóa nhập khẩu – với mức thuế lên tới 60% đối với Trung Quốc và 20% với các quốc gia khác – có thể khiến giá cả hàng hóa nhập khẩu vào Mỹ tăng, kéo theo nguy cơ lạm phát quay trở lại.

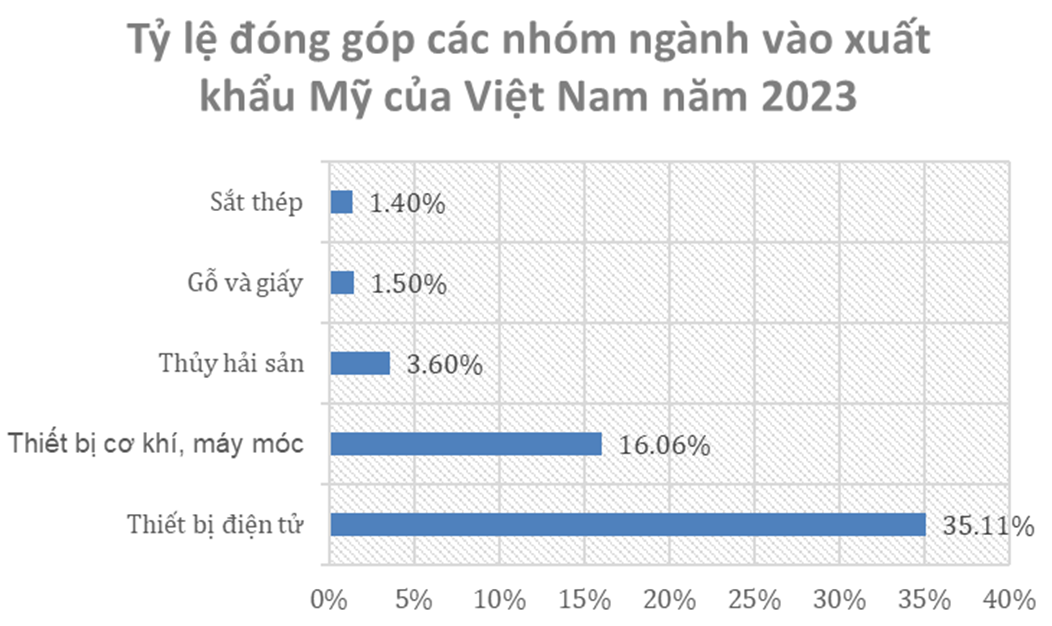

Với Việt Nam, Mỹ hiện là thị trường xuất khẩu lớn nhất của chúng ta, trong khi Việt Nam cũng là quốc gia có tỷ trọng xuất khẩu lớn thứ ba vào Mỹ, chỉ sau Trung Quốc và Mexico. Chính vì vậy, không loại trừ khả năng một số ngành xuất khẩu chủ lực của Việt Nam sẽ bị ảnh hưởng bởi các chính sách thương mại bảo hộ. Tuy nhiên, cũng cần lưu ý rằng việc dựng hàng rào thuế quan nhằm đưa việc làm trở lại Mỹ phần lớn vẫn mang tính khẩu hiệu dân túy. Thực tế, rất khó để nền kinh tế Mỹ có thể sản xuất mọi thứ một cách hiệu quả trong bối cảnh chi phí nhân công tại Mỹ cao hơn đáng kể so với các nước đang phát triển. Để kiềm chế lạm phát, Mỹ vẫn cần một quốc gia thứ ba – bên cạnh Trung Quốc – đảm nhận vai trò sản xuất các mặt hàng thiết yếu và thâm dụng lao động.

Đối với thị trường chứng khoán Việt Nam, một số ngành xuất khẩu có khả năng chịu ít tác động, chẳng hạn như dệt may, thủy sản và thép. Đặc biệt, nhóm ngành thép, dệt may và giày dép hiện đã chịu mức thuế nhập khẩu tương đối cao từ Mỹ, nên việc áp thêm thuế không tạo ra quá nhiều thay đổi đáng kể. Ví dụ, thép nhập khẩu từ Việt Nam chỉ chiếm dưới 2% tổng lượng thép nhập khẩu vào Mỹ. Tuy nhiên, một số ngành khác, như thiết bị điện tử, gỗ và giấy, hay thiết bị máy móc, có thể đối mặt với áp lực lớn hơn từ các chính sách mới.

Ngoài ra, một vấn đề đáng chú ý là nguy cơ hàng hóa Trung Quốc "đội lốt" hàng Việt Nam để xuất khẩu sang Mỹ nhằm tránh hàng rào thuế quan. Nếu hiện tượng này gia tăng, không chỉ hàng hóa của Trung Quốc mà cả hàng xuất khẩu từ Việt Nam cũng có thể bị đưa vào danh sách kiểm soát thuế nghiêm ngặt hơn, gây bất lợi cho nền kinh tế chúng ta.

Xin chân thành cảm ơn ông Nguyễn Đức Khang đã chia sẻ những phân tích sắc bén và sâu sắc, giúp độc giả có cái nhìn rõ nét hơn về bối cảnh thị trường tài chính hhiện tại và các xu hướng sắp tới!