Cổ phiếu Vincom Retail (VRE) chiết khấu về định giá hấp dẫn, CTCK dự báo tiềm năng tăng giá lên tới 52%

BSC Research đánh giá nền tảng cơ bản của Vincom Retail (VRE) sẽ duy trì tích cực khi triển vọng tăng trưởng trong giai đoạn 2025-2026 rõ ràng và cổ phiếu đã chiết khấu nhiều về vùng định giá hấp dẫn.

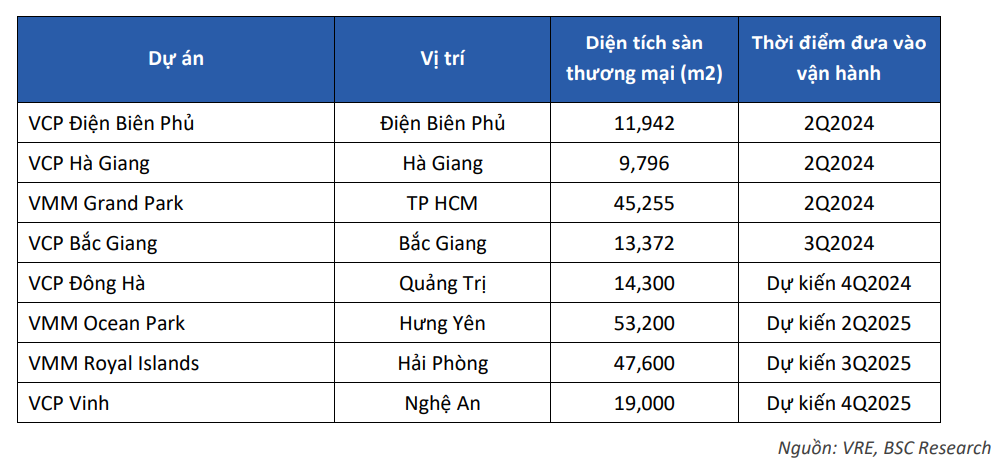

Trong năm 2024-2025, Vincom Retail (HoSE: VRE) đặt kế hoạch đưa vào vận hành thêm 5 Vincom Plaza (VCP) và 3 Vincom Mega Mall (VMM) với tổng diện tích sàn thương mại 214.000m² (+12,3% so với cuối năm 2023).

|

| Định hướng phát triển trong dài hạn sau 2025 của Vincom Retail |

Sau 4 năm từ 2020 đến 2023 bị ảnh hưởng bởi COVID-19 và các yếu tố kinh tế vĩ mô không thuận lợi, VRE chỉ mở mới thêm được 3 trung tâm thương mại (VMM Smart City, VCP Mỹ Tho, VCP Bạc Liêu) vào năm 2022 với tổng diện tích sàn thương mại 93.000m². Đầu tư mở mới 5 VCP, 3 VMM sẽ tiếp tục củng cố vị trí dẫn đầu của VRE trên thị trường bất động sản bán lẻ tại Việt Nam và tạo ra dòng tiền ổn định, giúp doanh nghiệp tái đầu tư cho các dự án mới trong tương lai.

Theo định hướng phát triển trong dài hạn sau năm 2025, VRE sẽ không đầu tư mở mới Vincom Plaza và chỉ tập trung phát triển các trung tâm thương mại (TTTM) theo mô hình VMM nhằm tận dụng lợi thế về lưu lượng khách hàng ổn định tại các khu đại đô thị do Vinhomes/Vingroup triển khai và tệp khách thuê sẵn có.

Mảng kinh doanh shophouse được kỳ vọng sẽ ghi nhận doanh số mở bán mới phục hồi vào năm 2025 và là động lực tăng trưởng lợi nhuận quan trọng trong giai đoạn 2026-2027.

|

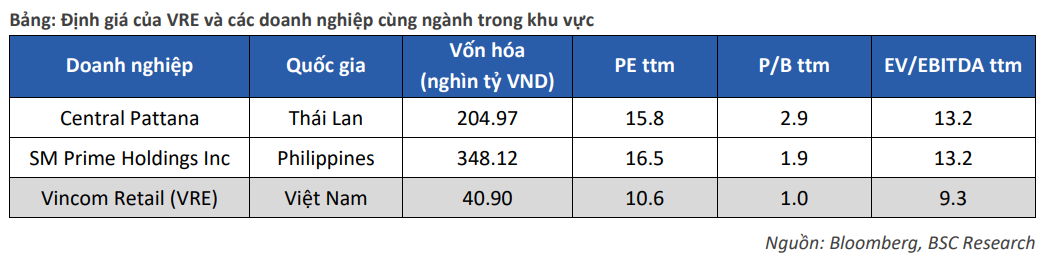

| Định giá của VRE đang hấp dẫn so với các doanh nghiệp cùng ngành trong khu vực |

Doanh nghiệp đang trong quá trình đàm phán và mua lại cấu phần thương mại nhằm triển khai các sản phẩm shophouse tại Vinhomes Royal Island – Hải Phòng (diện tích sàn kinh doanh (NSA) khoảng 85.600m²) và Vinhomes Golden Avenue – Quảng Ninh (diện tích NSA khoảng 24.200m²) với tổng chi phí dự kiến khoảng 6.100 tỷ đồng (đã đặt cọc khoảng 3.040 tỷ đồng).

Theo đó, Chứng khoán BIDV (BSC) cho rằng Vincom Retail sẽ duy trì được mức nền lợi nhuận như hiện tại trong giai đoạn 2024-2026, cao hơn 77% so với giai đoạn trước đại dịch 2017-2019 dù đóng góp của mảng chuyển nhượng shophouse còn hạn chế.

Mặc dù vậy, trong vòng 7 tháng qua, cổ phiếu VRE của Vincom Retail chứng kiến hiệu suất đầu tư giảm -28,6% so với mức -1,9% của VN-Index, đưa giá cổ phiếu về vùng thấp nhất kể từ khi niêm yết.

|

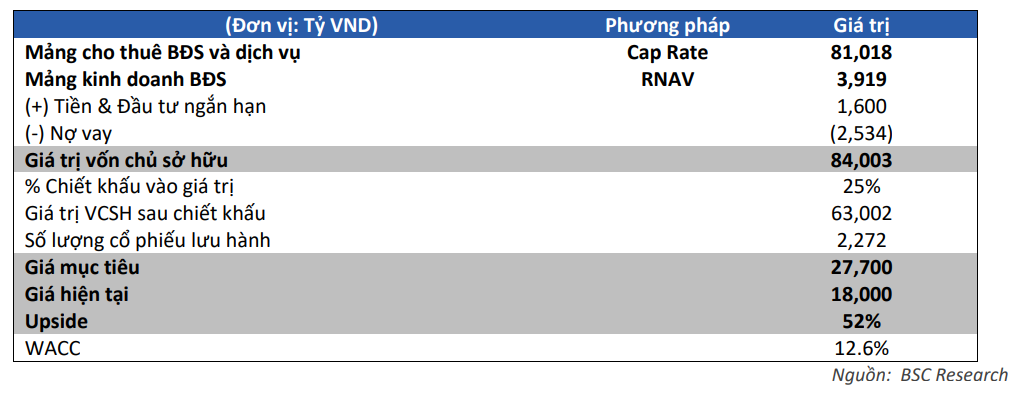

| BSC sử dụng phương pháp Cap Rate và RNAV để dự phóng giá cổ phiếu VRE |

Công ty chứng khoán đánh giá nền tảng cơ bản của VRE duy trì tích cực khi triển vọng tăng trưởng trong giai đoạn 2025-2026 rõ ràng và cổ phiếu đã chiết khấu nhiều về vùng định giá hấp dẫn. Theo đó, BSC kỳ vọng cổ phiếu VRE tiềm năng tăng giá sẽ đạt 52% (27.700 đồng/cp - so với giá cổ phiếu ngày 22/11/2024 là 18.200 đồng/cp).

>> Vingroup thoái vốn, Vincom Retail trở thành công ty lớn thứ 4 ngành bất động sản