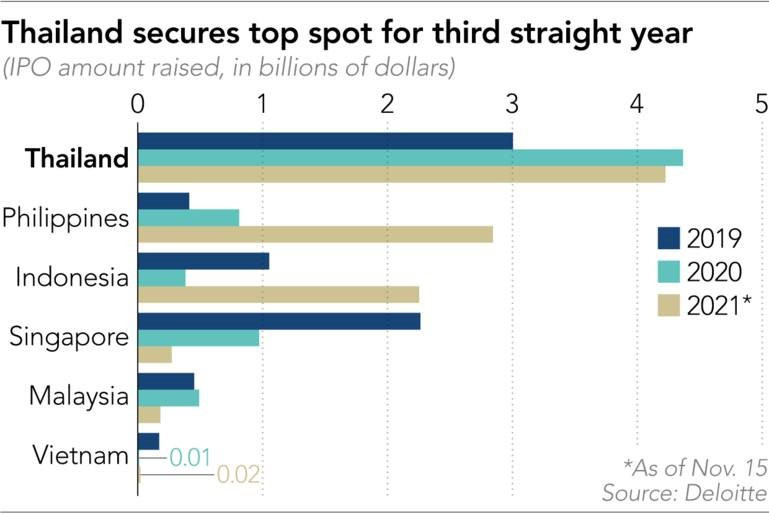

Tính từ đầu năm 2021, thị trường chứng khoán Việt chỉ huy động được 20 triệu USD thông qua IPO - kém rất xa những gì Thái Lan có được.

"Sóng" IPO ở Đông Nam Á lan rộng

Theo dữ liệu do hãng kế toán Deloitte tổng hợp, tính đến ngày 15/11 vừa qua, Thái Lan tiếp tục dẫn đầu khu vực với thành tích lớn: 35 công ty và quỹ tín thác bất động sản (REIT) huy động được 4,2 tỷ USD. Trong khi đó, Philippines và Indonesia đã vượt qua Singapore để chiếm vị trí thứ hai và thứ ba. Số tiền huy động được thông qua các đợt IPO ở thị trường Philippines tăng hơn gấp ba lần trong khi ở Indonesia, con số này lại tăng gần sáu lần.

Dịch COVID-19 đã thúc đẩy các doanh nghiệp gọi vốn để đầu tư đa dạng hóa các nguồn thu và điều chỉnh để thúc đẩy nhanh quá trình chuyển đổi số. Tay Hwee Ling, nhà tư vấn các sự kiện đột phá tại Deloitte Đông Nam Á và Singapore cho biết: “Mọi con mắt đang đổ dồn vào khu vực hiện nay, với tính thanh khoản dồi dào thể hiện rõ qua nhiều vụ niêm yết bom tấn trên thị trường Đông Nam Á”.

Kỷ lục IPO mạnh mẽ của Philippines được hỗ trợ bởi các quỹ tín thác đầu tư bất động sản (REIT). Sở giao dịch chứng khoán Philippines (PSE) đón mừng vụ niêm yết đầu tiên của REIT năm 2020. Năm nay, bốn REIT lớn đã huy động được tổng cộng 1,8 tỷ USD.

Ngoài ra, đợt IPO trị giá 1 tỷ USD của gã khổng lồ thực phẩm và đồ uống Monde Nissin đã giúp thị trường bơm thêm nguồn vốn trong năm 2021 nhiều hơn so với tổng vốn trong bốn năm qua.

Trong khi đó, có tới 43 công ty đã ra mắt thị trường trên Sở giao dịch chứng khoán Indonesia (IDX) cho đến nay, thu về tổng cộng 51.160 tỷ Rupiah (3,57 tỷ USD) – đợt huy động vốn IPO hàng năm lớn nhất trong lịch sử của thị trường chứng khoán IDX trong đó bao gồm vụ IPO kỷ lục của kỳ lân thương mại điện tử Bukalapak với số vốn thu được 21.900 tỷ Rupiah, khoảng 2 tỷ USD vào tháng 8 rồi.

Imelda Orbito, cố vấn các sự kiện bất khả kháng tại Deloitte Indonesia, cho biết cổ phiếu công nghệ đặc biệt hấp dẫn đối với những người Indonesia thuộc thế hệ trẻ và thế hệ trẻ, những người chiếm khoảng 80% các nhà đầu tư bán lẻ trên sàn IDX.

Báo cáo của Deloitte thống kê các dữ liệu đến ngày 15/11, 121 công ty huy động được 9,77 tỷ USD trên các sàn Đông Nam Á. Daiwa House Logistics Trust bao gồm 14 kho hàng tại Nhật Bản đã huy động được 575,7 triệu đô la Singapore (422 triệu USD) qua vụ IPO trên thị trường Singapore.

Công ty cơ sở hạ tầng viễn thông Dayamitra Telekomunikasi của Indonesia, hay Mitratel, đã lên sàn cuối tháng 11 với thương vụ IPO thu về 18.340 tỷ Rupiah. Bốn công ty bao gồm tập đoàn Widodo Makmur Perkasa điều hành các trang trại gia súc, gia cầm và cơ sở chế biến thịt và nhà sản xuất sữa Cisarua Mountain Dairy dự kiến sẽ “ra mắt” công chúng Indonesia trong tuần này với mục tiêu gọi vốn lần lượt là 707 tỷ Rupiah và 3.660 tỷ Rupiah.

Ế ẩm thị trường IPO nội địa

Tại Việt Nam, tính từ đầu năm 2021, thị trường chứng khoán Việt chỉ huy động được 20 triệu USD thông qua IPO; các thương vụ IPO doanh nghiệp Nhà nước quy mô lớn từng được thị trường chờ đợi như Ngân hàng Nông nghiệp và Phát triển nông thôn (Agribank), Công ty mẹ Tập đoàn VNPT, MobiFone,… đã không xảy ra.

Trong khi đó, các thương vụ niêm yết mới cũng không nhiều và chủ yếu diễn ra trong giai đoạn nửa đầu năm như Ngân hàng Thương mại Cổ phần Đông Nam Á (SSB) vào tháng 3/2021, CTCP Bệnh viện Quốc tế Thái Nguyên (TNH) vào tháng 1/2021, CTCP Dịch vụ Bất động sản Đất Xanh (DXS) và CTCP Bất động sản Khải Hoàn Land (KHG) vào tháng 7/2021…

Hiện tại, trong danh sách đăng ký niêm yết mới trên sàn HOSE, chỉ có Tổng CTCP Phát điện 3 (PGV) nhưng thực chất đây không phải là nguồn hàng mới vì đang giao dịch trên thị trường UpCOM.

Xét về quy mô doanh nghiệp niêm yết mới, năm nay, không có những thương vụ “bom tấn” như Vincom Retail (VRE), Vinhomes (VHM) hay PV Oil (OIL) của giai đoạn trước.

Thông thường, những giai đoạn thị trường chứng khoán thăng hoa, hoạt động IPO và niêm yết mới diễn ra rất sôi động. Tuy vậy, cùng với ảnh hưởng của dịch bệnh và các biện pháp giãn cách kéo dài, hoạt động IPO doanh nghiệp Nhà nước, thoái vốn đang gặp nhiều vướng mắc.

Việc rà soát phương án sắp xếp, xử lý nhà đất, phê duyệt phương án sử dụng đất của doanh nghiệp thực hiện cổ phần hoá gặp nhiều khó khăn. Nhiều quy trình, thủ tục, thời gian kéo dài do pháp lý đất đai phức tạp. Một số nội dung chưa cụ thể, còn có cách hiểu khác nhau dẫn đến lúng túng, không thống nhất khi thực hiện, chậm được sửa đổi, bổ sung.

Ngoài ra, Nghị định 32/2018/NĐ-CP liên quan tới xác định giá khởi điểm khi thoái vốn có quy định xác định giá trị quyền sử dụng đất đối với đất thuê trả tiền hàng năm, định giá thương hiệu, quyền sở hữu trí tuệ,… nhưng chưa có nội dung cụ thể, cách hiểu còn khác biệt, dẫn đến lúng túng, không thống nhất khi thực hiện. Vì vậy, nhiều doanh nghiệp nhà nước khó xác định giá khởi điểm do lo ngại trách nhiệm sau này.

Việc thiếu vắng nguồn hàng mới khiến nhà đầu tư loanh quanh với các cổ phiếu cũ trên sàn. Dòng tiền mới dồi dào không có thêm lựa chọn đầu tư đẩy nhiều cổ phiếu chạy xa giá trị thực, ảnh hưởng đến tính bền vững của thị trường. Thực tế này cũng ảnh hưởng lớn đến việc thu hút dòng vốn ngoại vào thị trường.

Tốc độ tăng trưởng của quy mô vốn hóa thị trường cũng thấp hơn so với các thị trường chứng khoán trong khu vực khi các thị trường này liên tục chào đón những doanh nghiệp có quy mô lớn lên niêm yết. Trong khi đó, đối với các quỹ đầu tư lớn, để xem xét thị trường đầu tư thường xem vốn hoá thị trường có đủ lớn để hấp thụ dòng vốn, sự đa dạng ngành nghề tại các doanh nghiệp quy mô lớn niêm yết để giúp các quỹ đầu tư đa dạng hoá danh mục đầu tư và giảm rủi ro.

Nhìn sang thị trường lân cận, mới đây, Sở Giao dịch Chứng khoán Singapore (SGX) đã giới thiệu một khuôn khổ quy định mới cho phép các công ty mua lại có mục đích đặc biệt (SPAC) có thể niêm yết trên SGX.

Việc niêm yết SPAC đã giúp thị trường chứng khoán Mỹ có số lượng IPO bùng nổ trong 2 năm trở lại đây. Thị trường chứng khoán Singapore đặt mục tiêu sao chép thành công đó của Mỹ vào năm 2022.

Sở Giao dịch Chứng khoán Thái Lan (SET) vào đầu năm nay đã sửa đổi các yêu cầu niêm yết để tạo điều kiện thuận lợi hơn cho các công ty trong các ngành công nghiệp trọng điểm sớm niêm yết. Chẳng hạn như xe hơi thế hệ mới, robot, hàng không và hậu cần, du lịch y tế và chăm sóc sức khỏe, công nghệ sinh học và công nghệ nano.

Nếu Việt Nam không sớm đưa ra các chính sách thu hút các doanh nghiệp tư nhân IPO và niêm yết cổ phiếu, cũng như khơi thông các vướng mắc trong cổ phần hóa doanh nghiệp nhà nước, thị trường chứng khoán Việt Nam sẽ kém cạnh tranh so với các thị trường khu vực trong thu hút dòng vốn đầu tư nước ngoài.