Cổ phiếu Mỹ có hiệu suất vượt trội kể từ cuộc khủng hoảng tài chính năm 2008 song xu hướng này bắt đầu đảo ngược từ năm ngoái.

Theo FT.com, cuộc khủng hoảng ngân hàng do Mỹ dẫn đầu đang đẩy tiền vào thị trường châu Á. Các nhà đầu tư đặt cược rằng Trung Quốc và các nền kinh tế mới nổi của khu vực đang ở vị trí tốt hơn để vượt qua khủng hoảng.

Thị trường cổ phiếu Mỹ có hiệu suất vượt trội so với hầu hết thị trường phát triển và mới nổi khác kể từ cuộc khủng hoảng tài chính năm 2008 song xu hướng này bắt đầu đảo ngược từ năm ngoái.

Chỉ số Stoxx 600 của châu Âu có mức lợi nhuận cao hơn S&P 500 trong 4 quý liên tiếp, ghi nhận thành tích dài nhất kể từ năm 2008. Cổ phiếu châu Âu giảm vào giữa năm ngoái nhưng vẫn giảm ít hơn ở Mỹ. Vì vậy, các nhà quản lý tài sản từng đặt cược vào xu hướng tăng trưởng của Mỹ bắt đầu nhận ra nhu cầu đa dạng hóa danh mục.

Rob Sharps, Giám đốc điều hành của T Rowe Price, quỹ trị giá 1,300 tỷ USD cho biết: “Nếu nhìn vào sự phân bổ quản lý tài sản của chúng tôi, chúng tôi đang tập trung lớn vào các quỹ cổ phiếu Mỹ chủ động song thị trường đang mất dần sức hấp dẫn”.

Ông Sharps cho biết T Rowe đang cố gắng tăng cường phân bổ vốn vào các tài sản có thu nhập cố định và cổ phiếu quốc tế. Ông nói thêm: “Mặc dù chúng tôi thực sự nổi tiếng về khả năng đầu tư vào cổ phiếu Mỹ theo hướng chủ động nhưng tôi rất muốn nắm bắt cơ hội tăng trưởng với các loại tài sản kia”.

Viện đầu tư BlackRock cho biết, họ dự kiến cổ phiếu Mỹ sẽ hoạt động kém hơn cổ phiếu ở các thị trường mới nổi, châu Âu và Trung Quốc trong những thập kỷ tới trong đó Trung Quốc có rất nhiều tiềm năng.

Trong định hướng chiến lược mới nhất, PineBridge Investments, công ty quản lý tổng tài sản trị giá 143 tỷ USD cho biết, họ áp dụng lập trường thận trọng hơn đối với cổ phiếu Mỹ nói chung, đặc biệt là khi định giá đang quá cao, các ngân hàng thắt chặt tín dụng và lo ngại rủi ro sắp tới khi Cục dự trữ Liên bang (Fed) rút hỗ trợ thị trường trái phiếu.

PineBridge có quan điểm tích cực hơn đối với các thị trường mới nổi, bao gồm Trung Quốc và Ấn Độ.

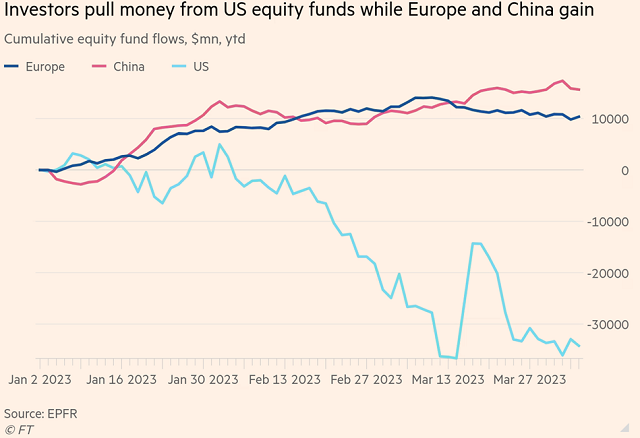

Theo nhà cung cấp dữ liệu EPFR, các nhà đầu tư đã rút 34 tỷ USD từ các quỹ đầu cổ phiếu của Mỹ trong năm nay. Ngược lại, cổ phiếu châu Âu đón nhận 10 tỷ USD chảy vào.

Mỹ vẫn là thị trường cổ phiếu lớn nhất thế giới. Vốn hóa thị trường của S&P 500 ở mức 34,000 tỷ USD so với mức chưa tới 10,000 tỷ EUR của Euro Stoxx 600. Tuy nhiên, sự kết hợp của các yếu tố kinh tế vĩ mô và sự khác biệt trong cấu trúc thị trường đang kích thích sự thay đổi. Sự thống trị của Mỹ trong thập kỷ qua được hỗ trợ bởi lợi nhuận vượt trội của các công ty công nghệ lớn song họ này đã bị ảnh hưởng nặng nề do lãi suất tăng.

Ngược lại, các chỉ số của châu Âu tập trung nhiều hơn vào các ngành như dịch vụ tài chính và hàng hóa, những ngành ít bị ảnh hưởng nặng nề bởi lãi suất cao. Đồng thời, mùa đông ấm áp vừa qua cũng giúp kinh tế châu Âu tăng trưởng tốt hơn dự đoán của hầu hết chuyên gia kinh tế.

Trong khi đó, ở châu Á, gần 16 tỷ USD đã chảy vào các quỹ đầu tư cổ phiếu của Trung Quốc khi Bắc Kinh mở cửa trở lại sau nhiều năm áp dụng quy định nghiêm ngặt để kiểm soát dịch COVID-19. Quyết định mở cửa trở lại này cũng giúp ích cho châu Âu trong vấn đề xuất khẩu.

Theo EPFR, Trung Quốc chiếm gần một nửa trong tổng số 34 tỷ USD vốn chảy vào các thị trường mới nổi. Frank Brochin, nhà quản lý danh mục đầu tư cấp cao tại The Colony Group, cho biết: “Ở một mức độ nào đó, các nhà đầu tư đang nhận ra rằng Trung Quốc là thị trường có thể đầu tư trở lại”.

Frank Brochin, nhà quản lý danh mục đầu tư cấp cao tại The Colony Group cho biết: "Các nhà đầu tư ngày càng trưởng thành như các quỹ từ thiện, quỹ quyên góp và các tổ chức tài chính gia đình cũng nên cung cấp một động lực lâu dài cho đầu tư nước ngoài của Mỹ nhưng xu hướng này có thể mang lại nhiều lợi ích hơn cho các công ty địa phương so với các nhà quản lý Mỹ".