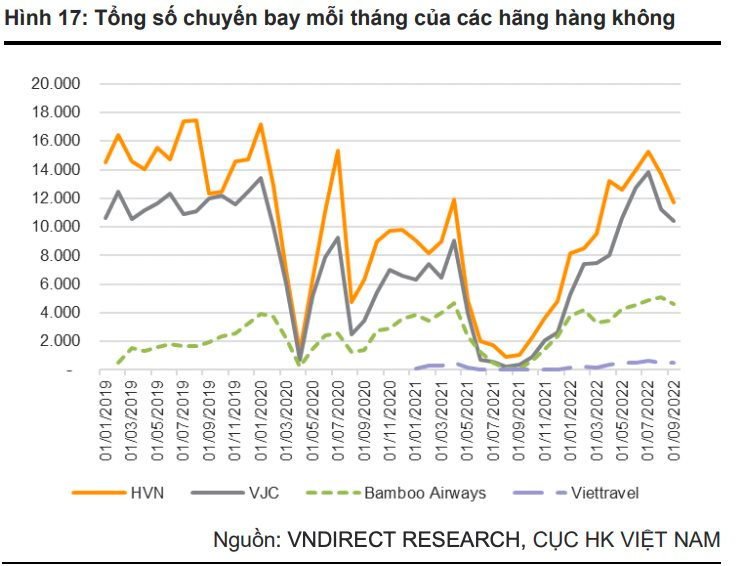

Vietnam Airlines (HVN) chứng kiến thị phần giảm dần qua từng năm, trong khi Vietjet (VJC) và Bamboo Airways đang dần thay thế.

Kết quả kinh doanh quý 3/2022 của "ông lớn" hàng không

Tính đến thời điểm hiện tại (ngày 1/11/2022), ba doanh nghiệp hàng không chủ lực của Việt Nam đã cập nhật kết quả kinh doanh quý 3/2022 và lũy kế 9 tháng đầu năm.

Theo VNDirect, thị phần của các hãng hàng không đã thay đổi rất nhiều từ năm 2017. Tổng Công ty Hàng không Việt Nam (HVN) chứng kiến thị phần giảm dần qua từng năm, từ 54,1% năm 2017 xuống còn 45,3% trong 9T22, trong khi CTCP Hàng không Vietjet (VJC) và Bamboo Airways đang dần chiếm lĩnh thị phần.

Trong số các hãng hàng không, VJC có sự phục hồi mạnh mẽ nhất về số lượng chuyến bay với mức tăng trưởng 9T22 là 147,8% svck, tiếp theo là HVN (119,3% svck) và Bamboo Airways (87,6% svck).

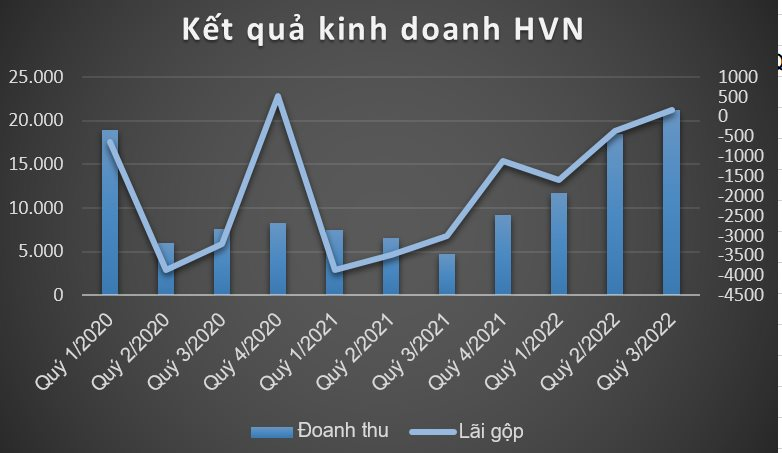

Vietnam Airlines (HVN) doanh thu tăng gấp 4,5 lần, có lãi gộp trở lại trong quý 3/2022

Tổng CTCP Hàng không Việt Nam – Vietnam Airlines (HOSE: HVN) đã công bố báo cáo tài chính quý 3/2022 với kết quả kinh doanh khởi sắc. ba hãng hàng không của Vietnam Airlines đã thực hiện 40.077 chuyến bay, cao gấp gần 11 lần con số của quý 3/2021.

Cụ thể, HVN ghi nhận doanh thu thuần đạt 21.156 tỷ đồng, gấp gần 4,5 lần so với cùng kỳ năm trước và gần lấy lại mốc trước đại dịch Covid 19. Theo đó, lãi gộp đạt mức 165 tỷ đồng, đáng chú ý đây là quý đầu tiên dương kể từ năm 2021 HVN ghi nhận con số lợi nhuận gộp dương.

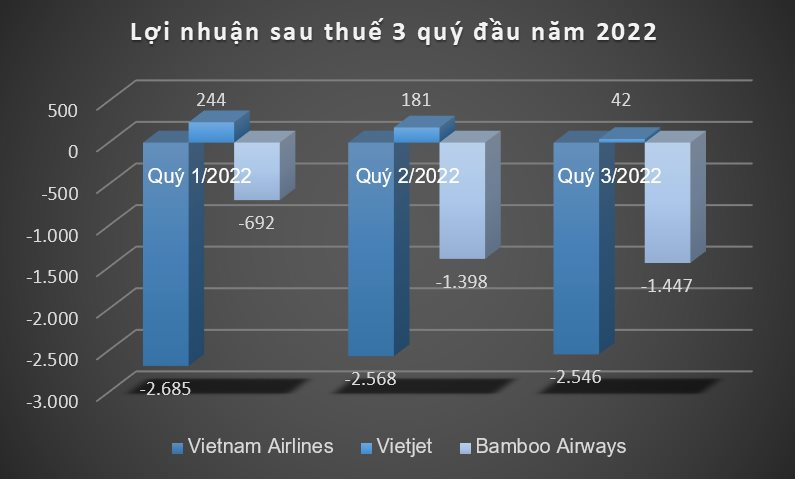

Tuy nhiên, các loại chi phí cũng tăng vọt, đặc biệt, chi phí tài chính tăng đột biến lên 1.464 tỷ đồng, gấp 3 lần cùng kỳ chủ yếu do lỗ chênh lệch tỷ giá gần 1.100 tỷ đã nhấn chìm toàn bộ lợi nhuận quý 3/2022 của HVN. Kết quả, Công ty báo lỗ sau thuế 2.546 tỷ đồng. Dù vậy đây là một kết quả tích cực so với con số 2.932 tỷ đồng của cùng kỳ.

Lũy kế 9 tháng đầu năm 2022, HVN mang về hơn 51.107 tỷ đồng doanh thu, tăng 173% so với cùng kỳ và lỗ sau thuế 7.784 tỷ đồng, giảm lỗ 4.370 tỷ đồng so với 9T/2021. Thoo đó, tổng mức lỗ lũy kế tại ngày 30/9/2022 được nâng lên mức 31.547 tỷ đồng.

Vietjet (VJC) tiếp tục "vượt mặt" HVN dù lãi quý 3/2022 đi lùi

CTCP Hàng không Vietjet (HOSE: VJC) công bố báo cáo tài chính quý 3/2022 với doanh thu thuần tăng mạnh gấp 4,5 lần cùng kỳ lên 11.600 tỷ đồng, tuy nhiên giá vốn cũng tăng vọt từ 2.094 tỷ lên 11.236 tỷ.

Kết quả, lợi nhuận gộp quý 3/2022 giảm 36% so với cùng kỳ, theo đó, lợi nhuận sau thuế cũng "đi lùi" 40% so với quý 3/2021 về còn 42,5 tỷ đồng, tương ứng chỉ bằng 17% lãi quý 1/2022 và giảm 77% so với lãi quý 2/2022.

Lũy kế 9 tháng, VJC mang về 27.535 tỷ đồng doanh thu, tăng 169% so với cùng kỳ tuy nhiên, lãi sau thuế giảm nhẹ 4% còn 187 tỷ đồng.

Bamboo Airways lỗ 3.537 tỷ đồng trong 9 tháng đầu năm

Theo báo cáo tài chính quý 3/2022, CTCP Tập đoàn FLC, tại thời điểm 30/9, khoản đầu tư vào Công ty Cổ phần Hàng không Tre Việt - Bamboo Airways với giá gốc 4.015 tỷ đồng đang bị lỗ 1.269 tỷ đồng. FLC đang nắm giữ 21,7% vốn cổ phần của Bamboo Airways. Như vậy, hãng hàng không này đã lỗ 1.447 tỷ đồng trong quý 3

Trước đó, báo cáo tài chính quý 1 và quý 2 năm 2022, FLC cho biết lỗ lũy kế của FLC do khoản đầu tư vào Bamboo Airways tính đến các thời điểm cuối kỳ lần lượt là 651 tỷ đồng và 955 tỷ đồng.Như vậy, các khoản lỗ mà từ Bamboo Airways mà FLC đang phải chịu trong quý 1, 2 lần lượt là 150 tỷ đồng, 303 tỷ đồng. Ước tính theo giá trị cổ phần mà FLC đang nắm giữ, Bamboo Airways lỗ lần lượt 692 tỷ đồng, 1.398 tỷ đồng trong 2 quý đầu năm.

Theo đó, luỹ kế 9 tháng đầu năm 2022, hãng này ước lỗ 3.537 tỷ đồng. Mức lỗ này lớn hơn nhiều so với khoản lỗ gần 2.300 tỷ đồng của cả năm 2021.

Chuyên gia đánh giá triển vọng tương lai của ngành hàng không

Áp lực giá nhiên liệu tăng cao

Theo báo cáo triển vọng ngành tại VNDirect, giá nhiên liệu tăng gây nhiều khó khăn cho các hãng hàng không tuy nhiên hãng hàng không giá rẻ (LCC) ít bị ảnh hưởng hơn hàng không truyền thống (FSC).

Do căng thẳng giữa Nga và Ukraine, các chuyên gia tại VNDirect kỳ vọng giá nhiên liệu Jet A1 toàn cầu sẽ tăng 79,2% svck vào năm 2022 trước khi hạ nhiệt 13,0% svck vào năm 2023. Giá xăng máy bay năm 2022-2023 duy trì ở mức cao nhất kể từ năm 2015, gây nhiều khó khăn cho các hãng hàng không.

Trong khi đó, máy bay của VJC đều là máy bay thân hẹp, đường ngắn nên mức tiêu thụ nhiên liệu trung bình/ASK thấp hơn so với HVN- khoảng 30% số máy bay của HVN là máy bay đường dài thân rộng. Biên lợi nhuận gộp của VJC sẽ khả quan trong năm 2022 - 2023 khoảng 0,4%/2,0%, trong khi đó biên lợi nhuận gộp của HVN có thể chỉ đạt -3,5%/1,4%.

Áp lực tỷ giá USD/VND

Đồng USD mạnh lên gây áp lực lên tỷ giá USD/VND, khiến tỷ giá USD/VND trong liên ngân hàng chạm mức cao nhất trong lịch sử.

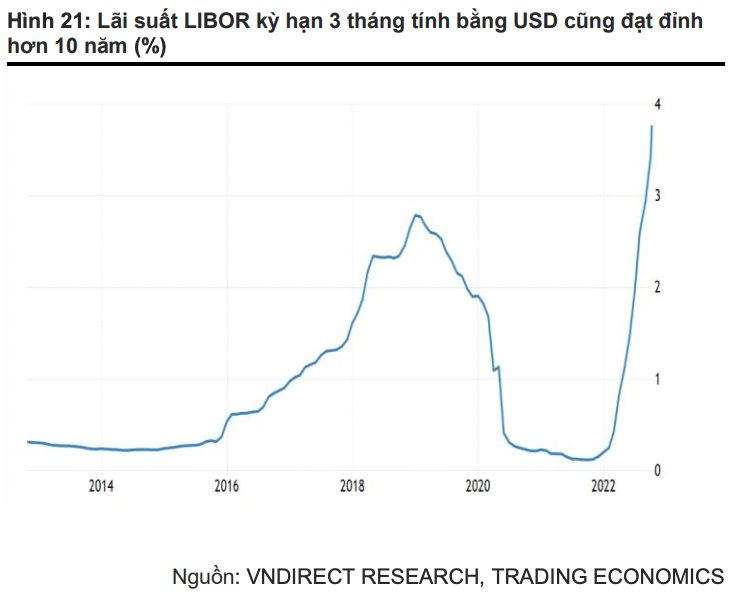

Lãi suất LIBOR 3 tháng tính bằng USD cũng đạt mức cao nhất trong hơn 10 năm sau khi FED tăng lãi suất gần đây. Đồng USD tăng giá và lãi suất USD tăng mạnh có tác động tiêu cực đến các doanh nghiệp thâm dụng vốn như các hãng hàng không, khi hầu hết các hãng hàng không tài trợ cho đội bay của họ bằng USD.

Theo quan điểm của các chuyên gia tại VNDirect, trong điều kiện tỷ giá biến động và lãi suất USD tăng cao, những khó khăn mà các hãng hàng không phải đối mặt bao gồm: Đồng USD mạnh hơn khiến các hãng hàng không bị lỗ tỷ giá khi đánh giá lại các khoản nợ bằng USD.

Ngoài ra, chi phí đầu tư máy bay (bán bằng USD) cũng trở nên đắt đỏ hơn khiến việc mở rộng đội bay của các hãng hàng không khó khăn hơn.

Tuy nhiên, những khó khăn này phần nào được giảm bớt khi các hãng hàng không có nguồn thu từ USD khi bán vé quốc tế.

Bên cạnh dó, lãi suất tăng trong khi lãi suất tài trợ cho đội bay hiện tại thường cố định nên chi phí lãi vay không bị ảnh hưởng nhiều. Tuy nhiên khi tài trợ cho đội bay mới trong giai đoạn này, các hãng hàng không phải vay với lãi suất cao hơn và có thể ảnh hưởng đến kết quả kinh doanh trong tương lai.

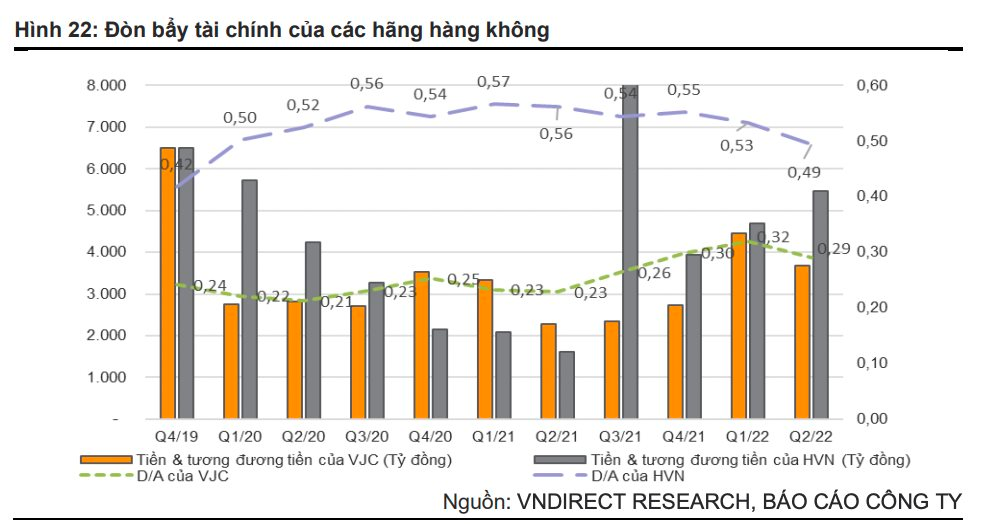

Đối với các hãng hàng không trong nước, HVN có tỷ trọng cho vay bằng USD trên tổng dư nợ lớn nhất (66,3%) với số dư vay USD là 21.815 tỷ đồng đến ngày 30/06/2022; trong khi tỷ trọng của VJC chỉ là 17,2% với số dư 3.227 tỷ đồng, do đó VJC ít phải chịu rủi ro hơn liên quan đến đồng USD mạnh lên và lãi suất USD tăng.

Hơn nữa, tỷ lệ đòn bẩy của VJC an toàn hơn HVN, cho phép VJC có khả năng tài trợ cho việc mở rộng đội bay nhằm phục hồi hoạt động vận tải hàng không quốc tế trong giai đoạn tới.

Ngược lại, quy mô đội bay của HVN giảm sẽ làm giảm tiềm năng phục hồi của HVN trong khi,Bamboo Airways gặp phải các vấn đề trong giai đoạn tái cơ cấu.

Đầu tháng 10 vừa qua Bamboo Airways vừa chuyển văn phòng chi nhánh TP.HCM về tòa nhà của Novaland. Việc thay đổi địa điểm làm việc của Bamboo Airways diễn ra trong bối cảnh hãng bay này đang tái cơ cấu và kiện toàn bộ máy lãnh đạo sau khi một loạt nhân sự cấp cao là lãnh đạo tại Tập đoàn FLC vướng vòng lao lý. Cùng với đó, hàng loạt nhân sự chủ chốt tại hãng hàng không này cũng đã xin từ nhiệm.

Tín hiệu tích cực

Quý 4/2022, Vietjet Air dự báo sẽ đạt doanh thu và hiệu quả tích cực hơn nhờ vào lượng khách tăng trưởng mạnh mẽ, nhất là các thị trường quốc tế.

Về phía, Vietnam Airlines, thị trường quốc tế được dự báo sẽ từng bước phục hồi, hoạt động sản xuất kinh doanh của tổng công ty cũng được kỳ vọng sẽ có kết quả tích cực hơn vào năm 2023.

Dự báo về tình hình hàng không năm 2023, VNDirect nhận định, kết quả kinh doanh của các doanh nghiệp này sẽ có sự tăng trưởng vượt bậc kể từ năm 2023, nhờ sự phục hồi mạnh mẽ của thị trường quốc tế.

“Do kết quả kinh doanh của các doanh nghiệp hàng không Việt Nam có độ phụ thuộc lớn với hàng không quốc tế, nên chúng tôi tin rằng kết quả kinh doanh của các doanh nghiệp này sẽ có sự tăng trưởng vượt bậc kể từ năm 2023, nhờ sự phục hồi mạnh mẽ của thị trường quốc tế”, VNDirect nêu quan điểm.

Trong kịch bản cơ sở, VNDirect kỳ vọng, Trung Quốc sẽ dần gỡ bỏ hạn chế du lịch kể từ quý 2/2023. Sản lượng khách quốc tế có thể phục hồi về mức 84% trong quý 2/2023 và 100% trong quý 4/2023 giúp tổng sản lượng khách quốc tế tăng 195% so với cùng kỳ trong năm 2023. Ngoài ra, sản lượng khách nội địa dự báo tăng 231% so với cùng kỳ trong năm 2022 (tăng 30,9% so với mức 2019) và tăng trưởng kép 8,9% giai đoạn 2023-2025.

Tiềm năng cổ phiếu hàng không, thời điểm tích lũy?

Việc hàng không trong nước đạt được những con số tăng trưởng ấn tượng về số lượng chuyến bay và doanh thu cùng với tiềm năng hồi phục và phát triển trong thời gian tới cho thấy tín hiệu phát sáng của nhóm này.

Vì vậy, áp lực nhiên liệu và tỷ giá vẫn đè nặng, nhóm chuyên gia VNDirect vẫn cho rằng đây là thời điểm để tích lũy cổ phiếu ngành hàng không với mức giá hấp dẫn và tăng trưởng lợi nhuận vững chắc. Trong đó, VJC sẽ là hãng bay ít phải chịu rủi ro hơn liên quan đến đồng USD mạnh lên và lãi suất USD tăng.

Ngoài các hãng bay, nhóm bán lẻ hàng không có độ tương quan cao với hàng không quốc tế - sẽ là ngành hưởng lợi nhất khi sản lượng khách quốc tế phục hồi. VNDirect ưa thích mô hình bán lẻ hàng không nhờ rào cản gia nhập ngành cao cùng biên lợi nhuận vượt trội.

Ngoài ra, VNDirect cũng lựa chọn ra những đại diện tốt nhất của từng phân khúc trong ngành hàng không có tốc độ tăng trưởng và yếu tố hỗ trợ mạnh mẽ trong giai đoạn 2023 - 2024, bao gồm ACV và AST.

VN-Index tái lập mốc 1.500 điểm sau hơn 3 năm, một cổ phiếu VN30 bất ngờ bị xả 2.000 tỷ

Vietjet (VJC) trúng gói thầu nghìn tỷ tại sân bay Long Thành