Ông nắm giữ 2 kỷ lục thú vị :

Giao dịch cổ phiếu vào năm 2000 với thành tích biến khoản đầu tư 10.775 đô la thành 18 triệu đô la trong 18 tháng (tăng 167.000% trong một năm rưỡi)

Trong 23 tháng, khoản đầu tư của ông đã tăng lên mức đáng kinh ngạc 42 triệu đô la. Ông có biên lai nộp thuế để chứng minh.

Các bạn đang hình thành nguyên tắc giao dịch cho chính mình như thế nào, còn bỡ ngỡ thì có thể tham khảo 10 nguyên tắc vàng của Dan Zanger:

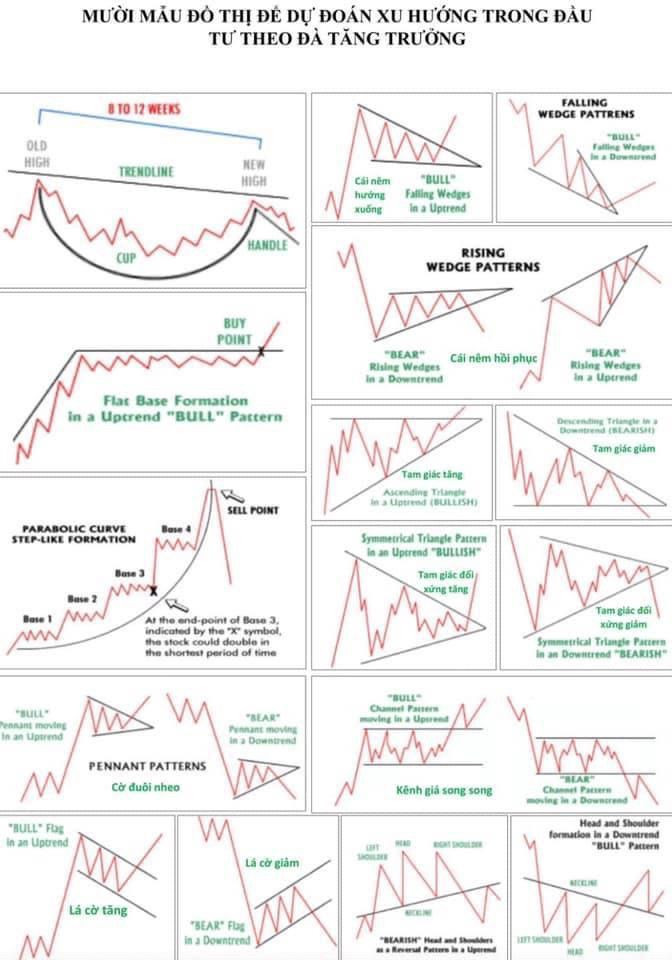

1. Chỉ mua khi cổ phiếu có một nền giá hoặc mẫu hình tốt. Bạn không cần biết quá nhiều mẫu hình mà chỉ cần thành thạo một số mẫu hình thường gặp nhất và luyện tập nhận diện các mẫu hình này cho thành thạo (tham khảo phần hình ảnh phía dưới).

2. Mua khi cổ phiếu break nền giá. Khối lượng tại điểm mua phải tăng trên 30-50% so với vol bình quân 50 ngày, ít nhất cũng phải cao hơn tất cả các phiên giảm giá trong 9-10 ngày gần đây. Không mua cao hơn 5% so với điểm phá vỡ đường xu hướng.

3. Bán dứt khoát nếu cổ phiếu đảo chiều quay trở lại phía dưới đường xu hướng hoặc phía dưới điểm phá vỡ. Cổ phiếu càng ở vùng cao càng không cho nó nhiều thời gian. Bán hết khi cổ phiếu giảm 5-8% từ điểm mua, không có ngoại lệ, không mua bình quân giá xuống.

4. Bán 20 đến 30% vị thế khi cổ phiếu tăng 15 đến 20% từ điềm phá vỡ.

5. Nắm giữ các cổ phiếu mạnh nhất lâu nhất. Bán các cổ phiếu vận động chậm chạp không có tiến triển như kỳ vọng.

6. Tập trung vào nhóm ngành đang có điều kiện kinh doanh thuận lợi, từ đó chọn cổ phiếu đầu ngành. Nên tập trung vào các cổ phiếu có mức lợi nhuận đột phá vượt lên trên mức bình quân 3-4 quý gần nhất từ 30% trở nên, càng cao càng tốt, hoặc có kỳ vọng lợi nhuận lớn làm xúc tác cho cổ phiếu tăng. (Bởi các tổ chức cũng làm vậy)

7. Sau khi giá tăng một mức đáng kể, thường là trên 20% cổ phiếu của bạn sẽ rất dễ bị bán tháo chốt lời, điều này có thể xảy ra quá nhanh và nặng nề đến mức bạn không tin nổi. Cần phải biết bán bớt để giữ lợi nhuận. Điểm thoát ra là khi cổ phiếu giảm xuyên thủng đường xu hướng tăng nối các đáy gần nhất, hoặc khi cổ phiếu hình thành các mô hình đảo chiều.

8. Hãy nhớ rằng cần có khối lượng để xác nhận hướng di chuyển cổ phiếu, vì vậy hãy bắt đầu tìm hiểu hành vi khối lượng của cổ phiếu.

9. Không nên mua quá 30% NAV cho mỗi vị thế để hạn chế rủi ro đồng thời tránh bị áp lực tâm lý do dự khó quyết khi cổ phiếu diễn biến không như ý. Nếu cổ phiếu có thanh khoản thấp thì chỉ nên vào lượng nhỏ phù hợp với thanh khoản để có thể nhanh chóng thoát ra khi cần.

10. Không sử dụng margin cho đến khi bạn đã tinh thông về thị trường, thành thạo về đọc biểu đồ và làm chủ được cảm xúc. Margin như con dao 2 lưỡi mà số đông ndt ảo giác mình cầm phần chuôi.

Với các nhà đầu tư mới việc sử dụng margin có thể khiến cho họ bị cóng, không thể hành động khi giá giảm đột ngột, do đó họ chỉ có thể trơ mắt ngồi nhìn tài khoản tụt giảm mạnh mỗi ngày và hy vọng phép màu xảy ra.

Nhiều bạn chỉ khoái “hãy cho tôi 1 mã cổ phiếu, điểm mua và điểm bán”. Đó chỉ là 1 con cá, ăn xong là hết, thoả mãn ngắn hạn. Bạn vẫn sẽ luôn bất an vì mất kiểm soát, lo cơm ăn từng bữa. Cái bạn cần là cần câu và cách câu để tồn tại lâu dài. Còn muốn giàu có thì bạn hãy trang bị tàu, thuyền và kiến thức về đại dương để ra khơi xa.

Nhà đầu cơ huyền thoại Tom Basso có tiết lộ:

"I think investment psychology is by far the more important element, followed by risk control, with the least important consideration being the question of where you buy and sell."

(Tôi nghĩ tâm lý đầu tư là yếu tố quan trọng hơn, tiếp theo là quản trị rủi ro, và điều ít quan trọng nhất là câu hỏi bạn mua và bán ở đâu)

10 yếu tố giúp nhận định thị trường đảo chiều của Dan Zanger

Nhận định thị trường đảo chiều luôn là điều mà mọi Trader đều muốn lĩnh hội, và chúng ta có hai cách để thực hiện điều này:

Hoặc là học từ những sai lầm đắt giá của bản thân qua những năm tháng giao dịch;

Hoặc là học từ những kinh nghiệm của người đi trước và tránh những sai lầm đắt giá của bản thân.

1. Ghi nhớ các mô hình giá đảo chiều chủ chốt

Dan Zanger từng phát biểu: “Mô hình vai đầu vai (Head & Shoulders) là một trong những mô hình giá mạnh mẽ nhất. Những mô hình đảo chiều khác như mô hình hai đỉnh/đáy hay ba đỉnh/đáy, rồi đến mô hình cái nêm, đường cong parabolic – tuy ít phổ biến nhưng nó cũng quan trọng không kém mô hình đầu tiên trong việc xác định vùng giá đảo chiều”.

Và đây là điều đầu tiên bạn cần làm: Hãy ghi nhớ những mô hình giá giúp xác định vùng đảo chiều.

2. Đừng phản ứng thái quá với tin tức

“Về cơ bản, giao dịch tin tức là điều không thể đối với những Trader nhỏ lẻ, vì những thông tin mà họ có được hầu hết đều là thông tin cũ” – Dan Zanger.

Tôi không bao giờ tin vào một câu chuyện “hấp dẫn” về một cổ phiếu, tin đồn hay tin tức được công bố như trước đây tôi vẫn tin. “Nếu một cổ phiếu làm tôi run tay dù chỉ một ngày, tôi sẽ không tin vào cổ phiếu đó nữa”. Tôi sẽ không mù quáng tin vào cổ phiếu đó dù ai có nói gì đi nữa. Tôi hiểu rằng, mọi thông tin đọc được trên thị trường đều đang cố gắng đánh lừa tôi.

Nhưng các bạn cũng cần chú ý, hạn chế sử dụng tin để giao dịch nhưng vẫn có thể sử dụng tin cho phân tích cơ bản, cần phải phân biệt rõ ràng.

Thị trường thường nhuộm sắc đỏ và tiến đến vùng đáy khi tin tức xấu, khi tin tốt mọi người đều hào hứng và đẩy giá lên đỉnh. Nhưng hãy dừng lại và suy nghĩ, nếu tất cả mọi người đều hào hứng mua vào, sau đó còn ai để tiếp tục mua? Và khi hết người mua, chỉ còn một hướng cho thị trường đó chính là đi xuống.

3. Hiểu sự khác biệt khi thị trường tăng và giảm

“Có một sự khác biệt to lớn giữa thị trường tăng và giảm. Mua vào tại vùng giá thị trường giảm sâu có thể giúp bạn có nhiều lợi nhuận khi thị trường đảo chiều, nhưng nếu nó tiếp tục giảm thì bạn không có gì ngoài sự thua lỗ” – Dan Zanger

4. Nhận diện những cổ phiếu dẫn dắt thị trường

Đây là một bí kíp không mấy liên quan đến thị trường ngoại hối nhưng nó lại rất quan trọng trong thị trường chứng khoán.

Vào năm 2008, sau khi tạo đáy cổ phiếu của Apple đã bắt đầu tăng trở lại và trở thành kẻ dẫn dắt thị trường, một số cổ phiếu khác như Baidu, Princeline cũng đóng vai trò tương tự như Apple. Những ai đầu tư đúng vào thời điểm đó đã kiếm được rất nhiều tiền. Vào giai đoạn trước đó 2004-2006 thì Google mới là kẻ dẫn dắt.

Bằng cách xác định những cổ phiếu mang lại lợi nhuận cao, bạn sẽ nhận ra được cái nào sẽ dẫn dắt thị trường. Và khi chúng không còn đóng vai trò ấy nữa thì là lúc bạn nên cân nhắc rằng đà tăng đang suy giảm.

5. Đừng bao giờ “quên” FED

Không ai có thể tranh cãi về lực tác động mà Fed có thể làm đối với thị trường tài chính toàn cầu, đặc biệt là ngoại hối. Cho dù bạn theo trường phái kỹ thuật hay cơ bản thì đều không nên bỏ qua những thông tin từ Fed. Cố gắng học cách kết hợp nó với phương pháp mà bạn đang giao dịch là điều cần làm để có một kết quả khả quan hơn.

May mắn là các cuộc họp của FED thường có lịch cố định vì thế bạn có thể theo dõi được. Bạn xem lịch tại: Công cụ Giám sát Lãi suất FED.

6. Thấy được đâu là lĩnh vực tiềm năng

Trong thị trường ngoại hối, tin tức được đánh giá là có ảnh hưởng mạnh nhất chính là lãi suất và những gói kích thích kinh tế. Chúng ta cân nhắc lựa chọn giao dịch những cặp tiền tệ chứ không phải những lĩnh vực kinh tế khác nhau. Thế nên đây cũng là một lưu ý nghiêng về việc đầu tư cổ phiếu.

Bạn phải thấy được bức tranh toàn cảnh để từ đó phán định được những lĩnh vực tiềm năng mà mình nên đầu tư vào. Ví dụ trong giai đoạn đầu phục hồi kinh tế năm 2002, giá cổ phiếu ngành xây dựng nhà ở và tiêu dùng tăng cao, sau đó là ngành tài chính tăng, rồi tiếp tục là những cổ phiếu ngành năng lượng và hàng hóa tăng theo.

Trong Forex, bạn cũng cần phải hiểu liên kết thị trường giữa các đồng tiền tệ. Khi đọc tin thấy điều kiện thị trường Risk On (Chấp nhận rủi ro)/Risk Off (Tránh né rủi ro):

7. Giữ sự chú ý của bạn vào volume

Khi thị trường tăng cao mà có sự sụt giảm về volume là lúc bạn nên thận trọng. Hoặc là khi giá giảm nhưng volume tiếp tục tăng thì đó cũng là một dấu hiệu cho thấy giá có khả năng tiếp tục giảm sâu, lực bán sẽ tiếp tục được thêm vào thị trường cho đến khi phe bán kiệt sức. Nói cách khác sự sụt giảm volume trong một thị trường giảm là dấu hiệu của một đợt đảo chiều tăng.

Bạn nên nhớ rằng công thức giao dịch của Dan Zanger là “Động lượng, giá và khối lượng” chứ không phải hoàn toàn dựa trên Canslim. Vì thế với Dan Zanger, Volume đặc biệt quan trọng.

Volume cũng giống như nguồn nhiên liệu của giá. Khi volume tăng cùng xu hướng nó báo hiệu trend có thể tiếp tục được kéo dài, và khi giá điều chỉnh, sự sụt giảm volume cũng thường là dấu hiệu giá trở lại xu hướng.

Cụ thể hơn là:

Breakout kèm gia tăng khối lượng => Tiếp diễn xu hướng.

Breakout kèm khối lượng giảm => Cẩn thận, có thể sắp tới đảo chiều.

Mối quan hệ giữa giá, khối lượng giao dịch và xu hướng:

Volume tăng, Giá tăng => Khuynh hướng tăng

Volume tăng, Giá giảm => Khuynh hướng giảm

Volume giảm, Giá tăng => Khuynh hướng giảm

Volume giảm, Giá giảm => Khuynh hướng tăng

8. Quan sát “bề rộng” của giá

“Tôi thường dùng một chỉ báo dao động đã được tùy biến, nó sử dụng dữ liệu là bề rộng tăng giảm của giá, điều này giúp tôi phán định được sức mạnh của xu hướng và những vùng đảo chiều tiềm năng. Khi chỉ báo dao động này chạm ngưỡng biên (trên hoặc dưới) thì đó là lúc bạn cần tập trung để nhận định xem liệu có thật sự có một cơ hội đảo chiều nào mà bạn có thể nhảy vào hay không” – Dan Zanger

Tuy nhiên, đừng nên sử dụng những oscillator một cách mù quáng, hãy nhớ nó chỉ hiệu quả khi bạn xác định được vùng range của thị trường.

9. Những mô hình giá quan trọng khác

Ngoài những mô hình giá được đề cập ở phần trên, Zanger cũng dùng một số mô hình giá khác mà ông cho rằng nó rất hiệu quả.

Đầu tiên là mô hình Key Reversal. Nếu giá xác lập một đỉnh cao mới với một mức volume tăng mạnh sau đó rơi trở lại mức thấp trong vòng 2-3 ngày, đó là dấu hiệu đảo chiều.

Thứ hai là mô hình Frozen Rope, nó xuất hiện khi giá di chuyển tăng theo một trật tự rõ ràng, theo 1 góc 45 độ. Vùng giá hẹp này cho thấy một sự sụt giảm dần về khối lượng giao dịch, và trong một xu hướng tăng, sụt giảm volume chính là dấu hiệu của đảo chiều.

10. Đừng bao giờ đặt cảm giác chủ quan hay niềm tin vào đường đi của giá

Trong thị trường điều gì cũng có thể xảy ra, bạn không bao giờ biết được đâu là đỉnh và đâu là đáy của thị trường. Thế nên chúng ta cần những qui tắc và làm theo chúng để tăng xác suất phán đoán lên.

Đừng bao giờ giao dịch với niềm tin rằng giá đã tăng quá cao và đây là lúc nó phải giảm hay giá đã giảm quá nhiều và đây là lúc nó phải tăng. Chính thị trường mới là kẻ quyết định mức giá nào là đắt, mức giá nào là rẻ, còn việc của bạn là làm theo những quy tắc đã định.