CTCP Phát triển Bất động sản Phát Đạt (mã chứng khoán PDR) công bố báo cáo tài chính hợp nhất quý 3/2022 với nhiều thông tin đáng chú ý.

Doanh thu thuần chỉ 11 tỷ đồng. Điểm chú ý nhất đối với báo cáo tài chính quý 3/2022 của Phát Đạt là doanh thu đạt hơn 11 tỷ đồng – trong khi cùng kỳ năm ngoái đạt 1.267 tỷ đồng. Doanh thu quý 3 năm ngoái của Phát Đạt phần lớn đến từ chuyển nhượng đất, đạt 1.266 tỷ đồng. Tuy vậy doanh thu mảng này năm nay chỉ đạt hơn 7,7 tỷ đồng, cộng hơn 3,3 tỷ đồng từ doanh thu cung cấp dịch vụ.

Vậy “soi” xem hàng tồn kho, các công trình xây dựng dở dang của Phát Đạt có gì mà gần như không phát sinh doanh thu trong quý 3? Báo cáo ghi nhận tổng giá trị hàng tồn kho đến 30/9/2022 là 13.377 tỷ đồng, tăng gần 1.200 tỷ đồng so với thời điểm đầu năm.

Trong các dự án này, the EverRich 3 ghi nhận số dư cuối kỳ gồm tiền bồi thường đất, tiền sử dụng đất đã nộp ngân sách, chi phí thiết kế, san lấp mặt bằng… Còn thực tế tháng 2/2019 công ty đã ký hợp đông chuyển nhượng 1 phần dự án bao gồm lô B1 và B4. Hiện công ty đang trong quá trình thực hiện các yêu cầu để đủ điều kiện chuyển nhượng phần còn lại của dự án cho đối tác đã ký.

Dự án The EverRich2 cũng như EverRich3, thông tin ghi nhận hiện tại Phát Đạt đang trong quá trình hoàn tất yêu cầu để chuyển nhượng cho đối tác đã ký.

Dự án Astral City (gần 1.400 tỷ đồng) liên quan đến việc chuyển nhượng cổ phần công ty con CTCP Địa ốc Sài Gòn KL nói đến sau.

Còn các dự án Khu du lịch Bến Thành Long Hải, Bình Dương Tower, dự án Phước Hải, dự án TTTM và căn hộ cao cấp Bình Dương (Astral City), Dự án đô thị Bắc Hà Thanh, Dự án Trần Phú Đà Nẵng, Dự án dố 1 Ngô Mây… phần lớn đang ở trạng thái tồn kho chi phí khảo sát, thiết kế tư vấn, chi phí bồi thường đất, tiền sử dụng đất…

Chi phí xây dựng dở dang hơn 1.000 tỷ đồng ghi nhận ở Dự án toà nhà văn phòng công ty (497 tỷ đồng), Dự án xây dựng hạ tầng kỹ thuật nội bộ khu Cổ đại tại quận 9 (415 tỷ đồng), Trung tâm thể dục thể thao Phan Đình Phùng (77 tỷ đồng)…

Doanh thu tài chính tăng đột biến. Doanh thu tài chính đạt 1.249 tỷ đồng – tăng đột biến so với con số chưa đến 1 tỷ đồng ghi nhận trong quý 3/2021. Phát Đạt cho biết khoản doanh thu tài chính này ghi nhận từ lãi chuyển nhượng cổ phần công ty con.

Khoản lãi lớn nghìn tỷ từ thanh lý công ty con là cứu cánh giúp Phát Đạt “gánh” các chi phí phát sinh trong kỳ, tạo nên số lãi 711 tỷ đồng trong quý 3, tăng 16,9% so với số lãi 608 tỷ đồng đạt được quý 3 năm ngoái.

Luỹ kế 9 tháng đầu năm 2022 doanh thu Phát Đạt đạt 1.490 tỷ đồng, giảm 37,7% so với cùng kỳ năm 2021. Lợi nhuận sau thuế đạt 1.399 tỷ đồng, tăng 26,1% so với số lãi 1.109 tỷ đồng đạt được 9 tháng đầu năm 2021 nhưng vẫn còn cách rất xa chỉ tiêu lợi nhuận.

Nói thêm về khoản doanh thu tài chính đột biến, số liệu cụ thể, vào ngày 18/10/2022 Phát Đạt đã chuyển nhượng tiếp 26% vốn chủ sở hữu trong CTCP Địa ốc Sài Gòn KL cho Công ty TNHH Bất động sản Gemini, nâng tổng lượng cổ phần đã chuyển nhượng tại Sài Gòn KL lên 72%, khiến Sài Gòn KL không còn ghi nhận kết quả kinh doanh hợp nhất với Phát Đạt.

Thông tin thêm ghi nhận, tháng 6/2022 sau khi nhận chuyển nhượng cổ phần Địa ốc Sài Gòn KL từ Phát Đạt, Gemini đã mang hơn 50 triệu cổ phần của Địa ốc Sài Gòn KL (tỷ lệ 26% vốn điều lệ của KL) đi thế chấp làm tài sản đảm bảo tại VPBank cho khoản vay của CTCP Đầu tư Danh Khôi Holdings.

Nói về Gemini, công ty này cũng rất non trẻ, tháng lập tháng 6/2022 ngay trước khi nhận chuyển nhượng cổ phần Địa ốc Sài Gòn KL.

CTCP Địa ốc Sài Gòn KL thành lập năm 2008. Tháng 10/2019 Phát Đạt thông qua chủ trương nhận chuyển nhượng 99% phần vốn góp của các cổ đông tại Địa ốc Sài Gòn KL để đưa công ty này trở thành công ty con của Phát Đạt. Cũng trong năm 2019 BCTC của Phát Đạt ghi nhận khoản phải trả ngắn hạn hơn 528 tỷ đồng từ nhận chuyển nhượng cổ phần của Sài Gòn KL và đã thanh toán cho các chủ sở hữu cá nhân nước ngoài vào tháng 1/2020.

Trước đó tháng 6/2022 Phát Đạt đã thông qua việc chuyển nhượng toàn bộ 192.332.000 cổ phần phổ thông tương ứng 99,86% vốn điều lệ của Địa ốc Sài Gòn KL. Mục đích chuyển nhượng ghi rõ giao cho Chủ tịch HĐQT công ty tìm kiếm đối tác, đàm phán và quyết định giá trị chuyển nhượng toàn bộ cổ phần sở hữu, để làm sao cho kế hoạch lợi nhuận trước thuế cả năm 2022 không thay đổi.

Trong khi đó cùng thời điểm cuối tháng 6/2022 bản thân Địa ốc Sài Gòn KL đã mang toàn bộ khoản phải thu, quyền thụ hưởng bảo hiểm, các khoản phí từ việc đầu tư Dự án Trung tâm Thương mại và căn hộ cao cấp Bình Dương 1&2 tại thửa đất số 1186-1187 tở bản đồ số 6-2 Khu phố Bình Đức, phường Bình Hoà, Thành phố Thuận An, Bình Dương; các công trình phụ trợ, toàn bộ máy móc thiết bị, toàn bộ các quyền tài sản (không bao gồm quyền sở hữu nhà ở và quyền sử dụng đất); lợi ích có được từ chuyển nhượng, cho thuê; quyền đòi nợ; quyền đầu tư, phát triển, kinh doanh dự án… thế chấp cho khoản vay tại chính VPBank.

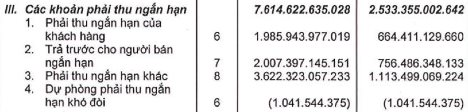

Các khoản phải thu của PDR ngắn hạn tăng đột biến từ hơn 2.500 tỷ đồng đầu năm lên hơn 7.600 tỷ đồng, tương ứng tăng gần 5.100 tỷ đồng.

Các khoản phải thu ngắn hạn của khách hàng tăng từ 664 tỷ đồng đầu năm lên 1.986 tỷ đồng, trong đó xuất hiện những cái tên như Bất động sản IDK, CDK, BDK, EDK, HDK, GDK, Lyra và Danh Khôi Holdings… trong đó phải thu đối với Danh Khôi Holdings giảm 370 tỷ đồng so với đầu kỳ về mức 125 tỷ đồng. Các khoản của IDK, NTR, CDK và HDK tồn tại từ trước đó, chuyển đổi trạng thái từ phải thu dài hạn sang phải thu ngắn hạn.

Tuy vậy xuất hiện những cái tên này, lại thấy bóng dáng của Danh Khôi Holdings hiện diện rõ nét hơn.

.png)

Câu chuyện bắt đầu từ trước đó, Báo cáo tài chính quý 2/2022 ghi nhận Phát Đạt có khoản "Người mua trả tiền trước" tổng hơn 2.200 tỷ đồng, tăng 500 tỷ đồng so với thời điểm đầu năm. Trong đó xuất hiện cả cái tên Gemini – đơn vị nhận mua Địa ốc Sài Gòn KL nói trên – với số tiền 42,1 tỷ đồng. Ngoài ra còn có những cái tên khác như bất động sản Orion (703,5 tỷ đồng), Bất động sản Vega (200 tỷ đồng), Bất động sản Lyra (837,5 tỷ đồng). Tổng 4 pháp nhân này trả trước hơn 1.781 tỷ đồng.

.png)

Gemini: Thông tin từ giao dịch đảm bảo cho thấy công ty này đã mang hơn 50 triệu cổ phần Địa ốc Sài Gòn KL (tỷ lệ 26%) thế chấp tại VPBank Bến Thành nhằm đảm bảo cho khoản vay của Danh Khôi Holdings vào tháng 6/2022. Gemini thành lập tháng 6/2022 do ông Doãn Việt Hoàng làm người đại diện.

Vega: Thông tin giao dịch đảm bảo ghi nhận Vega đã mang gần 53,93 triệu cổ phần Địa ốc Sài Gòn KL (tỷ lệ 28%) thế chấp tại VPBank Bến Thành để làm tài sản đảm bảo cho khoản vay của Danh Khôi Holdings vào tháng 6/2022. Vega thành lập tháng 5/2022 do ông Lê Công Luận làm người đại diện.

Orion: Thông tin giao dịch đảm bảo cũng lưu vết việc công ty này mang gần 40,45 triệu cổ phần Địa ốc Sài Gòn KL (tỷ lệ 21%) thế chấp tại VPBank Bến Thành làm tài sản đảm bảo cho khoản vay của danh Khôi Holdings vào tháng 6/2022. Orion thành lập tháng 5/2022 do bà Lê Hà Bảo Quyên làm người đại diện.

Lyra: Thông tin giao dịch đảm bảo ghi nhận Lyra đã mang 48,15 triệu cổ phần Địa ốc Sài Gòn KL thế chấp tại Vpbank nhằm đảm bảo cho khoản vay của Danh Khôi Holdings vào tháng 6/2022. Lyra thành lập tháng 5/2022 do ông Huỳnh Thanh Nam làm người đại diện.

Danh Khôi Holdings: Một thông tin thêm, đến tháng 7/2022 Danh Khôi Holdings đã mang toàn bộ giá trị phần vốn góp tại Lyra (850 tỷ đồng) tương ứng 100% vốn điều lệ của Lyra thế chấp tại VPBank Bến Thành.

Có thể tóm tắt: Có 4 pháp nhân non trẻ, thành lập ngay trong tháng 5, tháng 6/2022 và nắm giữ đủ 100% cổ phần của Địa ốc Sài Gòn KL. Và cả 4 pháp nhân này đưa đủ 100% phần vốn góp tại Sài Gòn KL thế chấp đảm bảo cho khoản vay của Danh Khôi Holdings tại ngân hàng. Địa ốc Sài Gòn KL là đơn vị xây dựng liên quan dự án Astral City Bình Dương. Trong khi đó cũng có lưu vết việc Danh Khôi Holdings mang toàn bộ 100% vốn cổ phần của một trong 4 pháp nhân trên (công ty Lyra) thế chấp tại ngân hàng.

Không chỉ ghi dấu ấn tại dự án Astral City Bình Dương, bóng dáng của Danh Khôi Holdings còn “ghi” lại trên dự án Khu du lịch sinh thái, Khu kinh tế Nhơn Hội tại Quy Nhơn của Phát Đạt.

Thông tin cụ thể liên quan đến những cái tên Bất động sản IDK, CDK, BDK, EDK, HDK, GDK xuất hiện ở phần phải thu ngắn hạn của khách hàng kể trên.

IDK: Dữ liệu cho thấy tháng 4/2021 Danh Khôi Holdings đã mang 18,75 triệu cổ phần Bất động sản IDK (tỷ lệ 3%) thế chấp tại VPBank chi nhánh Thành phố Hồ Chí Minh.

CDK: Danh Khôi Holdings cũng đã mang 1,5 triệu cổ phần CDK (tỷ lệ 3%) thế chấp tại VPBank chi nhánh Thành phố Hồ Chí Minh vào tháng 4/2021.

HDK: Tháng 4/2021 Danh Khôi Holdings mang 10,2 triệu cổ phần HDK (tỷ lệ 3%) thế chấp tại VPBank chi nhánh Thành phố Hồ Chí Minh.

GDK: Cùng tháng 4/2021 Danh Khôi mang 10,2 triệu cổ phần GDK (tỷ lệ 3%) thế chấp tại VPBank.

BDK: Tháng 4/2021 Danh Khôi Holdings mang 1,83 triệu cổ phần BDK (tỷ lệ 3%) thế chấp tại VPBank chi nhánh Thành phố Hồ Chí Minh.

ADK: Tháng 4/2021 Danh Khôi Holdings mang 1,59 triệu cổ phần ADK (tỷ lệ 3%) thế chấp tại VPBank chi nhánh Thành phố Hồ Chí Minh.

EDK: Tháng 4/2021 Danh Khôi Holdings mang 1,59 triệu cổ phần EDK (tỷ lệ 3%) thế chấp tại VPBank chi nhánh Thành phố Hồ Chí Minh.

Cùng thời điểm cả CDK, IDK, HDK, EDK, GDK, BDK, ADK, mang quyền tài sản của công ty tại “một Phần Dự án Đầu tư phát triển đô thị tại Phân khu số 4 thuộc Khu đô thị du lịch sinh thái Nhơn Hội, Khu kinh tế Nhơn Hội, thành phố Quy Nhơn thế chấp tại Ngân hàng TMCP Đại chúng Việt Nam (PVCombank).

Các hạng mục thế chấp khác nhau cho từng pháp nhân, bao gồm: Khu chung cư cao tầng (HH-4-1, HH-5-4); Khu chung cư cao tầng (HH-1-1, HH-1-2); Khu chung cư cao tầng (HH-5-2); Khu chung cư cao tầng (HH-3-3, HH-5-3); Khu chung cư cao tầng (HH-5-1); Khu chung cư cao tầng (HH-3-1, HH-3-2, HH-3-4); Khu chung cư cao tầng (HH-2-4, HH-2-5, HH-2-6).

Các khoản phải thu ngắn hạn khác hơn 3.600 tỷ đồng, thì ngoài Danh Khôi Holdings hơn 1.400 tỷ đồng, nhóm Lyra và Orion gần 800 tỷ đồng còn xuất hiện tên các cá nhân như ông Phạm Ngọc Dung (480 tỷ đồng), ông Nguyễn Huy Lê (480 tỷ đồng), bà Vũ Quỳnh Hoa (204 tỷ đồng)…

.png)

Tính đến 30/9/2022, nợ phải trả của Phát Đạt tăng 3.000 tỷ đồng so với đầu năm, lên mức 15.400 tỷ đồng, trong đó dư vay nợ thuê tài chính ngắn hạn 2.080 tỷ đồng (tăng 1.280 tỷ đồng so với đầu năm) và dư vay nợ thuê tài chính dài hạn 3.184 tỷ đồng (tăng 560 tỷ đồng so với đầu kỳ).

Trong số vay ngắn hạn, có 1.140 tỷ đồng vay trái phiếu, gần 400 tỷ đồng vay ngân hàng, còn lại vay các bên khác. Trong tổng số dư vay tài chính dài hạn có 1.700 tỷ đồng vay trái phiếu, 757 tỷ đồng vay ngân hàng và hơn 720 tỷ đồng vay các bên khác. Phần lớn các khoản vay của Phát Đạt đều được thế chấp bởi cổ phiếu PDR và các quyền sử dụng đất, tài sản gắn liền với đất.

Như vậy tính đến 30/9/2022 Phát Đạt còn vay trái phiếu hơn 2.800 tỷ đồng. Tất cả trong số này đều được đảm bảo bằng cổ phiếu PDR sở hữu bởi cổ đông.

.png)

Báo cáo ghi nhận thu nhập của các thành viên HĐQT và Ban Tổng giám đốc của Phát Đạt có sự chênh lệch khá lớn. Ông Nguyễn Văn Đạt, Chủ tịch HĐQT, thu nhập bình quân 3 tỷ đồng, tăng 60% so với quý 3 năm ngoái.

Trong khi đó thu nhập của Phó chủ tịch HĐQT công ty – bà Trần Thị Hường – bằng 1/3 ông Đạt với gần 1,06 tỷ đồng, tăng 6,3% so với cùng kỳ.

Thu nhập của CEO công ty, ông Bùi Quang Anh Vũ hơn 1,9 tỷ đồng, tăng 38% so với quý 3 năm ngoái.

Thu nhập của các Phó Tổng Giám đốc như ông Nguyễn Đình trí (812 triệu đồng), như ông Trương Ngọc Dũng (643 triệu đồng)…

Thu nhập của Chủ tịch HĐQT Phát Đạt (PDR) hơn 1 tỷ đồng mỗi tháng