Việc rút ròng mạnh diễn ra vào tuần gần cuối năm khi thanh khoản hệ thống cho thấy sự cải thiện và đặc biệt là lãi suất liên ngân hàng giảm sâu.

Tăng trưởng tín dụng cả năm 2022 ước đạt 14%

Theo thông tin từ Ngân hàng Nhà nước, tính đến ngày 21/12/2022, tín dụng toàn nền kinh tế đạt trên 11,78 triệu tỷ đồng, tăng 12,87% so với cuối năm 2021, tăng 13,96% so với cùng kỳ năm 2021.

Trong đó cơ cấu tín dụng tiếp tục tập trung vốn cho lĩnh vực sản xuất kinh doanh. Tín dụng với các lĩnh vực tiềm ẩn rủi ro được kiểm soát. Dư nợ tín dụng đối với 23 chương trình tín dụng chính sách của Ngân hàng Chính sách xã hội đến 30/11/2022 đạt khoảng 279.732 tỷ đồng, tăng 12,81% so với năm 2021 với hơn 6,4 triệu khách hàng còn dư nợ.

Trước đó, NHNN đã điều chỉnh chỉ tiêu tín dụng định hướng năm 2022 thêm khoảng 1,5 - 2% cho toàn hệ thống các tổ chức tín dụng (TCTD) từ 14% lên 15,5% - 16%.

Như vậy, trong 10 ngày cuối cùng của năm 2022, toàn hệ thống ngân hàng vẫn còn dư khoảng 2,63% - 3,13% room tín dụng.

NHNN cho biết trong năm hệ thống các TCTD đã tiếp tục triển khai một số giải pháp cấp bách tháo gỡ khó khăn, hỗ trợ cho khách hàng bị ảnh hưởng bởi dịch COVID-19.

Tính đến cuối tháng 6/2022 các TCTD đã cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ với giá trị luỹ kế hơn 722.000 tỷ đồng (gần 1,1 triệu khách hàng), miễn giảm lãi phí với giá trị nợ luỹ kế trên 92.000 tỷ đồng; tái cấp vốn cho NHCSXH cho người sử dụng lao động vay trả lương ngừng việc, trả lương phục hồi sản xuất,...

Thanh khoản hệ thống ngân hàng đang tốt hơn

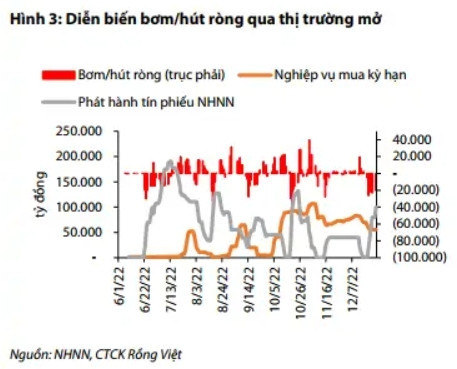

Theo báo cáo cập nhật mới nhất từ Chứng khoán Rồng Việt ( VDSC), từ đầu tháng 12 đến nay, NHNN đã chuyển sang hút ròng trên thị trường mở với quy mô khoảng 75.500 tỷ đồng, đảo ngược xu hướng bơm ròng gần 72.000 tỷ đồng trong tháng 10 và 11.

|

Việc rút ròng mạnh diễn ra vào tuần gần cuối năm khi thanh khoản hệ thống cho thấy sự cải thiện và đặc biệt là lãi suất liên ngân hàng giảm sâu. Nghiệp vụ phát hành tín phiếu NHNN được sử dụng với tần suất nhiều hơn từ 20/12 với quy mô hút ròng mỗi phiên là 20.000 tỷ đồng.

Tuy nhiên, ở chiều bơm tiền vẫn có tín hiệu đáng chú ý từ nhà điều hành, thể hiện qua việc NHNN hỗ trợ thanh khoản cho các bên có nhu cầu với kỳ hạn lên đến 91 ngày, là hiện tượng hiếm có từ trước đến nay.

Tính đến ngày 26/12, số dư nghiệp vụ mua kỳ hạn và tín phiếu lần lượt là 55.487 tỷ đồng và 100.000 tỷ đồng.

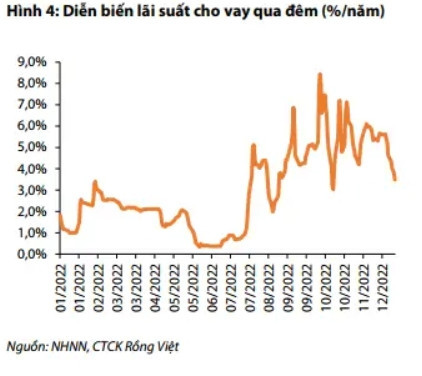

Bên cạnh đó, lãi suất trên thị trường liên ngân hàng đã có nhịp giảm dài hơi hơn trong tháng 12. Lãi suất cho vay qua đêm bình quân tháng 12 là 4,98%/năm, thấp hơn 63 điểm cơ bản so với tháng 11.

Nếu xét tại thời điểm cuối tháng, lãi suất cho vay qua đêm đã giảm 1,83 điểm % so với cuối tháng 11, lãi suất cho vay các kỳ hạn từ 1-6 tháng cũng giảm từ 48-159 điểm cơ bản.

|

Nhìn chung, về tổng thể, tình hình thanh khoản hệ thống đã có bước ổn định trở lại, tuy nhiên, theo VDSC vẫn có những ngân hàng cần sự hỗ trợ của NHNN trong thời gian tới.

Kỳ vọng thanh khoản hệ thống ngân hàng sẽ cải thiện năm 2023

Theo nhóm phân tích tại VDSC, nhìn lại diễn biến thanh khoản hệ thống ngân hàng năm 2022 có thể thấy xu hướng chung là khó khăn.

Thứ nhất là do NHNN bán ngoại tệ với mức cao kỷ lục (~22 tỷ USD) khiến một lượng tiền đồng bị rút khỏi hệ thống.

Thứ hai, từ tháng 6-9/2022, NHNN tái sử dụng kênh bơm/hút vốn trên thị trường mở với xu hướng chủ đạo là rút ròng để đối phó với áp lực tỷ giá, sau đó mới chuyển sang bơm ròng mạnh bắt đầu tháng 10/2022.

Hiện tại, việc cho vay cầm cố với kỳ hạn dài hơn là chỉ báo cho thấy NHNN sẽ tiếp tục hỗ trợ thanh khoản cho hệ thống trước áp lực đáo hạn trái phiếu và cuộc đua cạnh tranh lãi suất vẫn còn căng thẳng.

Ngoài ra, việc NHNN gần đây kêu gọi các NHTM thống nhất trần lãi suất huy động ở mức 9,5%/năm đang tạm ghìm đà tăng của lãi suất huy động.

|

| NHNN hút ròng hơn 94.000 tỷ đồng trong tuần qua |

Năm 2023, VDSC kỳ vọng một số yếu tố có thể hỗ trợ thanh khoản của hệ thống gồm: áp lực tỷ giá giảm bớt, NHNN có thể tận dụng cơ hội để tích trữ ngoại tệ, đồng thời là cũng một kênh hỗ trợ thanh khoản tiền đồng.

Bên cạnh đó, tín dụng tăng chậm hơn, huy động vốn tích cực hơn; tăng trưởng cung tiền sẽ có sự phục hồi nhờ đầu tư công cải thiện và định hướng tiếp tục hỗ trợ thanh khoản từ nhà điều hành.

Ngoài ra, áp lực trái phiếu đáo hạn cho năm 2023 vẫn còn rất lớn, tuy nhiên, các chuyên gia tại VDSC kỳ vọng sẽ có sự chuẩn bị tốt hơn từ các thành viên thị trường so với năm 2022.

Về tăng trưởng tín dụng, ước tính tăng trưởng tín dụng năm 2023 sẽ đạt 11-12% trên cơ sở tăng trưởng tín dụng chậm lại ở lĩnh vực bất động sản và tiêu dùng và nhu cầu vay vốn ở lĩnh vực ưu tiên vẫn còn lớn với sự giúp sức của gói hỗ trợ lãi suất 2%, theo báo cáo.