Trái phiếu bất động sản sắp đáo hạn hàng trăm nghìn tỷ đồng trong khi, doanh nghiệp đang bế tắc đầu ra. Nỗi lo vỡ nợ trái phiếu bất động sản hiện hữu.

.png)

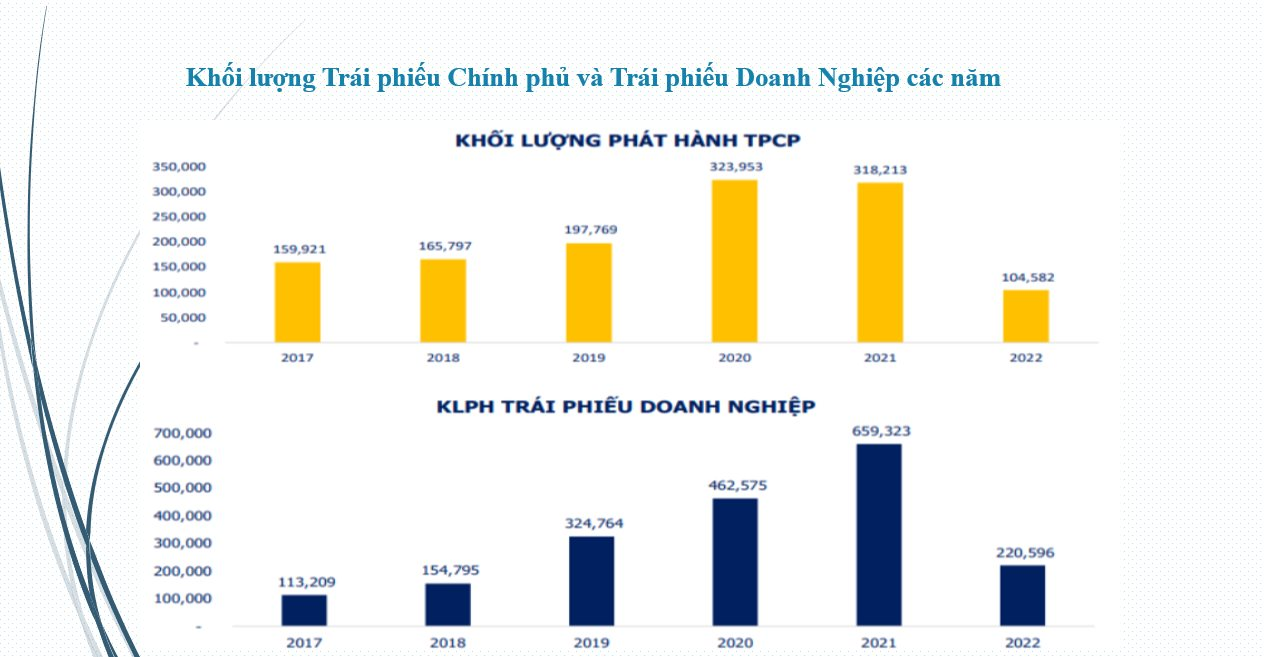

Có thể nói, giai đoạn 2005- 2021 đánh dấu bước phát triển thần tốc của thị trường Trái phiếu doanh nghiệp khi đạt mức tăng trưởng bình quân 30%/năm. Thị trường trái phiếu doanh nghiệp bùng nổ và trở nên-có thể nói-là quá nóng trong giai đoạn 2019-2021.

Theo báo cáo thị trường Trái phiếu doanh nghiệp của Chứng khoán KB Việt Nam, quy mô thị trường tính đến đầu quý 3 năm nay đạt khoảng 1,6 triệu tỷ đồng, tương ứng gần 18,3% GDP. Con số này cũng được so sánh tương đương khoảng 14,2% dư nợ tín dụng tại các tổ chức tín dụng.

Khối lượng Trái phiếu doanh nghiệp năm 2021 lên mức 659.323 tỷ đồng đã đạt mức tăng vọt so với đỉnh cao năm 2020. Điều đáng nói là, chỉ tính riêng trái phiếu mảng bất động sản thôi thì áp lực đáo hạn cho năm 2020-2021 trong năm nay và năm sau (2023) lên đến hàng trăm nghìn tỷ đồng!

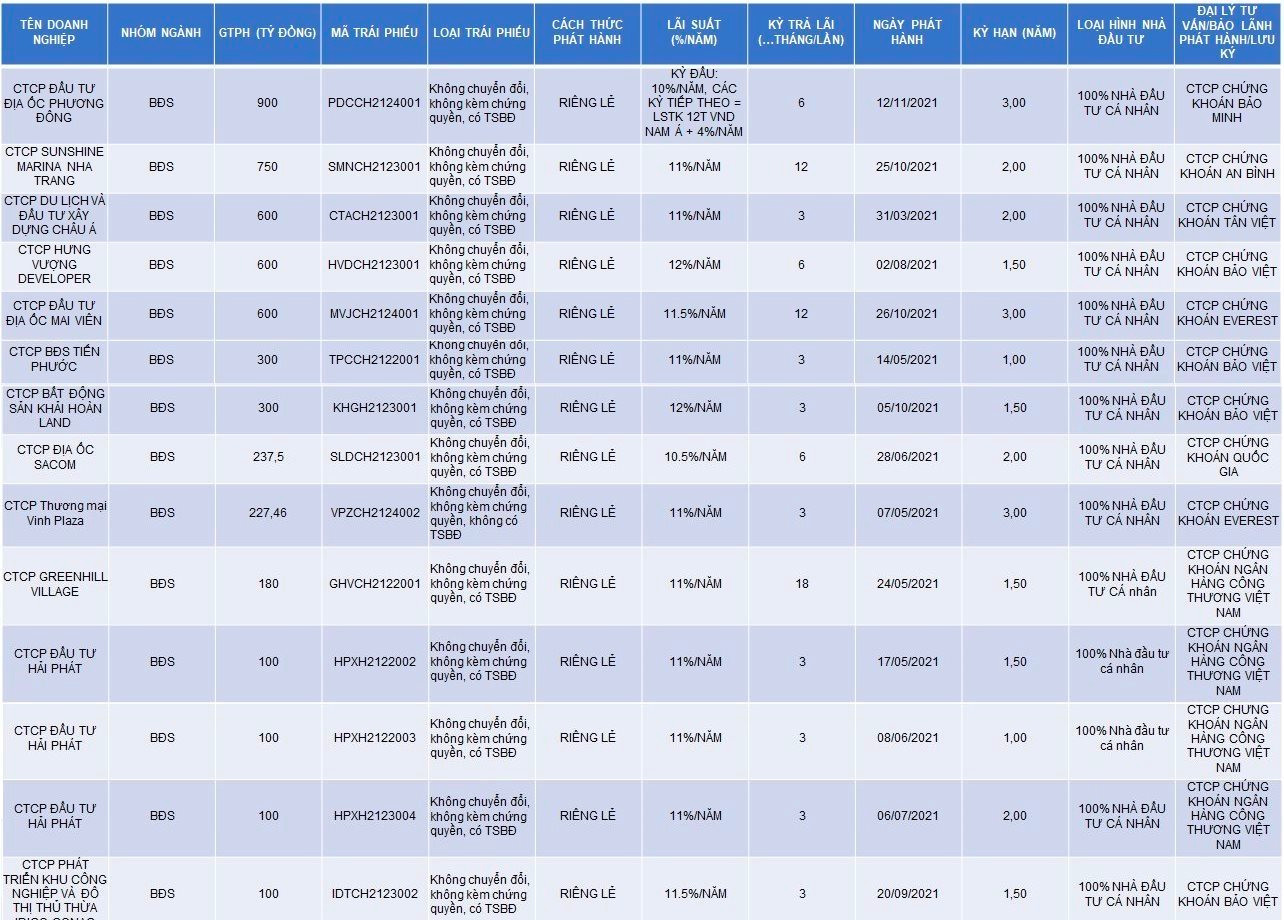

Theo thống kê của chúng tôi từ cổng thôngg tin CBonds của HNX và các nguồn khác thì sắp tới đây sẽ khá nhiều khoản trái phiếu mà 100% nhà đầu tư là nhà đầu cá nhân sẽ đáo hạn. Cá biệt có những doanh nghiệp như Địa ốc Phương Đông; Sunshine Marina Nha Trang; Đầu tư xây dựng Châu Á; Hưng Vượng Developer Địa ốc Mai Viên; Tiến Phước; Đia ốc Sacom; Vinh Plaza; GreenHill Village...đáo hạn hàng trăm tỷ đồng. Cụ thể:

Không chỉ trái phiếu phát hành riêng lẻ cho các nhà đầu tư cá nhân, thị trường tài chính cũng đang rung lên khi trái phiếu phát hành cho nhà đầu tư tổ chức cũng rất nhiều. Chỉ riêng nhóm doanh nghiệp bất động sản thì lượng trái phiếu đáo hạn (theo danh sách cuối bài viết này) vào năm nay, năm sau lên đến hàng trăm nghìn tỷ đồng.

Nhiều doanh nghiệp dự kiến có trái phiếu đáo hạn vào năm sau lên đến hàng nghìn tỷ đồng, đơn cử như Kinh Bắc (KBC) phát hành cho công ty chứng khoán, quỹ đầu tư, nhà đầu tư cá nhân trong-ngoài nước lên đến 1.000 tỷ đồng đáo hạn vào tháng 3 năm sau.

Một doanh nghiệp khác cũng có cái tên khá lạ là Nguyên Bình cũng có 1.000 tỷ đồng đáo hạn năm 2024, việc tư vấn phát hành được thực hiện bởi Chứng khoán KS.

Địa ốc Nova cũng có trái phiếu đáo hạn đầu năm sau lên đến nghìn tỳ....

Có thể thấy, để tăng tính hấp dẫn cho trái phiếu, các Tổ chức phát hành không những để lãi suất cuống phiếu (Coupon) ở mức hấp dẫn (10,5%-12%) cao hơn khoảng 1,5 lần lãi tiền gửi cùng kỳ hạn ở thời điểm phát hành mà còn để kỳ trả lãi ngắn (03 tháng, 06 tháng trả lãi một lần) để cạnh tranh với sản phẩm tiền gửi.

Như trước đây, doanh nghiệp có thể dùng các nguồn tiền như: Phát hành mới trái phiếu để đáo nợ cũ, dùng tiền từ bán bất động sản, dự án, dùng các khoản tiền khác...để trả nợ trái phiếu.

Tuy nhiên, với quy định mới ở nghị định 65, doanh nghiệp sẽ rất khó khăn để phát hành mới trái phiếu đáo hạn nợ cũ. Và như vậy là, doanh nghiệp sẽ hẹp đi một cửa để trả nợ cho trái chủ.

Vậy thì, doanh nghiệp sẽ phải loay hoay tìm các cửa mới để huy động tiền trả nợ trái phiếu, hoặc, kịch bản tối hơn là vỡ nợ! Như thống kê ở trên, lượng trái phiếu phát hành cho nhà đầu tư cá nhân khá nhiều, vì thế, nhiều nhà đầu tư cá nhân tham gia vào thị trường trái phiếu đang ngồi trên đóng lửa khi những tổ chức phát hành theo Nghị định 153 trước đây đang gặp rủi ro vỡ nợ trái phiếu khi gặp khó khăn trong việc cân đối dòng tiền trả nợ.

Khó khăn này không phải là...nói quá. Bởi lẽ, hiện nay, nhiều nguồn tiền để doanh nghiệp "xoay" trả nợ đã hẹp bớt cửa. Các ngân hàng hiện đều đã tăng lãi suất huy động và cố gắng duy trì ổn định lãi suất cho vay nhưng thị trường bất động sản vẫn chưa thoát khỏi viễn cảnh ảm đạm. Nếu không "nhả" được bất động sản và lại hẹp cửa đảo nợ thì các doanh nghiệp bất động sản phát hành trái phiếu doanh nghiệp riêng lẻ thực sự đang trong tình trạng tiến thoái lưỡng nan.

Đối với những tổ chức phát hành là đơn vị phát triển dự án bất động sản, dòng tiền vào chủ yếu đến từ việc bán hàng, tuy nhiên tình hình thị trường bất động sản ảm đạm khiên họ thực sự bị hẹp cửa tìm tiền trả nợ. Thêm một áp lực khác là dù doanh nghiệp bất động sản có nỗ lực giảm giá bán bất động sản để xoay vốn thì khách hàng cũng đang gặp khó khi khó mua được bất động sản do hạn chế về room tín dụng ngân hàng dành chung cho bất động sản. Điều này có thể lại dẫn đến một hệ quả domino nữa: Doanh nghiệp không bán được bất động sản nên dẫn đến hụt hoặc thậm chí không có dòng tiền thực hiện dự án, chậm tiến độ có thể sẽ xảy ra.

Trong khi đó, các chi phí liên quan của Tổ chức phát hành như: Chi phí thâu tóm quỹ đất, dự án, chi phí tài chính (trả lãi vay trái phiếu), chi phí bán hàng, chi phí quản lý doanh nghiệp v.v. ngày càng độn lên cao...

Như phía trên chúng tôi đã phân tích, áp lực trả lãi trái phiếu, áp lực chi phí khác như chi phí thâu tóm quỹ đất, dự án...ngày càng độn lên cao và doanh nghiệp thì hẹp cửa xoay tiền.

Để giảm nguy cơ mất cân đối nguồn vốn nhìn thấy trước mắt, duy trì hoạt động của dự án, có dòng tiền trả lãi cuống phiếu cho nhà đầu tư, các tổ chức phát hành phải bán dần các tài sản khác, thậm chí là cổ phiếu trên sàn của ban lãnh đạo doanh nghiệp (nếu có), hoặc rủi ro hơn là vay các kênh không chính thống, tín dụng “đen” để trả nợ trái phiếu. Bĩ cực đó cũng dễ hiểu lý do phải làm là bởi nếu không nỗ lực đến đường cùng, có thể câu chuyện trách nhiệm gọi tên khiến họ sợ hãi hơn...

Thực tế cho thấy, đến thời điểm này sau khoảng 6 tháng kể từ khi xảy ra sự kiện Tân Hoàng Minh, các trái chủ của Tân Hoàng Minh vẫn chưa nhận được tiền gốc và lãi trái phiếu. Nỗi lo này có thể xảy ra đối với các nhà đầu tư khác với những trái phiếu phát hành có tên vô cùng mới trên thị trường bất động sản mà huy động với giá trị cao.

Đối với các Tổ chức phát hành chưa phải là công ty đại chúng, niêm yết trên sàn, thời điểm này thực sự là giai đoạn khó khăn với rủi ro vỡ nợ trái phiếu lớn. Tổ chức phát hành sẽ phải tìm mọi cách thanh lý tài sản, thanh lý dự án để trả nợ nhà đầu tư hoặc chấp nhận chi phí vốn huy động cao để đảm bảo dòng tiền trả lãi hoặc mạnh dạn phát hành tiếp một đợt trái phiếu nữa để đáo hạn.

Đối với các Tổ chức phát hành là các công ty đại chúng, đã niêm yết trên sàn chứng khoán, có thể cân nhắc tới các phương án huy động nguồn vốn ngắn hạn trên thị trường vốn như: phát hành cổ phiếu tăng vốn cho cổ đông hiện hữu, phát hành cổ phiếu ưu đãi cho người lao động (ESOP), huy động vốn ngắn hạn qua hình thức thuê tài chính, thuê hoạt động v.v. Tuy nhiên, sự èo uột của thị trường chứng khoán thời gian gần đây khiến hoạt động này cũng không dễ dàng!

Theo một số chuyên gia trong lĩnh vực làm "deal" trái phiếu thì các Tổ chức phát hành cũng đang nghiên cứu các phương án phát hành trái phiếu ra công chúng để đa dạng hóa nguồn vốn, vì khi doanh nghiệp đã phát hành thành công trái phiếu đại chúng sẽ không yêu cầu người mua phải là nhà đầu tư chuyên nghiệp. Nhưng, nhiều cặp mắt đang "soi", nhiều nhà đầu tư đang sợ trái phiếu nên việc phát hành cũng phải cân nhắc đủ đường.

Tổng hợp một số khoản phát hành riêng lẻ lớn của doanh nghiệp