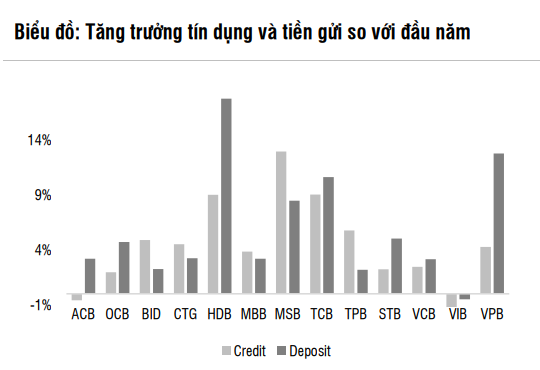

Theo SSI Research, do tăng trưởng tín dụng vẫn yếu trong nửa đầu quý 2/2023, Vietcombank có thể cân nhắc cung cấp gói cho vay với lãi suất ưu đãi khác để hỗ trợ khách hàng, dự kiến tác động 700 tỷ đồng lên thu nhập lãi thuần.

Theo báo cáo cập nhật của SSI Research, chuyên gia cho rằng Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank, Mã: VCB) có thể cân nhắc cung cấp gói cho vay với lãi suất ưu đãi khác để hỗ trợ khách hàng (dự kiến tác động 700 tỷ đồng lên thu nhập lãi thuần) do tăng trưởng tín dụng vẫn yếu trong nửa đầu quý 2/2023

Theo đó, SSI cho rằng tỷ lệ thu nhập lãi thuần (NIM) quý 2/2023 có thể đi ngang so với quý trước. Tuy nhiên, tỷ lệ NIM của ngân hàng có thể phục hồi trong nửa cuối năm 2023 do tăng trưởng tín dụng dự kiến sẽ tích cực hơn. Ngoài ra, VCB vẫn còn dư địa tối ưu hóa cơ cấu tài sản để nâng cao tỷ lệ NIM.

|

| Nguồn: Các ngân hàng, SSI Research |

Với dư nợ cho vay, Vietcombank ưu tiên cho vay đối với khách hàng doanh nghiệp lớn và doanh nghiệp FDI, vốn có NIM thấp hơn so với khách hàng cá nhân. Cho vay cá nhân chỉ tăng 2,4% so với đầu năm thông qua hình thức cho vay hộ gia đình. Cho vay mua nhà sụt giảm do thị trường bất động sản suy yếu.

Theo chia sẻ của ban lãnh đạo ngân hàng, đối với khách hàng vay mua nhà, mức lãi suất 8,5% - 9,5% được coi là hấp dẫn dành cho khách hàng. Hiện tại, lãi suất cho vay mua nhà ưu đãi trong 18 tháng đầu tiên là 10%, và sau đó thả nổi dựa trên lãi suất huy động 12 tháng (11%-12% nếu dựa trên lãi suất huy động hiện hành).

Ngoài ra, Vietcombank cũng giảm lãi suất cho vay cho khách hàng từ 0,5% – 1%, tác động đến khoảng 600-700 tỷ đồng thu nhập lãi thuần. Lãi suất cho vay bình quân chỉ tăng 52 điểm cơ bản so với quý trước, còn mức tăng bình quân của các ngân hàng khác là là 112 điểm cơ bản so với quý trước. Nếu không tính gói ưu đãi này, lãi suất cho vay bình quân tại ngân hàng đã tăng 88 điểm cơ bản.

Chất lượng tài sản được duy trì tốt

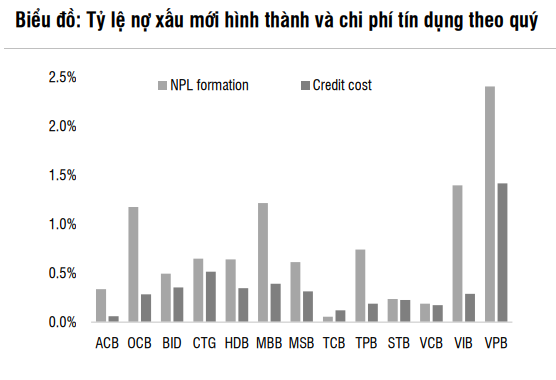

Theo SSI, VCB có mức xóa nợ thấp nhất ngành trong quý 1, đồng thời duy trì tỷ lệ nợ xấu và nợ nhóm 2 lần lượt ở mức 0,85% và 0,64%.

Tuy nhiên, tính theo số tuyệt đối, nợ nhóm 2 cũng đã tăng 85% so với đầu năm (3.500 tỷ đồng), trong đó phần lớn (74% mức tăng) phát sinh từ các khách hàng cá nhân. Điều này cũng tương tự tại các ngân hàng khác có nợ nhóm 2 tăng mạnh (62.000 tỷ đồng, tăng 44% so với đầu năm).

Tổng nợ xấu tại VCB tăng 2.000 tỷ đồng (tăng 24% so với đầu năm) do khách hàng hoạt động trong ngành thép, dầu khí, khách sạn & giải trí gặp khó khăn. Tuy nhiên, điểm đáng khích lệ là tỷ lệ nợ quá hạn vẫn duy trì ổn định trong tháng 4, cho thấy tỷ lệ nợ xấu mới hình thành được duy trì ổn định trong tháng.

Chất lượng tín dụng phản ánh việc quản lý tốt nợ nhóm 2 và các nhóm nợ tương tự khác, Ngay cả trong trường hợp ngân hàng xem xét việc tái cơ cấu nợ để hỗ trợ cho khách hàng, SSI cho rằng ngân hàng sẽ trích lập 100% cho các khoản nợ đó (thay vì 50% theo quy định tại Thông tư 02).

|

| Nguồn: Các ngân hàng, SSI Research |