VIS Rating cho rằng lợi nhuận ngành Ngân hàng sẽ tăng trong năm 2024 do chi phí tín dụng thấp hơn và biên lợi nhuận cải thiện, giúp củng cố bộ đệm rủi ro còn yếu của các ngân hàng.

Công Ty Cổ Phần Xếp Hạng Tín Nhiệm Đầu Tư Việt Nam (VIS Rating) vừa ra báo cáo về ngành Ngân hàng. VIS Rating cho rằng lợi nhuận sẽ tăng trong năm 2024 do chi phí tín dụng thấp hơn và biên lợi nhuận cải thiện, giúp củng cố bộ đệm rủi ro còn yếu của các ngân hàng.

Theo báo cáo của VIS Rating, lợi nhuận của ngân hàng sẽ tiếp tục cải thiện trong năm 2024 nhờ điều kiện hoạt động trong nước tốt hơn và lãi suất thấp hỗ trợ khả năng trả nợ của người đi vay và NIM cải thiện hơn. Nguồn vốn và thanh khoản sẽ duy trì ổn định nhờ tăng trưởng tiền gửi theo kịp tăng trưởng cho vay và các ngân hàng tăng nguồn vốn dài hạn.

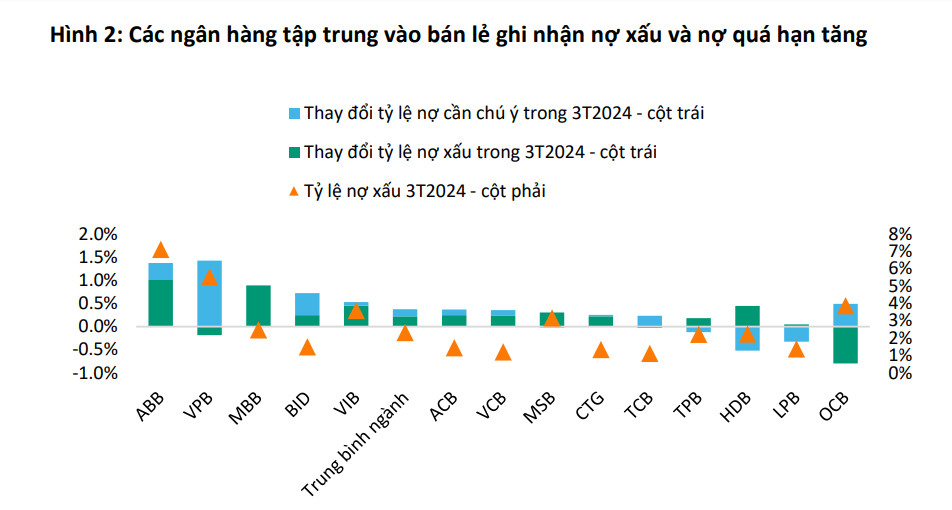

VIS Rating cho biết, tỷ lệ nợ xấu (NPL) trung bình toàn ngành đã tăng lên 2,2% trong 3 tháng đầu năm 2024 từ mức 1,9% vào năm 2023 do cho vay bán lẻ. Tỷ suất lợi nhuận trên tổng tài sản bình quân (ROA) của các ngân hàng cải thiện nhẹ lên 1,6% từ 1,5% trong cùng khoảng thời gian do chi phí tín dụng thấp hơn và biên lãi ròng (NIM) cải thiện.

Theo VIS Rating, có 4 điểm đáng chú ý trong 3 tháng đầu năm 2024 của ngành Ngân hàng.

Thứ nhất, nợ quá hạn cho vay bán lẻ tăng đáng kể như VIB, ABB... BID giảm chất lượng tài sản, MBB có một khoản nợ xấu lớn của một công ty năng lượng tái tạo. Trong khi đó, OCB đã giải quyết một phần đáng kể các khoản cho vay có vấn đề bằng cách xử lý tài sản bị tịch thu. LPB duy trì tỷ lệ nợ xấu ổn định thông qua biện pháp thắt chặt điều kiện cho vay và hoạt động thu hồi nợ.

VIS Rating cho rằng đến cuối năm 2024, tỷ lệ nợ xấu và chi phí tín dụng của ngành sẽ giảm so với năm trước do tỷ lệ hình thành nợ xấu mới suy giảm và các ngân hàng giải quyết các khoản nợ xấu thông qua việc thu hồi hoặc xóa nợ.

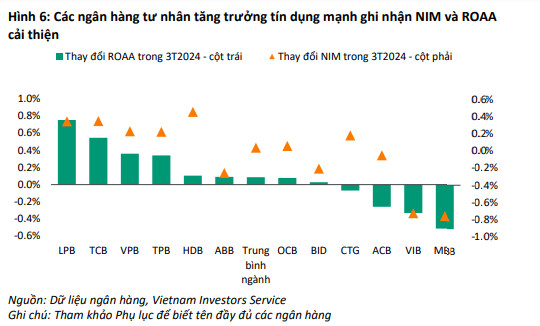

Thứ hai, khả năng sinh lời được cải thiện khiêm tốn nhờ biên lãi ròng (NIM) tăng và chi phí tín dụng thấp hơn. Tăng trưởng tín dụng ngành trong 3 tháng đầu năm 2024 ở mức khiêm tốn 0.26%, với động lực chủ yếu từ cho vay doanh nghiệp lớn của một số ngân hàng tư nhân.

Các ngân hàng ghi nhận ROA cao hơn từ NIM cải thiện như TCB, LPB, HDB. TPB có thu nhập từ đầu tư và phí cao hơn cũng như chi phí vốn thấp hơn. Ngược lại, VIB ghi nhận khả năng sinh lời yếu hơn do tăng trưởng cho vay chậm và NIM bị thu hẹp. ROA của CTG và MBB cũng giảm do nợ quá hạn và chi phí tín dụng cao hơn.

VIS Rating dự báo, trong các quý tới, nhu cầu tín dụng sẽ dần tăng và NIM sẽ cải thiện so với mức năm 2023, từ đó thúc đẩy ROA của các ngân hàng tăng dần.

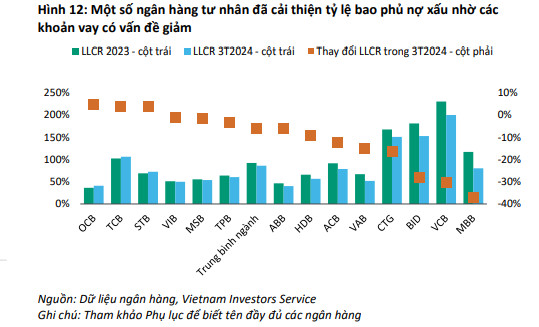

Thứ ba, bộ đệm rủi ro vẫn còn yếu do tỷ lệ bao phủ nợ xấu tiếp tục giảm. Lợi nhuận cao hơn dẫn đến tỷ lệ vốn chủ sở hữu hữu hình của ngành tăng lên 8,9% trong quý I/2024 từ mức 8,6% vào năm 2023. Tỷ lệ bao phủ nợ xấu (LLCR) của ngành giảm xuống 86% từ mức 92% trong cùng kỳ.

Ngược lại, một số ngân hàng tư nhân như OCB và STB đã cải thiện khả năng xử lý nợ xấu và khả năng trích lập dự phòng. LLCR dành cho các ngân hàng nhỏ vẫn ở mức thấp nhất trong ngành ở mức 22%.

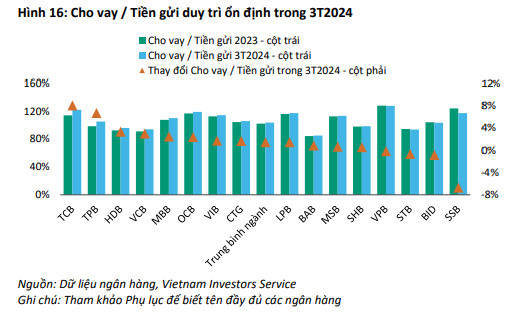

Thứ tư, nguồn vốn và thanh khoản duy trì ổn định. Tiền gửi CASA của ngành vẫn khá ổn định ở mức 20% trên tổng dư nợ trong 3 tháng đầu năm 2024.

Một số ngân hàng cỡ vừa như LPB, MSB ghi nhận dòng tiền gửi CASA tốt từ các doanh nghiệp lớn.

Nhìn chung, các ngân hàng duy trì đủ lượng tài sản thanh khoản và sẽ huy động thêm trái phiếu dài hạn để bổ sung nguồn vốn và duy trì dưới mức giới hạn quy định về vốn ngắn hạn cho các khoản vay trung và dài hạn (SMLR) là 30%.

VIS Rating được thành lập vào năm 2021 bởi Moody’s – một công ty xếp hạng tín nhiệm hàng đầu thế giới – và các tổ chức tài chính hàng đầu tại Việt Nam, dựa trên sáng kiến từ Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA). VIS Rating hướng tới trở thành tổ chức xếp hạng tín nhiệm nội địa uy tín nhất tại Việt Nam.

VIS Rating có rất nhiều điểm mạnh khi nhận được sự hậu thuẫn của Moody’s, cùng với các tổ chức tài chính trong nước hàng đầu tại Việt Nam với tư cách là các cổ đông sáng lập.

VIS Rating đã phát hành một số bài nghiên cứu chuyên sâu về thị trường trái phiếu doanh nghiệp Việt Nam và các báo cáo ngành, và trình bày quan điểm tín dụng của mình tại các sự kiện của ngành trái phiếu.

>>BIDV hạch toán chưa đúng quy định, 3/8 khoản đầu tư dài hạn lỗ hoặc không có lãi