3 nguyên tắc vàng khi chọn cổ phiếu của huyền thoại đầu tư đã đào tạo nên Warren Buffett

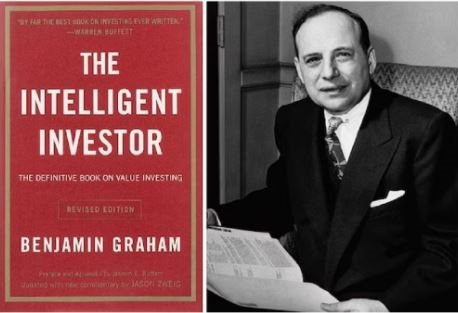

Cuốn sách nổi tiếng của ông, "Nhà Đầu Tư Thông Minh," đã được công nhận là nền tảng để phát triển phương pháp đầu tư giá trị của tỷ phú Warren Buffett.

Benjamin Graham là một nhà đầu tư có ảnh hưởng lớn trên thị trường chứng khoán, được biết đến với danh xưng “Cha đẻ của phương pháp đầu tư giá trị”. Các nghiên cứu của ông đã đặt nền móng cho phương pháp Phân tích cơ bản - một trong những phương pháp được sử dụng trong phân tích cổ phiếu bởi hầu hết các nhà giao dịch trên thị trường ngày nay. Cuốn sách nổi tiếng của ông, "Nhà Đầu Tư Thông Minh," đã được công nhận là nền tảng để phát triển phương pháp đầu tư giá trị của tỷ phú Warren Buffett.

Benjamin Graham, tên thật là Benjamin Grossbaum, sinh ngày 9/5/1894 tại London, Anh Quốc, trong một gia đình Do Thái làm nghề buôn bán tượng nhỏ và đĩa sứ. Vào năm ông mới một tuổi, ông cùng gia đình chuyển đến New York và đổi tên thành Benjamin Graham vì họ của người Đức không phổ biến tại Mỹ vào thời điểm đó.

Sóng gió ập đến khi cha ông qua đời và gia đình lâm vào cảnh nghèo khó vì mất hết khoản tiền tiết kiệm trong cơn Khủng hoảng Ngân hàng năm 1907. Tuy nhiên, vận may đã mỉm cười với Graham khi ông nhận được học bổng vào trường Đại học Columbia và tốt nghiệp hạng nhì vào năm 1914.

Sau khi tốt nghiệp, ông được mời ở lại làm giảng viên bộ môn Tiếng Anh, Triết học và Toán học, nhưng ông đã lựa chọn làm việc tại phố Wall cho hãng luật Newburger, Henderson, and Loeb. Sau đó, ông đã cùng một người bạn, Jerome Newman, thành lập doanh nghiệp của riêng mình, Graham-Newman Partnership, và công ty này cũng có ảnh hưởng rất lớn đến triết lý đầu tư của Graham sau này.

Ở tuổi 25, Benjamin Graham đã kiếm được khoảng 500.000 USD mỗi năm từ những khoản đầu tư của mình. Tuy nhiên, cuộc Khủng hoảng thị trường chứng khoán năm 1929 đã khiến ông mất gần như toàn bộ số tiền đầu tư, đồng thời đã mang đến cho ông những bài học quý giá trên thị trường chứng khoán, là cảm hứng cho ông viết nên những cuốn sách nổi tiếng trong giới đầu tư, như “Phân tích chứng khoán” và “Nhà đầu tư thông minh”.

Vào khoảng những năm 1930 tới 1950, Graham đã dạy học tại Trường Quản lý Anderson thuộc UCLA, nơi ông đã gặp gỡ một người học trò xuất sắc, đồng thời cũng là một trong những nhà đầu tư vĩ đại nhất thế giới hiện đại, Warren Buffett. Trong những năm sau đó, Buffett đã làm việc tại Graham-Newman và học hỏi rất nhiều từ người thầy của mình. Sau khi nghỉ hưu vào năm 1956, Graham tiếp tục hoạt động với vai trò là một giảng viên và một tác giả nổi tiếng về lĩnh vực tài chính, cho tới khi ông qua đời tại Pháp vào năm 1976.

Trong những năm hoạt động sôi nổi nhất trên thị trường chứng khoán, Benjamin Graham đã duy trì được mức lợi nhuận trung bình hằng năm tới 20% và đạt được những thành tựu đáng kể, trong đó có thương vụ mua lại 50% cổ phần của GEICO vào năm 1948 với giá 712.000 USD. Đến năm 1972, khoản đầu tư này đã có giá trị tới 400 triệu USD, đóng góp một khoản lợi nhuận khổng lồ vào danh mục đầu tư của Tập đoàn Graham-Newman. Sau những thăng trầm trong suốt sự nghiệp đầu tư của mình, Graham đã đúc kết được những bài học và những nguyên tắc đắt giá về đầu tư giá trị.

Triết lý “3 nguyên tắc vàng khi đầu tư”

Luôn đầu tư với một biên an toàn nhất định

Trong quá trình đầu tư của mình, Benjamin Graham luôn chú trọng việc đầu tư vào cổ phiếu có giá thị trường thấp hơn so với giá trị nội tại. Điều này không những giúp ông có thể mở rộng biên lợi nhuận của mình khi cổ phiếu đó tăng giá lên bằng (hoặc hơn) giá trị nội tại, mà còn đóng vai trò như một lớp bảo vệ, giúp giảm thiểu rủi ro khi cổ phiếu giảm giá. Nói cách khác, biên độ an toàn trong trường hợp này chính là khoảng cách từ giá thị trường đến giá trị nội tại của cổ phiếu khi cổ phiếu đó có giá thị trường thấp hơn giá trị nội tại.

Dự đoán, sẵn sàng, và kiếm lợi nhuận từ những biến động trên thị trường

Trong các tác phẩm của ông về thị trường chứng khoán, Graham đã ví von thị trường chứng khoán như một người lái buôn có tên là Mr. Market (Ngài Thị trường), với mặt hàng mà người này bán hằng ngày là cổ phiếu. Đôi khi, Mr. Market cảm thấy rất lạc quan và chào bán hàng hóa của mình với mức giá hấp dẫn, nhưng cũng có lúc Mr. Market thấy bi quan và đặt cho sản phẩm những mức giá không hề lý tưởng. Những nhà đầu tư thông thái thường sẽ không để bị cuốn theo sự thay đổi tâm trạng của Mr. Market, mà thay vào đó, họ sẽ dự đoán những sự thay đổi này bằng nghiệp vụ của mình, và đưa ra những hành động để hưởng lợi từ nó.

Biết bản thân là kiểu nhà đầu tư nào

Khác với quan điểm của số đông, rằng “Rủi ro càng lớn thì lợi nhuận càng cao”, Graham cho rằng điều đúng hơn lẽ ra nên là “Nỗ lực càng nhiều thì phần thưởng càng lớn”. Phân loại theo lượng công sức và nỗ lực bỏ ra trên thị trường, ông cho rằng có hai loại nhà đầu tư: Nhà đầu tư chủ động và nhà đầu tư thụ động, và chúng ta, những người tham gia thị trường đầu tư, cần phải xác định trước bản thân là kiểu nhà đầu tư nào.

Bạn có thể là một nhà đầu tư chủ động, dành nhiều thời gian và công sức nghiên cứu, theo dõi thị trường nhằm đạt được mức lợi nhuận cao, hoặc có thể bỏ ít công sức, ít thời gian hơn cho công việc này, và chấp nhận mức lợi nhuận thấp hơn. Thậm chí, Graham cho rằng một nhà đầu tư thụ động nếu không muốn bỏ quá nhiều công sức để đưa ra những quyết định chất lượng, họ có thể đảm bảo cho mình mức lợi nhuận trung bình bằng cách mua và nắm giữ số lượng bằng nhau của 30 mã cổ phiếu Dow mà không cần dành quá nhiều thời gian nghiên cứu hay phân tích như những nhà giao dịch chuyên nghiệp.

So với những năm 1950, thị trường chứng khoán của năm 2023 đã thay đổi rất nhiều, và chúng ta đã gặp hàng loạt những biến cố lớn, những sự kiện “Thiên nga đen” mà ngày trước tưởng chừng như không thể xảy ra. Tuy nhiên, những bài học mà Benjamin Graham để lại đều là những kinh nghiệm quý báu vượt thời gian, đóng vai trò nền tảng để hình thành nên những triết lý đầu tư của rất nhiều nhà đầu tư nổi tiếng trên thế giới, đặc biệt là những người theo trường phái đầu tư giá trị, và đồng thời những bài học này cũng là tiền đề cho Phân tích cơ bản - một phương pháp phân tích thị trường hết sức quan trọng ngày nay.