Cổ phiếu đáng chú ý ngày 23/8: CTG, TCB, VNM

Công ty chứng khoán phân tích và đưa ra nhận định mua, bán đối với các cổ phiếu CTG, TCB, VNM.

Chứng khoán VNDirect: Khuyến nghị khả quan CTG

VNDirect khuyến nghị khả quan cổ phiếu Ngân hàng TMCP Công Thương Việt Nam (CTG), giá mục tiêu 39.900 đồng/cp theo luận điểm đầu tư:

Sự phục hồi của nhu cầu bán lẻ và vốn lưu động trong nửa cuối năm 2024 thúc đẩy tăng trưởng tín dụng. Theo đó, tăng trưởng tín dụng dự kiến đạt 12% svck, được hỗ trợ bởi tệp khách hàng doanh nghiệp lớn và FDI, cùng với sự phục hồi dự kiến của nhu cầu vay bán lẻ. Các khách hàng doanh nghiệp sẽ tiếp tục là động lực chính cho tăng trưởng tín dụng do nhu cầu vốn lưu động và tái cấp vốn vẫn còn lớn. Bên cạnh đó, VNDirect dự đoán nhu cầu vay bán lẻ sẽ phục hồi trong nửa cuối năm khi cầu nội địa của Việt Nam tăng tốc, góp phần thúc đẩy thêm tăng trưởng tín dụng cho CTG.

Ưu tiên tăng trưởng tín dụng hơn ổn định NIM: nhóm phân tích dự báo NIM sẽ đạt 2,9% vào cuối năm, do cả chi phí vốn (COF) và lợi suất tài sản (AY) dự kiến đều tăng, nhưng COF có thể tăng nhanh hơn AY do nhu cầu tín dụng tăng về cuối năm sẽ đẩy lãi suất tiền gửi lên cao hơn.

Thu nhập ngoài lãi dự kiến tăng 5,7% svck, chủ yếu nhờ tăng trưởng 5% từ thu nhập từ phí thuần và thu nhập khác. Sự phục hồi của thu nhập từ phí sẽ được thúc đẩy bởi tăng trưởng của các khoản thu phí khác (chiếm 35,6% tổng thu nhập phí) nhờ phí L/C theo xuất nhập khẩu sẽ tăng vào cuối năm. Ngoài ra, VNDirect kỳ vọng thu nhập từ các hoạt động kinh doanh khác sẽ tăng 5% svck nhờ hoạt động thu hồi nợ xấu cải thiện khi kinh tế phục hồi và việc NH ghi nhận phí trả trước từ Manulife.

Áp lực dự phòng sẽ giảm bớt khi nợ xấu giảm trong nửa cuối năm. Nhóm phân tích kỳ vọng nợ xấu sẽ giảm trong nửa cuối năm, giúp giảm chi phí tín dụng của CTG xuống còn 1,8%. VNDirect dự phóng tỷ lệ nợ xấu của CTG sẽ giảm xuống 1,4% nhờ tình hình tài chính của khách hàng bán lẻ và SME được cải thiện.

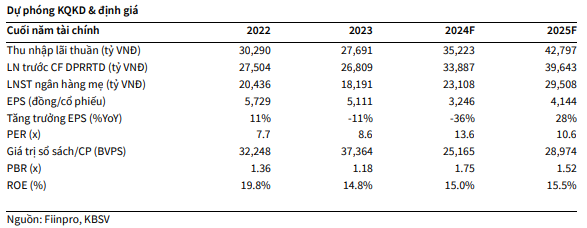

Chứng khoán KB Việt Nam (KBSV): Khuyến nghị mua TCB

KBSV khuyến nghị mua cổ phiếu Ngân hàng TMCP Kỹ thương Việt Nam (TCB), giá mục tiêu 29.600 đồng/cp theo luận điểm đầu tư:

Tăng trưởng tín dụng 6 tháng đầu năm đạt 12,9% YTD, mức tăng trưởng tương đối cao so với mức trung bình ngành (6%) đã hỗ trợ tích cực cho mức tăng 40% svck của thu nhập lãi thuần (NII). Tăng trưởng của các nguồn thu cũng đã bù đắp cho mức tăng mạnh 104% svck của chi phí dự phòng. Luỹ kế 6 tháng đầu năm, lợi nhuận trước thuế đạt 15.628 tỷ đồng, hoàn thành 58% kế hoạch năm.

Tỷ lệ giải ngân cho vay mua nhà mạnh hơn trong quý II đến từ những tín hiệu phục hồi từ thị trường bất động sản, đặc biệt là khi nhiều dự án của Vinhomes (VHM) mở bán tại Hà Nội và Hải Phòng. Giải ngân mới trong quý II đạt 31.157 tỷ đồng, mức cao nhất kể từ quý III/2022. Tuy nhiên, sự cạnh tranh gay gắt lãi suất cho vay giữa các ngân hàng khiến tỷ lệ khách hàng tất toán sớm các khoản vay vẫn ở mức cao.

KBSV cho rằng mức độ cải thiện của NIM trong nửa cuối năm sẽ chậm hơn do mặt bằng lãi suất huy động có xu hướng tăng lên, trong khi lãi suất cho vay thường có độ trễ và sự cạnh tranh giữa các ngân hàng vẫn chưa suy giảm. Nhìn chung, NIM cả năm 2024 vẫn được dự phóng ở mức 4,34%.

|

| KBSV phân tích chỉ tiêu tài chính TCB |

Chứng khoán DSC: Khuyến nghị theo dõi VNM

DSC khuyến nghị theo dõi cổ phiếu CTCP Sữa Việt Nam (VNM), giá mục tiêu 80.000 đồng/cp theo luận điểm đầu tư:

Thị trường nước ngoài tăng trưởng mạnh mẽ. Cụ thể, thị trường nước ngoài đang trở thành một trong những động lực chính thúc đẩy tăng trưởng doanh thu của VNM trong các quý gần đây. Nỗ lực cải tiến sản phẩm đi cùng với hỗ trợ các đối tác xuất khẩu giúp doanh thu xuất khẩu của VNM đạt mức tăng trưởng đến 37% trong quý II/2024. Đồng thời, các chi nhánh nước ngoài cũng gặt hái mức tăng trưởng khoảng 22% nhờ kết quả marketing của Angkormilk và nguồn cung bao bì của Driftwood hồi phục.

Sức mua đang dần hồi phục trở lại khi tăng trưởng ngành FMCG trong quý II là 1,8% svck. Ngành sữa cũng đang thu hẹp dần mức giảm xuống còn âm 1,8% trong quý vừa qua. DSC kỳ vọng việc kéo dài thời gian giảm thuế GTGT sẽ giúp sức mua tiếp đà hồi phục trong nửa cuối năm.

Giá sữa bột nguyên liệu có biến động nhưng không tăng mạnh. Tuy có biến động về giá, nhìn chung giá sữa bột vẫn thấp hơn giai đoạn năm 2021-2022. Mức giá cao nhất kể từ đầu năm của cả sữa bột tách béo SMP và sữa bột nguyên kem WMP đều thấp hơn mức đỉnh tháng 3/2022 từ 30-40%. DSC cho rằng giá sữa bột thế giới sẽ không tăng mạnh trong năm nay. Cán cân cung cầu dự báo thiên về hướng thặng dư cung do Trung Quốc và khu vực EU giảm nhập khẩu, trong khi sản lượng sữa bột tăng.

Nhóm phân tích ước tính doanh thu thuần của VNM năm 2024 đạt 62.603 tỷ (+3,7% svck), lợi nhuận sau thuế đạt 9.429 tỷ (+5% svck).

.jpg)