Doanh nghiệp bất động sản khu công nghiệp như Becamex, Idico, Sonadezi... chuẩn bị gì cho cơ hội bứt phá cuối năm?

Nhiều cơ hội đan xen trong thách thức, các doanh nghiệp bất động sản khu công nghiệp đã và đang chuẩn bị những gì?

|

Các khu công nghiệp Việt Nam vẫn sẽ là 1 điểm đến hấp dẫn cho các doanh nghiệp nước ngoài do xu hướng hướng dịch chuyển sản xuất ra ngoài Trung Quốc vẫn đang tiếp tục diễn ra.

Cơ hội đan xen trong thách thức

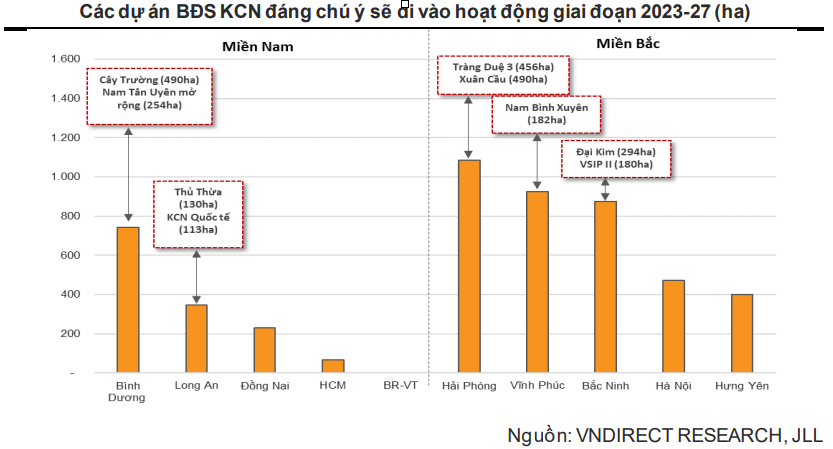

Cả thị trường miền Nam và miền Bắc đều đã chứng kiến quý 1/2023 không có nguồn cung mới nào được giới thiệu và đưa vào hoạt động. Tổng diện tích đất tại miền Nam và miền Bắc được duy trì ổn định lần lượt đạt 41.950ha/16.915ha, trong đó 66,6%/70,5% là diện tích cho thuê. Nguồn cung hạn chế tại 2 trung tâm KCN đã thúc đẩy tình hình hoạt động tại tất cả các khu vực qua giá cho thuê và tỷ lệ lấp đầy. Giá cho thuê bình quân miền Nam và miền Bắc trong quý 1/2023 lần lượt tăng 21,8%/10,6% so với cùng kỳ, trong khi tỷ lệ lấp đầy tiếp tục được cải thiện và đạt lần lượt 87% và 80%.

Việt Nam cũng có nhiều lợi thế cạnh tranh so với các quốc gia trong khu vực ASEAN. Về giá cho thuê đất khu công nghiệp, Việt Nam thấp hơn 30 - 36% so với Indonesia, Malaysia và Thái Lan; ngang bằng với Philippine. Về tỷ giá hối đoái, biến động USD/VND là khá ổn định khi so sánh với các quốc gia khác, điều đó sẽ giúp cho các doanh nghiệp đầu tư giảm thiểu thiệt hại hơn.

Đặc biệt, các dự án xây dựng hạ tầng giao thông được đẩy mạnh triển khai từ năm 2023 sẽ giải quyết nút thắt cổ chai logistic hỗ trợ trực tiếp cho ngành bất động sản khu công nghiệp. Chi phí logistics tại Việt Nam chiếm khoảng 16,8% giá trị hàng hóa, trong khi mức chi phí này trên thế giới chỉ khoảng 10,6%.

Hiện Chính phủ đang nỗ lực trong việc cải thiện hạ tầng giao thông với hàng loạt dự án đầu tư công như Cao tốc Bắc – Nam giúp kết nối giao thông toàn quốc, hay đường vành đai 4 ở Hà Nội và vành đai 3 ở TP.HCM giúp chuyển dịch sản xuất ra các tỉnh ngoài trung tâm và các dự án cảng biển, sân bay đang được nằm trong quy hoạch và triển khai.

Các yếu tố tích cực hỗ trợ bất động sản khu công nghiệp đang dần mờ nhạt do những thách thức dần xuất hiện: 1) thị trường BĐS khu công nghiệp sẽ bước vào giai đoạn khan hiếm nguồn cung mới từ nửa sau năm 2023 do thủ tục phê duyệt bị trì hoãn tới từ những vướng mắc về thủ tục pháp lý, 2) khả năng cạnh tranh trong thu hút vốn FDI của Việt Nam đang dần suy yếu trong khu vực và 3) thời điểm áp dụng thuế tổi thiểu toàn cầu (GMT) đang ngày càng tới gần, sẽ làm giảm sức hấp dẫn của môi trường đầu tư.

Trong bối cảnh khó khăn đó, VnDirect cho rằng thị trường BĐS khu công nghiệp sẽ được định hình lại bởi những xu hướng chuyển dịch: 1) các nhà đầu tư dần hướng sự chú ý tới thị trường cấp 2 khi quỹ đất thị trường cấp 1 hạn chế, 2) sự gia tăng của các kho nhiều tầng đa dụng sẽ thay thế cho các kho đơn giản.

|

Kết quả tương phản trong 6 tháng đầu năm 2023

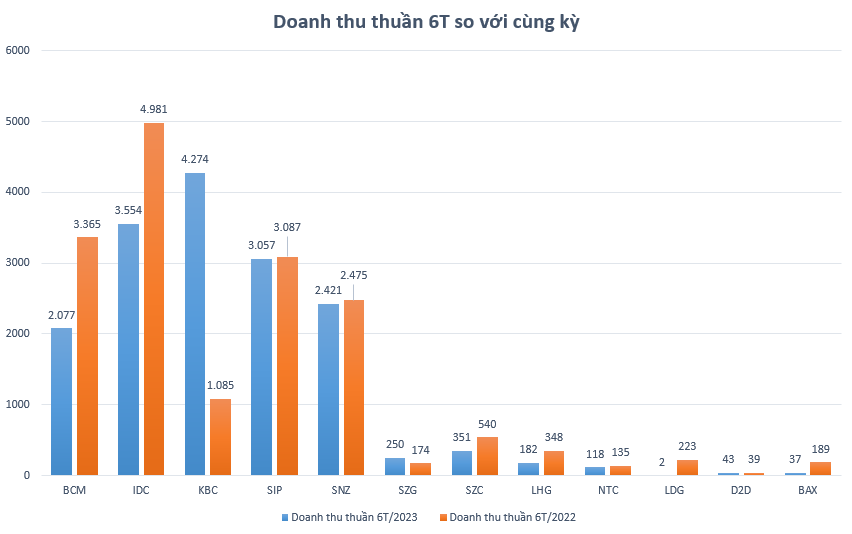

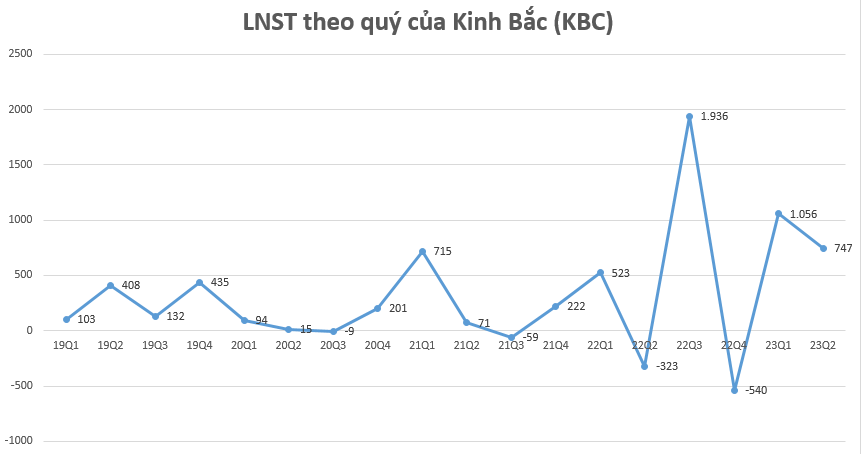

Nhìn vào bức tranh ngành khu công nghiệp 6 tháng đầu năm 2023, có nhiều doanh nghiệp ghi nhận doanh thu và lợi nhuận sụt giảm. Trong số những doanh nghiệp cùng ngành, KBC là doanh nghiệp có tỷ lệ tăng trưởng doanh thu cao nhất với mức tăng gấp 4 lần cùng kỳ.

Đáng chú ý, nửa đầu năm 2023 phần lớn các doanh nghiệp nhóm ngành khu công nghiệp có doanh thu sụt giảm nghiêm trọng. Ông lớn Becamex (BCM), Idico (IDC), Long Hậu (LHG)... đều ghi nhận doanh thu giảm mạnh. Số ít giữ được mức tương đương nửa đầu năm 2022 như Sonadezi (SNZ), SIP, Nam Tân Uyên (NTC)...

|

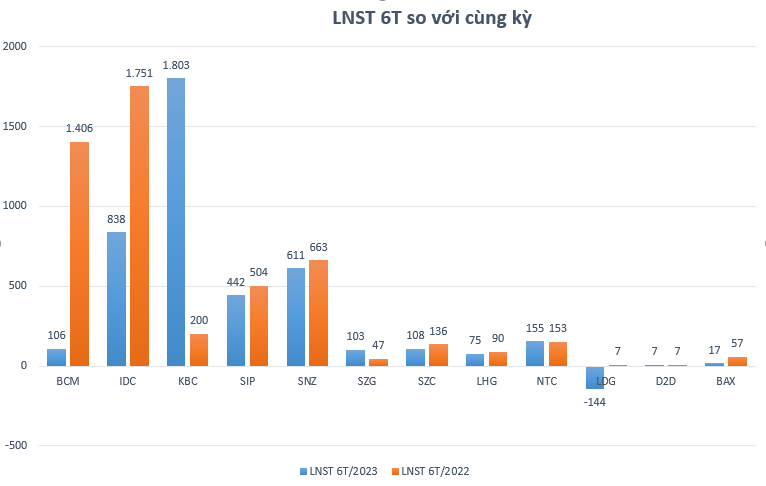

Doanh thu tăng, Kinh Bắc City (KBC) cũng đứng đầu về tỷ lệ tăng trưởng lợi nhuận với mức tăng gấp 9 lần cùng kỳ, chủ yếu tới từ việc bàn giao đất tại dự án Nam Sơn Hạp Lĩnh cho Goertek.

Ngược lại, có nhiều doanh nghiệp có sự sụt giảm lợi nhuận trong quý 2 là BCM, IDC, SIP, SNZ, BAX... Thậm chí có doanh nghiệp báo lỗ như LDG.

|

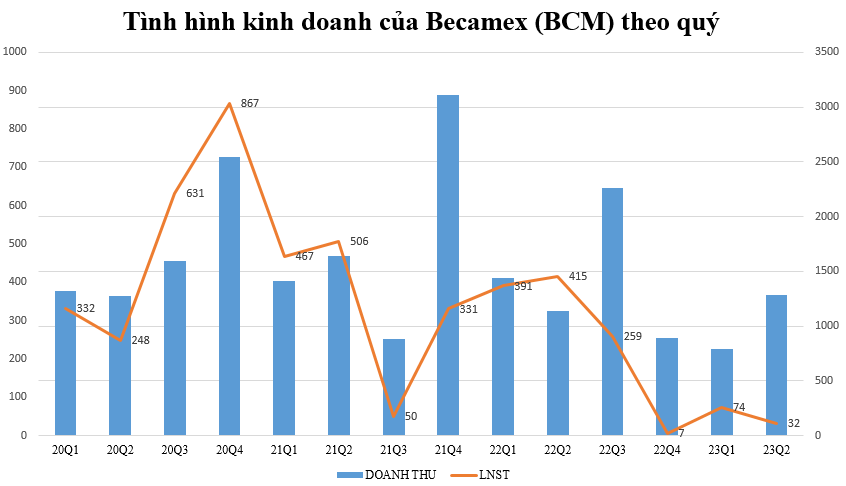

Cụ thể, Tổng công ty Đầu tư và Phát triển công nghiệp (Becamex, BCM) tiếp tục thể hiện kết quả đáng thất vọng trong quý 2/2023 với doanh thu và lợi nhuận sau thuế lần lượt giảm 33% và 97% so với cùng kỳ, nguyên nhân kết quả kinh doanh sụt giảm mạnh như vậy tới từ việc chậm giải phóng mặt bằng và bàn giao đất cùng với đó là sự gia tăng của các chi phí đã bào mòn hiệu quả kinh doanh.

Lũy kế 6 tháng đầu năm, doanh thu và lợi nhuận sau thuế lần lượt giảm 38% và 92% so với cùng kỳ năm trước.

Cùng với kết quả kinh doanh giảm sút, cổ phiếu BCM cũng "bốc hơi" khoảng 10% từ đầu năm 2023 đến nay.

|

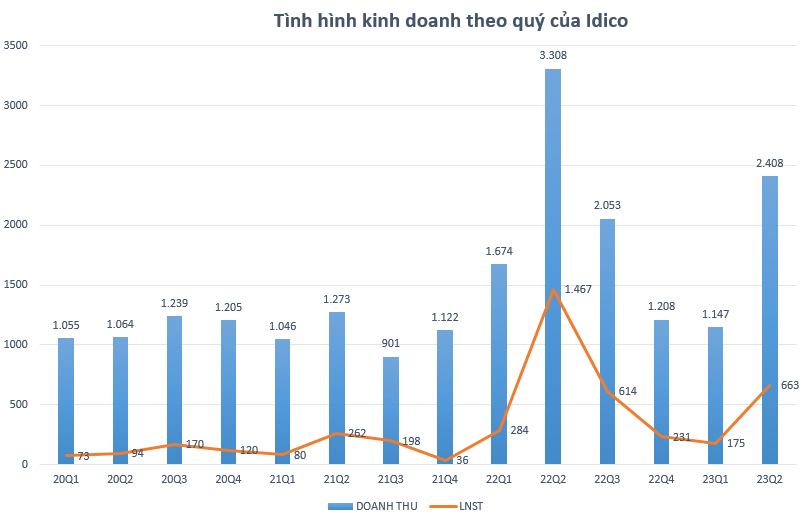

Cũng như Becamex, Idico (mã chứng khoán IDC) ghi nhận doanh thu và lợi nhuận 6 tháng đầu năm giảm lần lượt 29% và 52% do việc giải phóng mặt bằng chậm hơn kì vọng và phần diện tích đất chưa đủ điều kiện ghi nhận doanh thu.

|

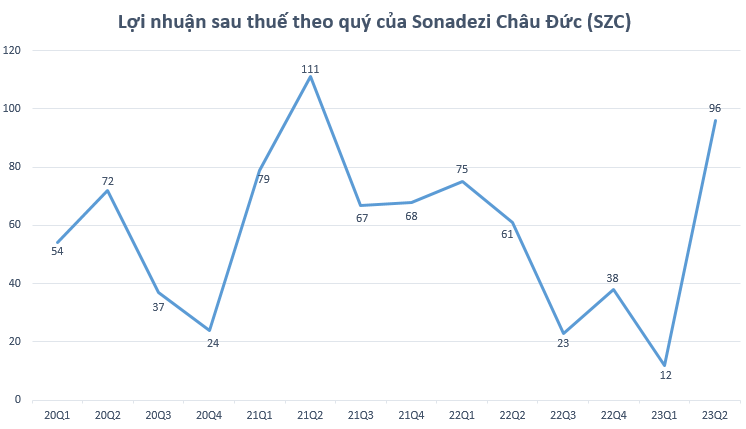

Sau kết quả đáng thất vọng trong quý 1/2023, Sonadezi Châu Đức (SZC) đã ghi nhận sự phục hồi mạnh mẽ trong quý 2/2023 với doanh thu và lợi nhuận sau thuế tăng lần lượt 10% và 57% so với cùng kỳ, ghi nhận lợi nhuận cao nhất theo quý của SZC từ quý 2/2021 đến nay. Diện tích đất KCN cho thuê trong quý 2/2023 ước đạt 30ha nhờ thúc đẩy tiến độ giải phóng mặt bằng và bàn giao đất. Lũy kế 6 tháng đầu năm, SZC đã bàn giao được 32ha, đạt khoảng 50% hợp đồng ghi nhớ cho thuê đất cả năm 2023, tuy nhiên doanh thu và lãi sau thuế nửa đầu năm vẫn lần lượt giảm 35% và 21% so với cùng kỳ do mức nền thấp trong quý 1/2023.

|

Các doanh nghiệp như CTCP Phát triển Đô thị Công nghiệp số 2 (mã: D2D) hay Công ty Cổ phần Thống Nhất (BAX) xưa nay nổi tiếng lãi lớn, nhưng trong nửa đầu năm vừa qua cũng đều ghi nhận mức lợi nhuận giảm sút. Cụ thể, D2D ghi nhận mức doanh thu quý 2/2023 đạt 17 tỷ đồng, giảm gần 35% và lãi sau thuế ghi nhận vỏn vẹn chưa đầy 1 tỷ đồng.

Nhờ kết quả kinh doanh quý 1/2023 khả quan hơn, tính chung 6 tháng đầu năm, doanh nghiệp ghi nhận lãi sau thuế 7 tỷ đồng, đi ngang so với cùng kỳ năm trước. Tương tự, BAX ghi nhận doanh thu 6 tháng đầu năm 2023 chỉ bằng 1/5 kết quả đạt được cùng kỳ năm trước, theo đó thì lợi nhuận cũng giảm mạnh chỉ bằng 1/3 cùng kỳ, đạt 17 tỷ đồng.

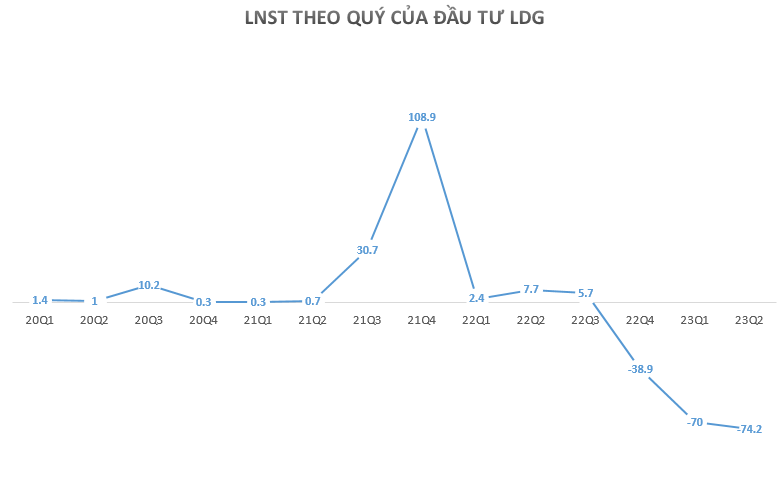

Đáng chú ý, Đầu tư LDG (mã CK: LDG) đã công bố quý 2/2023 là quý thứ 3 liên tiếp công ty báo lỗ. Cụ thể, doanh thu thuần của LDG trong kỳ chỉ ghi nhận gần 331 triệu đồng, trong khi cùng kỳ là gần 13 tỷ đồng, tương ứng giảm 97% so với cùng kỳ. Đáng chú ý là doanh thu thuần từ kinh doanh bất động sản của Công ty âm hơn 176 triệu đồng do giá trị hàng bán bị trả lại hơn 667 triệu đồng. Đây cũng là mức doanh thu theo quý thấp nhất trong lịch sử niêm yết của LDG. LDG lỗ ròng hơn 74 tỷ đồng trong quý 2/2023, trong khi cùng kỳ lãi hơn 4 tỷ đồng. Trước đó LDG cũng đã thua lỗ trong cả quý 1 nên lỗ ròng 6 tháng đầu năm tăng lên hơn 144 tỷ đồng.

|

Mới đây Chủ tịch HĐQT công ty đã bị phạt vì bán chui cổ phiếu, Ủy ban chứng khoán Nhà nước cũng thông báo hủy bỏ kết quả giao dịch 2,6 triệu cổ phiếu LDG của ông Nguyễn Khánh Hưng.

Tuy vậy ngược chiều kết quả kinh doanh, cổ phiếu LDG bốc đầu tăng 60% từ đầu năm 2023 đến nay.

Ở chiều ngược lại, Tổng Công ty Phát triển Đô thị Kinh Bắc-CTCP (KBC) là doanh nghiệp ngành khu công nghiệp có kết quả kinh doanh ấn tượng trong quý 2/2023, nối dài đà tăng trưởng với doanh thu tăng 421% so với cùng kỳ đạt 2.051 tỷ đồng và lợi nhuận sau thuế ghi nhận 747 tỷ đồng, chủ yếu tới từ việc bàn giao đất tại dự án Nam Sơn Hạp Lĩnh cho Goertek, khoảng 62,7ha. Lũy kế, diện tích đất KCN đã bàn giao trong 6 tháng đầu năm đạt khoảng 128ha, giúp cho doanh thu và LNST nửa đầu năm bật tăng mạnh lần lượt gấp 4 lần và 9 lần so với cùng kỳ năm trước.

|

Cơ hội nào cho nửa cuối năm?

Theo BVSC nhận định, cơ hội của ngành bất động sản khu công nghiệp trong năm 2023 là vẫn còn.

Cụ thể, sự chuyển dịch chuỗi cung ứng từ Trung Quốc tiếp tục diễn ra, khi nước này tiếp tục theo đuổi định hướng Zero COVID, các nhà máy như Apple’s suppliers gồm Foxconn và Luxshare Pixel của Google, Xiaomi hay Lego đều đã chuyển sang Việt Nam, …

Với sự thận trọng của dòng vốn mới, vốn FDI thời gian tới sẽ thiên về mở rộng sản xuất của các doanh nghiệp hiện hữu và M&A các doanh nghiệp nhỏ.

Bên cạnh đó, trong kế hoạch đầu tư công 2021 - 2025, đầu tư cho cơ sở hạ tầng chiếm khoảng 60% ngân sách. Giải ngân đầu tư công được chú trọng là động lực gián tiếp cho các khu công nghiệp khi tăng tính hấp dẫn do việc cải thiện hạ tầng dẫn tới sự thuận lợi về logistics.

Đặc biệt là các KCN trong các tỉnh thành được phân bổ vốn lớn, các dự án trọng điểm như Châu Đức, Phú Mỹ 2 (gần cao tốc Biên Hòa-Vũng Tàu), Hựu Thạnh, Nam Tân Uyên, Tân Phú Trung (gần Vành đai 3 TP HCM); các KCN tại Bắc Ninh (đường vành đai 4 Hà Nội); các KCN tại Hải Phòng (cao tốc Hà Nội – Hà Nội đã hoàn thành), …

|

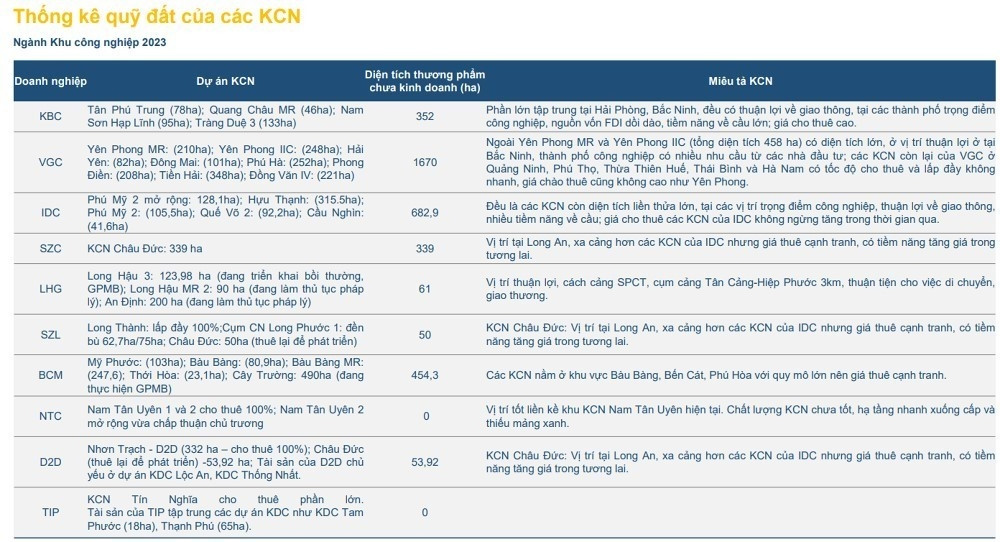

Đơn vị này cũng cho rằng, các doanh nghiệp được hưởng lợi trong thời gian tới là những doanh nghiệp còn nhiều đất thương phẩm sẵn sàng bán, vị trí thuận lợi, hưởng lợi từ xu hướng dịch chuyển vốn FDI từ Trung Quốc cũng như được ưa thích bởi các doanh nghiệp chế biến chế tạo, công nghệ cao, điện khí, …

Bên cạnh đó là doanh nghiệp có lợi thế về vị trí và quan hệ với nhà đầu tư để giữ vùng giá cao của giá chào thuê và định giá hấp dẫn.