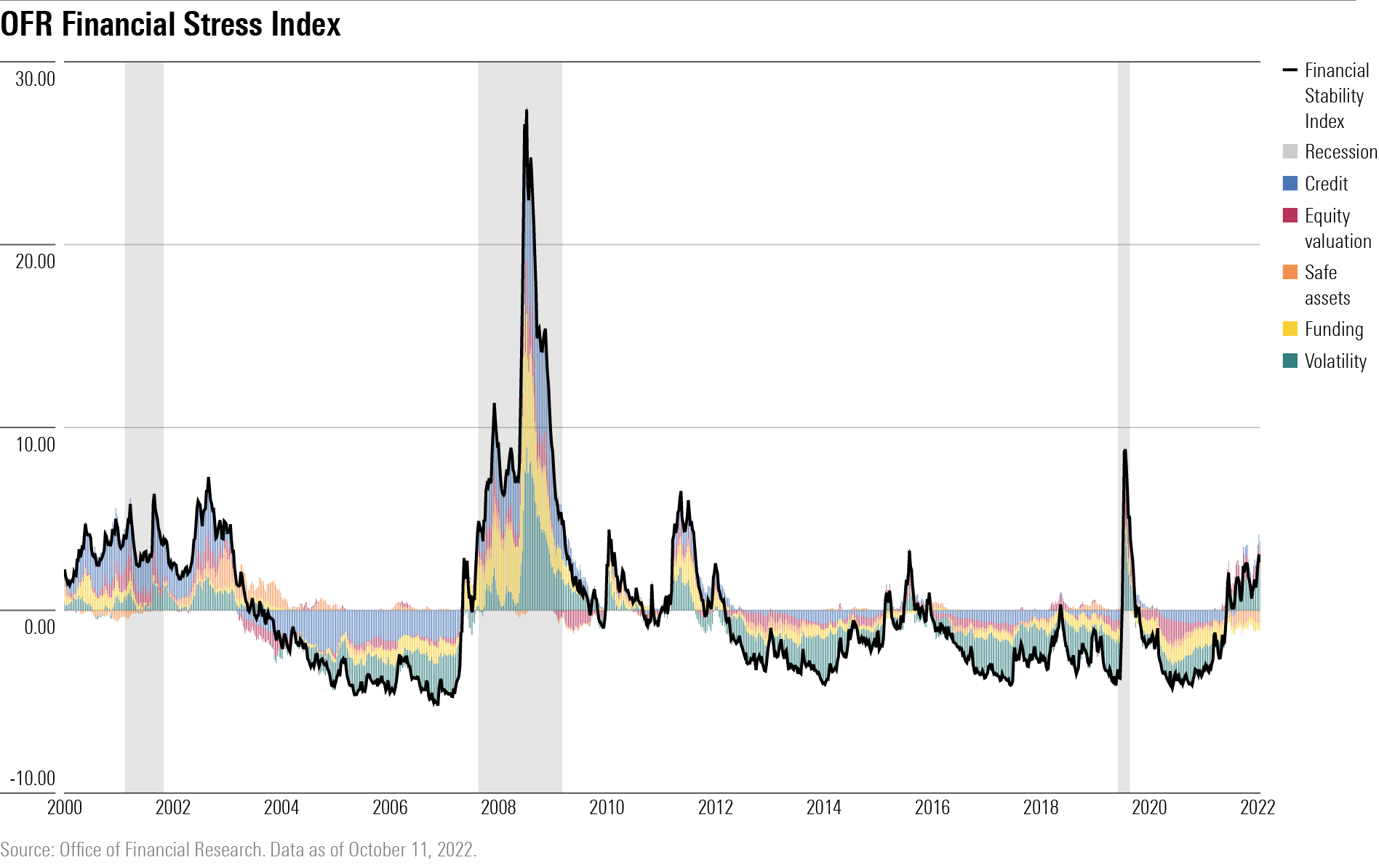

Chỉ số Căng thẳng Tài chính của Văn phòng Nghiên cứu Tài chính của Bộ Tài chính Mỹ đang ở mức cao nhất kể từ năm 2010.

Phần lớn cuộc tranh luận trong năm nay xoay quanh vấn đề liệu nền kinh tế có tiến tới suy thoái hay không và nếu vậy thì nó ở mức nhẹ hay nặng nề. Tuy nhiên, giờ đây, có một cuộc thảo luận đen tối hơn đang diễn ra: Khả năng xảy ra khủng hoảng tài chính.

Ngày ngày sự e ngại về cuộc khủng hoảng tài chính ập tới đang ngày càng lan rộng, đặc biệt là trong bối cảnh thị trường trái phiếu chính phủ của Vương quốc Anh bất ổn khiến Ngân hàng Trung ương Anh buộc phải thực hiện các biện pháp khẩn cấp.

Những lo lắng về tốc độ tăng lãi suất chưa từng có của Cục Dự trữ Liên bang có thể gây ra những hậu quả không mong muốn trên thị trường tài chính toàn cầu hiện đang là trung tâm. Các mối lo ngại bao gồm "sự kiện thanh khoản" trong thị trường tín dụng.

Trái phiếu chính phủ bằng đồng đô la từ 1/3 số quốc gia trong Chỉ số trái phiếu chính phủ đô la của các nền kinh tế mới nổi của Bloomberg đang giao dịch với mức chênh lệch từ 1.000 điểm cơ bản trở lên so với trái phiếu Kho bạc Mỹ, đây là một thước thể hiện nguy cơ vỡ nợ.

Sự gia tăng lợi suất đang gợi nhắc các nhà đầu tư về các cuộc khủng hoảng nợ trước đây của các nền kinh tế mới nổi, đặc biệt là cuộc khủng hoảng đã càn quét châu Á vào năm 1997 khi đồng nội tệ sụp đổ đẩy nhiều quốc gia rơi vào tình trạng vỡ nợ. Điều này giúp nhận ra một cách đau đớn rằng các khu vực nền kinh tế đang phát triển vẫn đang bị phụ thuộc bởi “original sin” - thuật ngữ phổ biến với các nhà kinh tế để mô tả sự phụ thuộc của các quốc gia đang phát triển vào nợ ngoại tệ.

Mới đây, cựu Bộ trưởng Tài chính Mỹ Lawrence Summers đã nêu lên nỗi lo ngại này. Ông cảnh báo rằng ông đang nhận thấy "sự rung chuyển" của thị trường. “Chúng ta đang sống trong một thời kỳ rủi ro cao và động đất không đến đột ngột." Ông không dự đoán về một cuộc khủng hoảng tài chính, nhưng "giống như cách mọi người trở nên lo lắng vào tháng 8 năm 2007, tôi nghĩ đây là thời điểm mà sự lo lắng nên gia tăng."

Hiện tại, câu hỏi đặt ra cho các nhà đầu tư là liệu Fed có thể theo đuổi mục tiêu ổn định giá cả bằng cách tăng lãi suất hay sẽ buộc phải từ bỏ cuộc chiến lạm phát để đảm bảo ổn định tài chính.

John Canavan, nhà phân tích hàng đầu tại Oxford Economics, cho biết: “Khủng hoảng tài chính là một trọng tâm mới. "Có vẻ như rủi ro ổn định tài chính ngày càng tăng sẽ khiến Fed có thể cần phải phản ứng với những lo ngại về ổn định tài chính trước khi đạt được mục tiêu về lạm phát."

Tuy nhiên. Fed có các công cụ trong kho vũ khí của mình để ổn định thị trường nếu cần. Kể từ cuộc Đại khủng hoảng tài chính, nó đã bổ sung thêm hai công cụ mới: công cụ mua lại thường trực dành cho thị trường trong nước (SRF) và dành cho các cơ quan tiền tệ quốc tế và nước ngoài (FIMA) để hỗ trợ cho các thị trường tiền tệ vào các thời điểm căng thẳng (cho phép các nhà tạo lập thị trường tạm thời trao đổi chứng khoán Kho bạc Hoa Kỳ lấy đô la Mỹ).

Các công cụ mới được tạo ra để giải quyết tình trạng mất cân bằng cung và cầu trên diện rộng xảy ra vào tháng 9 năm 2019 dẫn đến tỷ lệ tăng đột biến và tình trạng thanh khoản xấu đi vào tháng 3 năm 2020 do hậu quả của đại dịch.

Những dấu hiệu cảnh báo về một cuộc khủng hoảng tài chính

Các dấu hiệu về căng thẳng ngày càng tăng trên thị trường tài chính toàn cầu lặng lẽ lan tỏa quanh năm, nhưng bùng phát mạnh trong vài tuần qua khi BOE buộc phải liên tục can thiệp vào thị trường đối với trái phiếu chính phủ Vương quốc Anh, được gọi là trái phiếu chính phủ để giữ cho nó hoạt động.

Trong khi không ai dự đoán Hoa Kỳ sẽ rơi vào hoàn cảnh tương tự, các nhà chiến lược thị trường cho biết thanh khoản giảm trên thị trường trái phiếu chính phủ Hoa Kỳ chịu sự giám sát, đặc biệt là vào thời điểm khi tải nợ ở mức cực cao và Fed có thể bị hạn chế khả năng phản ứng với mức độ lạm phát. Tình trạng thiếu thanh khoản xảy ra khi không có người mua tài sản và nhu cầu biến mất. Điều đó buộc giá thấp hơn và tạo ra nhiều biến động và lệch lạc trên thị trường.

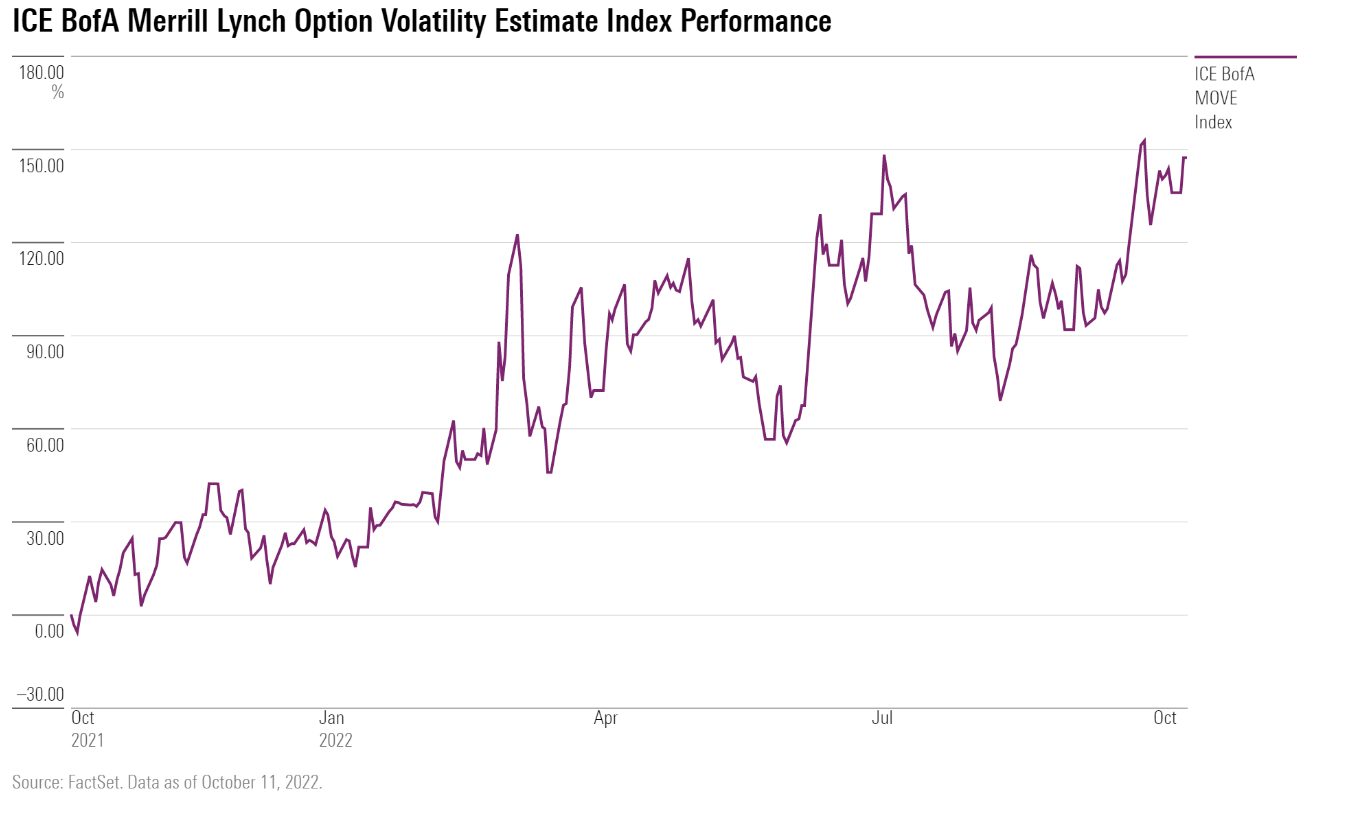

Canavan viết trong một báo cáo gần đây: “Sự biến động của thị trường kho bạc ngày càng gia tăng do các điều kiện thanh khoản vẫn bị suy giảm trong bối cảnh kinh tế vĩ mô và triển vọng tỷ giá không chắc chắn”. "Các động lực đằng sau những xu hướng này không có dấu hiệu giảm bớt."

Theo Morningstar, Chỉ số Căng thẳng Tài chính của Văn phòng Nghiên cứu Tài chính của Bộ Tài chính đang ở mức cao nhất kể từ năm 2010, không bao gồm mức tăng đột biến vào năm 2020 liên quan đến các vụ khóa cửa đại dịch COVID-19. Chỉ số đo lường căng thẳng trên thị trường tài chính toàn cầu dựa trên 33 biến số khác nhau như chênh lệch lợi tức, định giá vốn cổ phần, hoạt động tài trợ và lãi suất.

"Tôi nghĩ rằng nó được thổi phồng quá mức nhưng đó là một cảnh báo." Ralph Axel, chiến lược gia lãi suất tại Ngân hàng Trung ương Mỹ nói về tính thanh khoản thấp trên thị trường Kho bạc Mỹ. "Không ai có thể tin rằng lãi suất sẽ tăng. Có khả năng họ sẽ lên tới 8%. Không ai muốn mua và lưu kho trái phiếu trong những điều kiện này."

Ông Ralph Axel lưu ý rằng ngoài nhiệm vụ duy trì các điều kiện kinh tế cho phép giá cả ổn định và mức việc làm tối đa, Fed còn có nhiệm vụ thứ ba là người cho vay phương sách cuối cùng, đảm bảo thị trường hoạt động trơn tru và tín dụng tiếp tục chảy.

Theo ông Axel, Fed có rất nhiều trọng trách nhiệm trên vai. "Thật không may khi họ gặp phải vấn đề lạm phát lớn nhất kể từ những năm 70. Cả hai không đi đôi với nhau. Họ không có khả năng đánh đổi cái này lấy cái kia vì lạm phát có thể làm suy yếu."