Fintech: Cái bắt tay kinh điển với ngành ngân hàng?

Ngày càng nhiều người tiêu dùng sử dụng các sản phẩm, dịch vụ từ Fintech.

Sự trỗi dậy của Fintech

Fintech là viết tắt của từ Financial Technology (công nghệ tài chính), được sử dụng chung cho tất cả các công ty sử dụng internet, điện thoại di động, công nghệ điện toán đám mây và các phần mềm mã nguồn mở nhằm mục đích nâng cao hiệu quả của hoạt động ngân hàng và đầu tư.

Fintech đang chứng tỏ là một trong những lĩnh vực mang lại nguồn thu khổng lồ, dự tính sẽ đạt mốc doanh thu 638 tỷ USD vào năm 2024. Fintech thâm nhập vào ngân hàng trực tuyến, vào công cụ huy động vốn cộng đồng, các công cụ thanh toán di động, quản lý tài chính hoặc hỗ trợ ra quyết định... Fintech đã có mặt ở khắp mọi nơi và có tầm quan trọng trong việc thúc đẩy đổi mới, tăng trưởng và việc làm trên toàn thế giới, đặc biệt là trong ngành tài chính - ngân hàng.

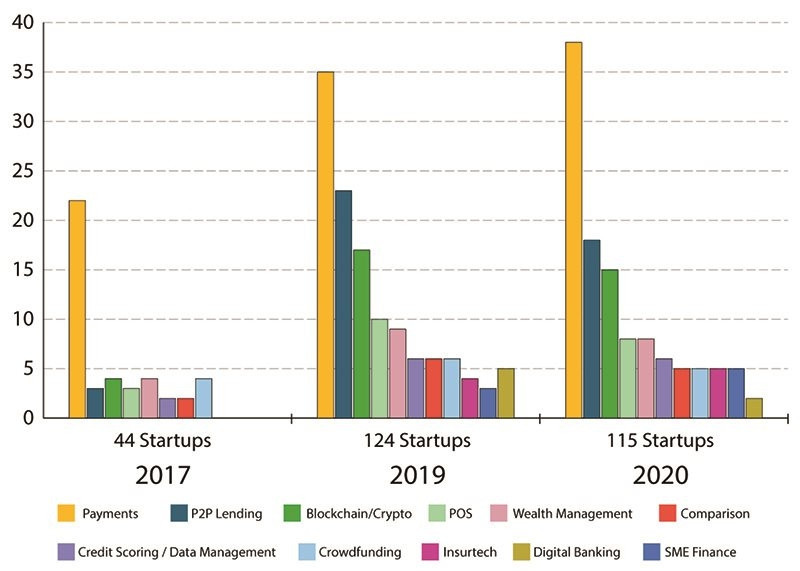

|

| Thống kê công ty khởi nghiệp Fintech Việt Nam qua các năm. (Nguồn: Fintech Singapore, 2020) |

Theo Nikkei, Việt Nam thuộc nhóm thị trường Fintech cạnh tranh nhất châu Á, đặc biệt là giữa các công ty Fintech nội địa với những startup giàu tiềm lực. Tương tự, trong Báo cáo Khởi nghiệp Việt Nam 2022 của Nextrans, Fintech cũng là mảng thu hút nhiều vốn đầu tư nhất với tổng vốn là 138 triệu USD, trong đó khởi nghiệp Fintech Việt Nam có tổng đầu tư đạt 137,9 triệu USD (chiếm 2,3% giá trị thương vụ trong khu vực).

Ngân hàng và Fintech: thực trạng phối hợp tại Việt Nam

Bàn về vai trò của Fintech trong mối quan hệ hợp tác Ngân hàng – Fintech, ông Phạm Tiến Dũng – Vụ trưởng Vụ Thanh toán Ngân hàng Nhà nước đánh giá, xu hướng hợp tác này là “không có Fintech thì Mobile Banking của các ngân hàng sẽ không thể phát triển như ngày hôm nay và nhờ đến với Fintech, các ngân hàng có cả một hệ sinh thái số”.

Các ngân hàng đã từng trang bị dự án Mobile Banking cách đây khoảng 10 năm nhưng một số đã phải dừng lại vì chi phí đầu tư quá lớn. Và khi bắt đầu có sự hợp tác giữa Ngân hàng và Fintech thì Mobile Banking và Internet Banking trở nên tất yếu và phổ biến hơn.

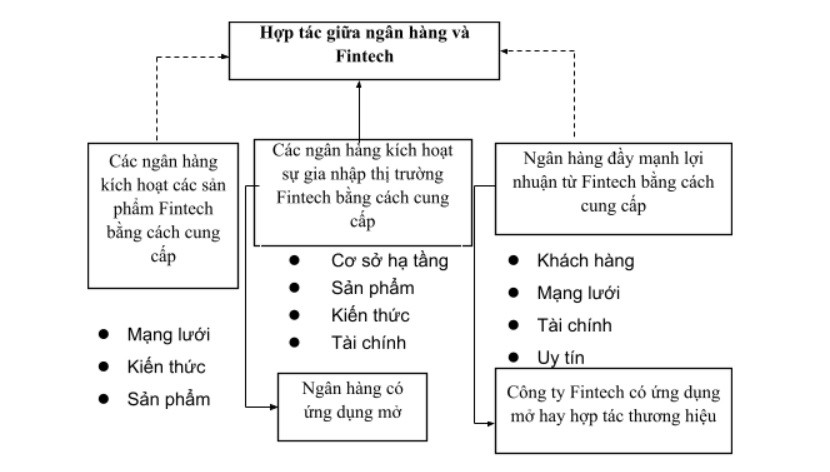

|

| Mô hình hợp tác Ngân hàng – Fintech |

Chia sẻ tại hội thảo, TS. Nguyễn Quốc Hùng, Phó chủ tịch kiêm Tổng thư ký Hiệp hội Ngân hàng Việt Nam (VNBA) cho biết, theo số liệu Ngân hàng Nhà nước Việt Nam, 6 tháng đầu năm 2023 so với cùng kỳ năm 2022, giao dịch thanh toán không dùng tiền mặt tăng trưởng 55% về số lượng, qua kênh Internet là 76% về số lượng và 1,79% về giá trị; qua kênh điện thoại di động tương ứng là 65% và 77%; qua phương thức QR Code tăng tương ứng là 152% và 301%; và qua ATM giảm 4% về số lượng và 6% về giá trị.

Điều này cho thấy, xu hướng dịch chuyển sang thanh toán điện tử đang trở nên mạnh mẽ. Các ngân hàng, trung gian thanh toán được kết nối liên thông với thời gian giao dịch tính bằng giây, giá trị giao dịch qua ngân hàng tính trung bình là 900.000 tỷ đồng, tương đương 40 tỷ USD, với khoảng hơn 8 triệu giao dịch một ngày.

Ngoài ra, đã có trên 70% người trưởng thành có tài khoản ngân hàng thông qua chuyển đổi số, tỷ lệ chi phí doanh thu của các ngân hàng cũng giảm khoảng 30%, góp phần tiết giảm chi phí đáng kể cho hoạt động của ngân hàng.

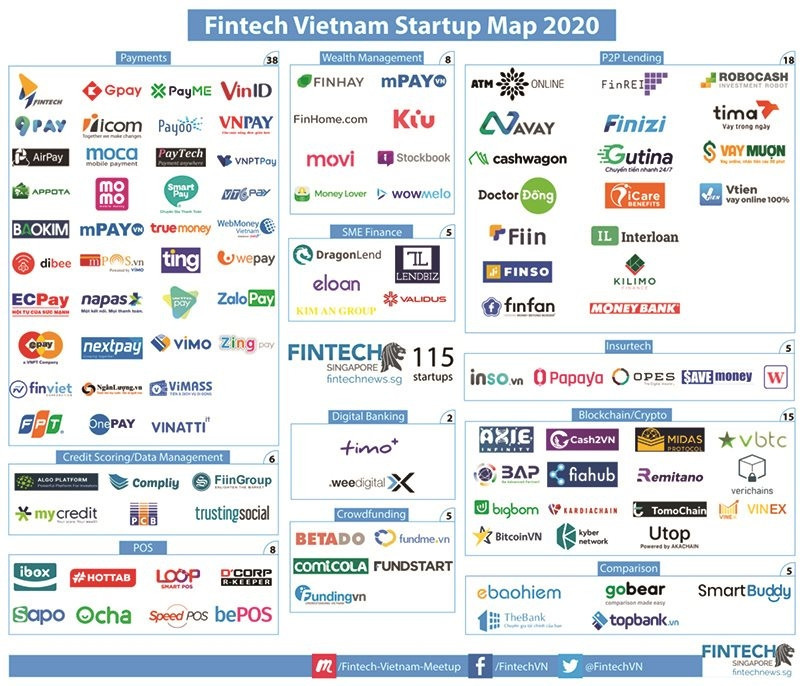

|

| Các công ty công nghệ tài chính Việt Nam năm 2020. |

Một trong những khoản đầu tư trong nước đáng chú ý như VPBank vào FE Credit. VIB vào công ty Fintech Weezi cho ra mắt sản phẩm MyVIB Keyboard, một ứng dụng chuyển tiền qua mạng xã hội. Techcombank đã kết hợp với Fintech Fastacash giới thiệu tính năng F@st Mobile, phương thức chuyển tiền nhanh chóng qua Facebook và Google+. Vietcombank hợp tác với M_Service trong thanh toán chuyển tiền. VietinBank hợp tác với Opportunity Network (ON) cung cấp nền tảng kết nối doanh nghiệp với trên 15.000 doanh nghiệp ở 113 quốc gia, tạo ra cơ hội mở rộng thị trường hiệu quả cho các doanh nghiệp trong nước với các đối tác nước ngoài.

Ngoài ra, cũng có trường hợp công ty Fintech mua lại công ty con của ngân hàng. Điển hình là công ty Lotte Card thuộc tập đoàn Lotte Hàn Quốc, đã thực hiện thương vụ thâu tóm công ty Techcom Finance, công ty con của Techcombank Việt Nam, nhằm mở rộng hoạt động cho vay tiêu dùng ở Việt Nam.

Thiết lập sân chơi lành mạnh cho ngân hàng và Fintech

Các ngân hàng đều hiểu họ cần nắm giữ tài sản quý giá, đó là dữ liệu khách hàng, ai nắm được nguồn dữ liệu này thì đó là chìa khóa tạo nên sức cạnh tranh. Trong khi đó, các công ty Fintech qua dịch vụ của mình, có thể dần xây dựng và nắm bắt, chuyển hóa phần dữ liệu này sang ngân hàng. Nhu cầu của khách hàng đối với các dịch vụ ngân hàng và quản lý tài chính càng lớn, càng mở ra cơ hội về dữ liệu cho các ngân hàng và công ty Fintech.

Trong bối cảnh đó, vấn đề bảo vệ người tiêu dùng trước rủi ro mất an toàn thông tin là rất cao. Ở khía cạnh này, lợi ích khách hàng phải được đặt lên trên hết. Đó không chỉ là đạo đức kinh doanh mà là câu chuyện sống còn các ngân hàng. Đầu tư vào Fintech không chỉ để giảm chi phí và tăng độ tiện dụng, mà là để nắm giữ, bảo tồn và phát triển dữ liệu. Số hóa cũng hứa hẹn mở rộng phạm vi tài chính, việc tiếp cận khách hàng sẽ dễ dàng hơn và dữ liệu đầy đủ sẽ giúp cho vay chính xác hơn.

|

| Ảnh minh hoạ. |

Ở cấp độ rộng hơn, càng nhiều người sử dụng một nền tảng, nó càng trở nên hữu ích và có khả năng thu hút thêm người khác. Ngành công nghiệp tài chính số vì vậy có xu hướng trở thành công cụ của sự độc quyền khai thác về dữ liệu. Nếu các công nghệ số được sử dụng cung cấp dữ liệu cho một chủ thể, chính phủ hay các nền tảng nào đó, thì khả năng giám sát, thao túng cũng như tấn công có thể tăng lên.

Ant Group, công ty Fintech số 1 Trung Quốc và thế giới, đã bị phương Tây cáo buộc là nằm trong sự kiểm soát và điều khiển của chính quyền Trung Quốc. Đây là một trong những lý do khiến họ không được chào đón ở nước ngoài. Facebook, công ty nhận không ít chỉ trích về các hành vi đạo đức kinh doanh, cũng bị phản ứng dữ dội trên toàn cầu khi tung ra tiền điện tử Libra hai năm trước.

Sự phát triển của Fintech, đặc biệt trong ngành ngân hàng, phải gắn liền với nỗ lực bảo vệ quyền riêng tư của mọi người khỏi các công ty lớn và các chủ đích chính trị. Công nghệ tài chính khi phát triển trong ngân hàng phải được thực hiện một cách an toàn và tôn trọng quyền cá nhân của khách hàng.

Cần hoàn thiện hành lang pháp lý

Việc áp dụng những ứng dụng hay sáng tạo trong công nghệ kỹ thuật hiện đại vào lĩnh vực tài chính đã dẫn đến sự ra đời của những phần mềm, ứng dụng trực tuyến nhằm phục vụ các hoạt động tài chính, tiền tệ, ngân hàng. Sự phát triển của Fintech càng trở nên mạnh mẽ đặc biệt trong đại dịch Covid-19 vừa qua.p

Fintech phát triển sôi động thời gian qua nhưng còn nhiều bất cập, thị trường “thượng vàng hạ cám” với một vài “con sâu làm rầu nồi canh” đang ảnh hưởng đáng kể đến cái nhìn của người dân với các công ty tài chính.

|

| Ảnh minh hoạ. |

Giới chuyên gia đánh giá, môi trường pháp lý đối với hoạt động Fintech chưa rõ ràng và hoàn thiện thực sự là khó khăn đối với việc phát triển hệ sinh thái. Cơ sở pháp lý chưa quy định rõ về bản chất sản phẩm, dịch vụ cũng như mô hình hoạt động, hành lang pháp lý, các điều kiện thành lập và hoạt động của công ty Fintech. Điều này làm cho các công ty có thể có tâm lý e ngại đầu tư phát triển các sản phẩm, dịch vụ mới do lo ngại sự bất ổn của môi trường pháp lý.

Chính vì vậy, nên chăng cần có những tiêu chí nhằm sàng lọc các công ty cho vay trực tuyến được phép hoạt động dựa trên vốn điều lệ tối thiểu, bề dày hoạt động, năng lực đội ngũ quản lý. Bên cạnh đó, để tránh những tình huống phát sinh tiêu cực trong quan hệ cho vay - đòi nợ như thời gian qua, cần quy định mức lãi, phí tối đa mà khách hàng phải thanh toán khi trả trễ, cho phép các công ty Fintech sử dụng dịch vụ của Trung tâm Thông tin tín dụng quốc gia (CIC) để ngăn ngừa trường hợp khách hàng bị quá tải với các khoản vay cũng như các quy định về minh bạch thông tin với khách hàng, yêu cầu bảo mật thông tin khách hàng…

Có như vậy, lành mạnh hóa hoạt động Fintech cũng chính là chặn đà “lây lan” của tín dụng đen, giảm bớt các hệ lụy xấu cho xã hội và nền kinh tế.

F88 lập 'cú hat-trick' giải thưởng tại Asian Banking & Finance 2025

MoMo, Vietcombank, Got It đang làm gì để chia nhau miếng bánh 16 tỷ USD?