Việc dòng tiền cho các hoạt động đầu tư trở lại với các "đơn vị nguồn" thời gian này đang gián tiếp khiến cho thanh khoản thị trường chứng khoán ngày càng suy yếu. Ngược lại, kênh đầu tư truyền thống - lãi suất bắt đầu được quan tâm trở lại thời chứng khoán trở nên "khó nhằn".

Doanh nghiệp mua lại trái phiếu trước hạn

Thị trường trái phiếu doanh nghiệp trong thời gian gần đây là việc tuy chưa đến thời điểm đáo hạn nhưng không ít doanh nghiệp đã chủ động bỏ ra hàng nghìn tỷ đồng để mua lại trái phiếu do chính mình phát hành.

Điển hình như Tập đoàn Gelex (GEX). Trong vòng chưa đầy hai tháng, tính đến ngày 17/6/2022, Gelex tổ chức bốn đợt mua lại trái phiếu với tổng giá trị 1.423 tỷ đồng trong đó có lô chỉ mới phát hành hơn năm tháng. Phía Gelex cho biết, nguồn mua lại các lô trái phiếu là dòng tiền từ hoạt động kinh doanh và đầu tư hợp pháp của tập đoàn.

Một doanh nghiệp khác có liên hệ mật thiết với Gelex là CTCP Chứng khoán VIX (VIX) mới đây cũng công bố đã mua lại toàn bộ 300 tỉ đồng trái phiếu trước hạn. Lô trái phiếu này kỳ hạn ba năm, phát hành ngày 5/4/2021 và đáo hạn ngày 5/4/2024. Như vậy, sau hơn 1 năm phát hành, VIX đã mua lại toàn bộ trái phiếu phát hành.

Trong thời gian chờ các tín hiệu tiếp theo của nhà điều hành, việc thu xếp mua lại trái phiếu trước hạn tạm thời đang là giải pháp có thể thỏa mãn nhu cầu của cả nhà phát hành lẫn nhà đầu tư.

Trước đó, trong tháng 5/2022, không ít doanh nghiệp đã công bố hoàn tất mua lại trái phiếu trước hạn.

Cụ thể, CTCP An Phát Finance tất toán trước hạn toàn bộ bảy lô trái phiếu có tổng giá trị 570 tỷ đồng (đây là bảy lô trái phiếu có thời điểm đáo hạn sớm nhất từ tháng 8 và trễ nhất là tháng 10/2024). Hay như Công ty Intimex Việt Nam cũng mua lại trước hạn gói 2.000 tỷ đồng trái phiếu có kỳ đáo hạn vào tháng 9/2027;...

Theo báo cáo của Bộ Tài chính, trong 4 tháng đầu năm 2022, tổng giá trị trái phiếu đã được các doanh nghiệp mua lại trước hạn là 24.700 tỷ đồng - tăng gần 18% so với cùng kỳ năm 2021. Đáng chú ý, giá trị mua lại trái phiếu trước hạn của tháng 4/2022 tăng đột biến với mức 11.900 tỷ đồng - gần bằng tổng giá trị mua lại trong ba tháng đầu năm nay là 12.800 tỷ đồng.

Bên cạnh đó, Bộ Tài chính cũng cho biết, một số doanh nghiệp đã chủ động thực hiện công bố thông tin bất thường hoặc đính chính thông tin đã công bố về mục đích và phương án sử dụng vốn trái phiếu gửi cho Sở Giao dịch Chứng khoán Hà Nội. Đồng thời, sau Chỉ thị 01/CT-BTC của Bộ Tài chính, các doanh nghiệp phát hành và tổ chức tư vấn đã thực hiện rà soát lại điều kiện và hồ sơ phát hành trước khi triển khai chào bán mới.

Theo đó, khối lượng phát hành trong hai tuần đầu tháng 5 tiếp tục giảm - đạt 5.200 tỷ đồng, chỉ tương đương một phần ba khối lượng phát hành cùng kỳ năm 2021.

"Nhà băng" ồ ạt mua lại trái phiếu trước hạn

Mới đây, Ngân hàng TMCP MSB đã mua lại 1.000 tỷ đồng gói trái phiếu đáo hạn vào tháng 4/2023.

Ngân hàng TMCP Đầu tư và Phát triển Việt Nam - BIDV (BID) cũng vừa hoàn thành việc mua lại 2 lô trái phiếu có tổng giá trị gần 900 tỷ đồng (đáo hạn cuối tháng 6/2027).

Trước đó, trong tháng 6/2022, nhà băng này cũng đã mua lại 3.000 tỷ đồng tại 3 lô trái phiếu kỳ hạn 7 năm (cùng đáo hạn cuối tháng 6/2027).

Ngân hàng TMCP Phát triển TP. HCM - HDBank (HDB) trong tháng 6 vừa qua cũng đã mua lại 500 tỷ đồng/tổng 1.000 tỷ đồng đối với 1 lô trái phiếu trước kỳ đáo hạn 1 năm (tháng 6/2023).

Hay như Ngân hàng TMCP Tiên Phong - TPBank (TPB) cũng cũng mua lại 3 lô trái phiếu với tổng giá trị 3.100 tỷ đồng; các lô trái phiếu gồm TPBL2124008, TPBL2124009, TPBL2124007 cùng đáo hạn cuối tháng 6/2024.

Ngoài ra, các nhân hàng như SHB, VIB, LPB,... trong những tháng qua cũng đã lần lượt mua lại hàng nhìn tỷ đồng trái phiếu trước hạn do đây cũng là nhóm cầu chủ lực cùng với bất động sản tiếp nhận lượng cung lớn từ các nhà băng.

Cùng với các ngân hàng, loạt công ty chứng khoán cũng đã thu vốn về trong bối cảnh cung tiền từ các ngân hàng bị thắt chặt. Có thể kể đến CTCP Chứng khoán Kỹ thương - TCBS, Chứng khoán Rồng Việt - VDS,... khi đã mua lại hàng trăm tỷ đồng trái phiếu trước hạn.

Có thể thấy, nhiều doanh nghiệp cấp tập mua lại trái phiếu trước hạn diễn ra sau sự kiện Tân Hoàng Minh hồi đầu tháng 4. Định hướng thắt chặt của cơ quan quản lý đã khiến nhiều doanh nghiệp dè dặt trong việc huy động vốn qua kênh trái phiếu.

Mặt khác, sau vụ việc hơn 10.000 tỷ đồng trái phiếu của nhóm doanh nghiệp thuộc Tân Hoàng Minh bị hủy bỏ, nhiều nhà đầu tư cũng mang tâm lý e ngại và muốn tất toán trước hạn số trái phiếu đã mua.

Mặc dù liên tiếp tiến hành các đợt mua lại trong một thời gian ngắn, thông tin về các đợt phát hành hay mua lại trước hạn trái phiếu của các doanh nghiệp vẫn trở nên vô cùng nhạy cảm với nhiều tin đồn tiêu cực khiến không ít doanh nghiệp phải nhiều lần lên tiếng trấn an nhà đầu tư và cổ đông.

Lãi suất rục rịch tăng, thanh khoản TTCK tiếp tục teo tóp

Việc dòng tiền cho các hoạt động đầu tư trở lại với các "đơn vị nguồn" thời gian này đang gián tiếp khiến cho thanh khoản thị trường chứng khoán ngày càng suy yếu.

Cùng với đà lao dốc của thị trường - đặc biệt là 3 tháng gần đây (kết phiên giao dịch cuối tháng 6/2022, VN-Index đứng mức 1.197,6 điểm - giảm 300,68 điểm (-20,07%) so với cuối năm 2021; HNX-Index giảm đến 41,42% xuống 277,68 điểm; UPCoM-Index giảm 24,05% xuống 85,58 điểm), thanh khoản thị trường cũng có sự đi xuống rõ rệt. Tổng giá trị giao dịch bình quân trong nửa đầu năm 2022 đạt 25.673 tỷ đồng/phiên - giảm 14,8% so với nửa cuối năm ngoái trong đó giá trị khớp lệnh bình quân giảm 15,2% xuống 23.677 tỷ đồng.

Nếu chỉ tính riêng quý II, giá trị giao dịch bình quân giảm đến 34,2% xuống 20.525 tỷ đồng/phiên trong đó giá trị khớp lệnh bình quân đạt chỉ 18.654 tỷ đồng/phiên - giảm 35,8%.

Cá biệt trong phiên 4/7/2022, tổng thanh khoản thị trường chỉ còn 10.000 tỷ.

Nguyên nhân được giới phân tích chỉ ra phần nào đến từ cung tiền margin từ các công ty chứng khoán bắt đầu thắt lại; các diễn biến tiêu cực hoặc bất lợi trong và ngoài nước tiếp tục khiến nhà đầu tư dè dặt hơn và an toàn hơn trước các quyết định xuống tiền.

Trong bối cảnh thị trường chứng khoán trở lên khó kiếm lời và nhiều bất trắc, kênh lãi suất ngân hàng bắt đầu có chuyển biến khá tích cực.

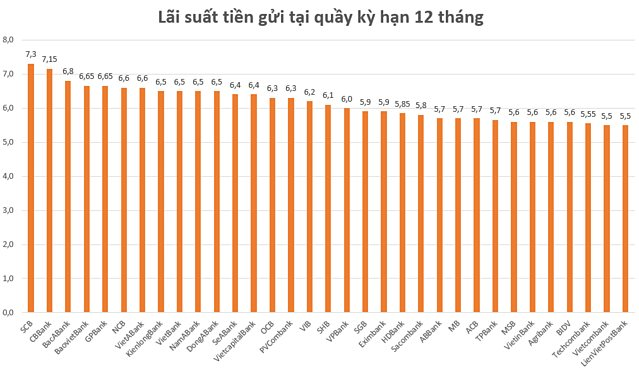

Minh chứng rõ thấy nhất là việc sang tháng 7, nhiều ngân hàng tiếp tục tăng lãi suất trong đó hiện đã có 10 ngân hàng đã đưa ra mức lãi suất trên 7%/năm.

Điều chỉnh lãi suất mạnh nhất là ở kỳ hạn 12 tháng trong đó ACB là ngân hàng có sự điều chỉnh lãi suât mạnh nhất. Khi gửi tại quầy ngân hàng tăng 0,9%/năm cho kỳ hạn 1 tháng và 9 tháng, tăng 0,6%/năm cho kỳ hạn 3 và 12 tháng và tăng 0,8%/năm với kỳ hạn 6 tháng.

Khi giao dịch online, lãi suất tiết kiệm tăng 0,3%/năm cho kỳ 6 tháng và 12 tháng - tăng 0,5%/năm cho kỳ 9 tháng, Hiện ACB là ngân hàng có lãi suất thấp thứ 4 thị trường với giao dịch tại quầy và thấp thứ 3 khi gửi online.

HDBank cũng là ngân hàng có điều chỉnh lãi suất tương đối lớn. Tại kỳ hạn 6 tháng, ngân hàng tăng lãi suất lên 0,35%/năm lên 5,45%/năm. Đối với kỳ hạn 12 tháng, ngân hàng cúng tăng 0,15%/năm lên 7,25%/năm. Lãi suất cũng tăng 0,7%/năm ở kỳ hạn 24 tháng và tăng 0,5%/năm tại kỳ hạn 36 tháng.

TPBank cũng đã tham gia vào cuộc đua tăng lãi suất khi điều chỉnh tăng 0,2%/năm cho hầu hết các kỳ hạn ở cả hai hình thức gửi tại quầy và online.

“Ông lớn” Agribank cũng đã điều chỉnh lãi suất tăng 0,1%/năm ở kỳ hạn từ 12 tháng đến 24 tháng, nâng lãi suất huy động lên mức 5,6%/năm.

Hiện có khoảng 16 ngân hàng đang có mức lãi suất từ 6% trở lên cho kỳ hạn 12 tháng với mức cao nhất là 7,3% của ngân hàng SCB cho cả hai hình thức gửi tại quầy và gửi online. CBBank có mức lãi suất 7,15%/năm cho hình thức gửi tại quầy.

Với kỳ hạn 1 - 3 tháng, bốn “ông lớn” đều có mức lãi suất tiền gửi dao động ở mức 3,3 - 3,4%/năm trong đó Vietcombank có lãi suất 3,3%/năm, 3 ngân hàng còn lại là Agribank, BIDV và Vietinbank có mức lãi suất 3,4%.

Nhiều ngân hàng có mức lãi suất trần cao nhất là 4% trong đó có VIB, Sacombank, SCB, NamABank, MSb (áp dụng cho gửi trực tuyến). Một số ngân hàng vẫn giữ nguyên mức lãi suất, bên cạnh đó nhiều ngân hàng cũng có mức lãi suất tăng nhẹ phổ biến là 0,1%/năm.

Chi tiết xem thêm tại đây...