Hiện tại, mặt bằng lãi suất cho vay vẫn ở mức cao hơn so với thời điểm trước Covid, dao động ở mức 10-10,5%/năm cho kỳ hạn 6 tháng và 11-12%/năm cho kỳ hạn 12 tháng.

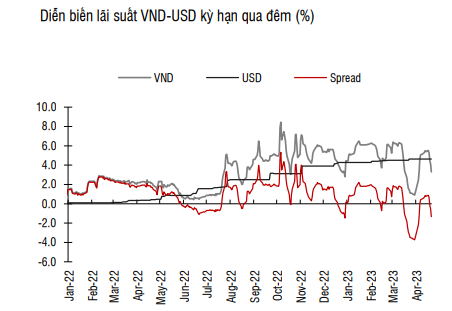

Lãi suất liên ngân hàng hạ nhiệt

Theo báo cáo mới cập nhật tại Bộ phận phân tích Chứng khoán SSI, thanh khoản trên hệ thống ngân hàng trong tuần trước được cải thiện và hoạt động trên kênh thị trường mở giảm nhiệt.

Cụ thể, bên cạnh việc không chào thầu trên kênh bán tín phiếu, NHNN vẫn duy trì khối lượng chào thầu trên kênh mùa kỳ hạn ở mức cao (tổng cộng 110 nghìn tỷ, so với mức 160 nghìn tỷ ở tuần trước đó) ở 2 kỳ hạn 7 ngày và 28 ngày và lãi suất cố đinh 5,0%.

Tuy nhiên, tổng khối lượng trúng thầu chỉ đạt 6,8 nghìn tỷ đồng, giảm gần 10 lần so với tuần trước đó.

Kết tuần, NHNN rút ròng 22,3 nghìn tỷ đồng, và khối lượng lưu hành trên kênh tín phiếu duy trì ở mức 110,7 nghìn tỷ đồng và trên kênh cầm cố ở 49 nghìn tỷ đồng.

NHNN không thực hiện hoạt động mua USD bổ sung dự trữ ngoại hối trong tuần trước. Lãi suất liên ngân hàng nhanh chóng hạ nhiệt ở các kỳ hạn dưới 1 tháng.

Cụ thể, lãi suất VND bình quân liên ngân hàng kỳ hạn qua đêm kết tuần ở 3,3%, giảm 210 điểm cơ bản so với tuần trước đó, và lãi suất 1 tuần đến 1 tháng dao động 3,7% - 5,0%.

|

Chính phủ và NHNN liên tục ban hành các chính sách hỗ trợ doanh nghiệp và người dân và tháo gỡ khó khăn trên thị trường BĐS và TPDN.

Trong đó, Chính phủ ban hành Nghị định 12/2023/NĐ-CP (Nghị định 12) ngày 14/4/2023 về gia hạn thời hạn nộp thuế GTGT, thuế TNDN, thuế TNCN và tiền thuê đất trong năm 2023 cũng như đồng ý đề xuất giảm thuế VAT từ 10% xuống 8% đến hết năm 2023 của Bộ Tài Chính cho tất cả hàng hóa và dịch vụ chịu mức thuế VAT 10% nhằm kích cầu nền kinh tế.

Bên cạnh đó, NHNN cũng đã ban hành 2 thông tư quan trọng trong lĩnh vực ngân hàng liên quan đến cơ cấu lại nợ, hoãn giãn nợ, không chuyển nhóm nợ và giao dịch TPDN của các NHTM.

Nhìn chung, các biện pháp đều hướng đến việc cung cấp các điều kiện pháp lý thuận lợi và rõ ràng hơn, giải quyết những khó khăn về thanh khoản tạm thời trên thị trường, và giúp ổn định tâm lý trên thị trường.

Thông điệp tiếp theo từ phía Chính phủ và NHNN là tiếp tục chỉ đạo các NHTM hạ lãi suất phù hợp hơn với điều kiện kinh tế hiện tại.

Hiện tại, mặt bằng lãi suất cho vay vẫn ở mức cao hơn so với thời điểm trước Covid, dao động ở mức 10-10,5%/năm cho kỳ hạn 6 tháng và 11-12%/năm cho kỳ hạn 12 tháng cho doanh nghiệp sản xuất thông thường, trong khi lãi suất vay tiêu dùng hay cho vay mua nhà vẫn duy trì ở mức tương đối cao, khoảng 14%/năm.

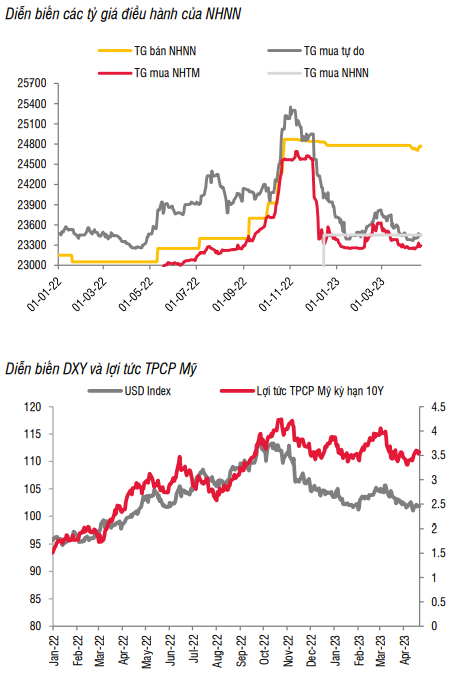

NHNN thực hiện mua USD bổ sung dự trữ ngoại hối

Không có nhiều thông tin kinh tế được công trong tuần trước và thị trường đặt nhiều sự chú ý tới số liệu PCE và GDP của Mỹ trong tuần này, nhằm đánh giá về lộ trình lãi suất của Fed trong thời gian tới.

|

Đối với cuộc họp tháng 5 tới đây (1-2/5), thống kê của CME FedWatch đang nghiêng nhiều về kịch bản Fed sẽ tăng 25 điểm cơ bản (xác xuất 90%). Xác xuất về việc Fed sẽ tiến hành giảm lãi suất 50 điểm cơ bản trong nửa cuối năm nay cũng đã tăng lên tới 40% (từ mức 2% vào 1 tháng trước).

Chỉ số DXY tăng nhẹ 0,3% so với cuối tuần trước, trong đó các đồng tiền chủ chốt không có nhiều thay đổi như EUR đi ngang (-0,05%), JPY giảm tới 0,28% hay GBP tăng 0,15%.

Trên thị trường trong nước, trong khi tỷ giá niêm yết tại các NHTM và tỷ giá tự do không có nhiều sự thay đổi, hiện đang dao động quanh mức giá mua trên Sở giao dịch NHNN (VND 23.450/USD), tỷ giá trên thị trường liên ngân hàng tăng nhẹ lên mức VND 23.490/USD.

Nhìn chung, nguồn cung ngoại tệ khá tích cực trong thời gian qua, đến từ dòng vốn FDI giải ngân, thặng dư cán cân thương mại hay dòng tiền gián tiếp từ các thương vụ bán vốn hoặc giải ngân các khoản vay ngoại tệ.

VN-Index tăng mạnh, 17 công ty chứng khoán vẫn báo lỗ: Top 1 lộ diện

Loạt nhân vật tầm cỡ giới tài chính, công nghệ sẽ xuất hiện tại sự kiện Blockchain TOP 3 Châu Á