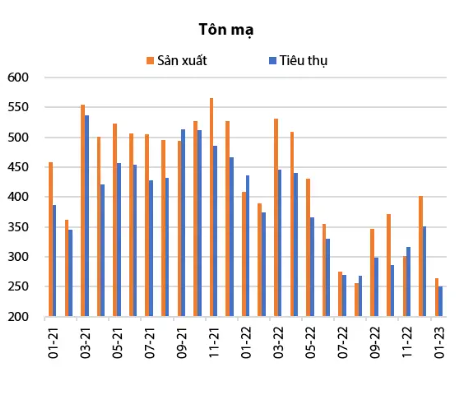

Theo phân tích của chuyên gia, các nhà sản xuất tôn mạ chỉ đạt một nửa sản lượng so với năm 2021 và nửa đầu năm 2022 chủ yếu là do suy thoái đột ngột về nhu cầu tôn mạ thế giới.

Công xuất sản xuất thép chưa thể phục hồi

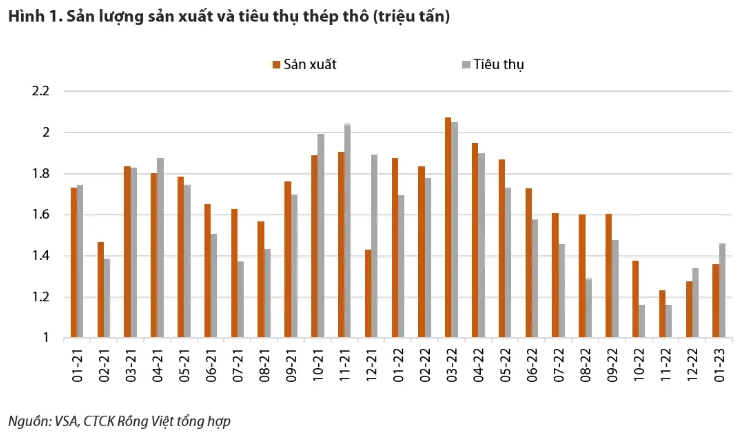

Theo CTCK Rồng Việt (VDSC), các nhà sản xuất thép thượng nguồn vẫn bi quan khi tốc độ sản xuất chậm hơn tốc độ tiêu thụ từ tháng 12/2022. Điều này có thể do các nhà sản xuất này đang điều chỉnh cho lượng sản xuất ‘thừa’ trong khoảng tháng 8 đến tháng 10 năm 2022 khi doanh số đột ngột tụt lại một cách đáng kể.

Nhiều doanh nghiệp sản xuất thép giảm 2/3 sản lượng

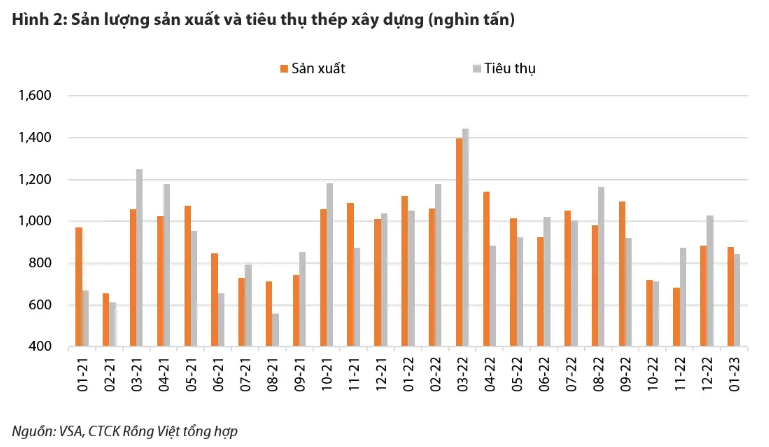

Tương tự, sản lượng và doanh số thép xây dựng trong tháng 1/2023 lần lượt thấp hơn 22% và 20% so với cùng kỳ.

VDSC cho rằng, trong khi các nhà sản xuất lớn bao gồm TISCO, HPG và Formosa có mức giảm công suất vừa phải, nhiều nhà sản xuất nhỏ hơn đã cắt giảm tới 2/3 sản lượng và bán hàng tồn kho bao gồm Thép Miền Nam, Vinakyoei và POM.

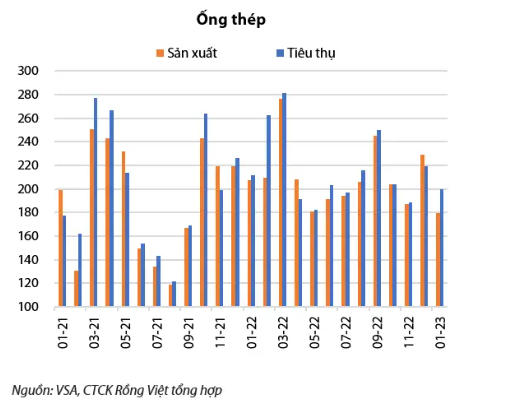

Về phân khúc thép dẹt, thị trường ống thép có vẻ ổn định hơn trong khi thị trường tôn mạ bị ảnh hưởng nặng nề do xuất khẩu chững lại.

Do tính chất của sản phẩm, ống thép xuất khẩu không đáng kể về số lượng, do đó là một thước đo đáng tin cậy về tiêu thụ thép trong nước cho cả lĩnh vực xây dựng và sản xuất công nghiệp. Nhu cầu ống thép vẫn khá ổn định trong vài năm qua và ít bị ảnh hưởng nhất bởi sự suy thoái của thị trường vào cuối năm 2022.

Theo phân tích của chuyên gia, các nhà sản xuất tôn mạ chỉ đạt một nửa sản lượng so với năm 2021 và nửa đầu năm 2022 chủ yếu là do suy thoái đột ngột về nhu cầu tôn mạ thế giới. Các nhà sản xuất thép này có thể phải duy trì mức huy động thấp nhất trong cả năm nay do hoạt động xuất khẩu phải chờ đợi nhu cầu quốc tế phục hồi.

Các nhà sản xuất thép "thận trọng" chuẩn bị kế hoạch năm 2023

Đến nay, một vài công ty thép đã công bố kế hoạch cho năm tài chính mới, qua đó thể hiện quan điểm về triển vọng thị trường thép trong năm nay.

SMC, một trong những nhà thương mại thép lớn nhất thị trường nội địa, đã đưa ra kế hoạch sản lượng hợp nhất năm 2023 là 1 triệu tấn, giảm 30% so với sản lượng thực tế năm 2022 do nhu cầu thép trong nước suy yếu.

Với HSG, họ đặt ra mục tiêu bán hàng theo hai kịch bản, thấp hơn lần lượt là giảm 10% và giảm 16% so với năm tài chính trước (NĐTC kết thúc vào tháng 10). Thực tế, sản lượng bán hàng NĐTC 2021-2022 thấp hơn 9% so với cùng kỳ, HĐQT của HSG đã góp phần dẫn dắt triển vọng bi quan cho thị trường tôn mạ trong trung hạn khi tập đoàn này hiện đang chiếm thị phần lớn nhất.

Trong khi đó, HPG mới đưa ra kế hoạch cho năm 2023, bao gồm doanh thu tăng trưởng 6% và lợi nhuận ròng giảm 5%.

HPG vẫn chưa vận hành lại tất cả các lò cao, đồng nghĩa với khả năng cao sản lượng năm 2023 của họ có thể sẽ thấp hơn so với cùng kỳ. Mặt khác, khả năng giá thép tăng đáng kể trong năm 2023 cũng không cao. Giá thanh cốt thép trong nước hiện thấp hơn 7% so với cùng kỳ, và thấp hơn 17% so với mức đỉnh vào tháng 5 năm 2022, do đó khả năng giá tăng cao hơn mức năm ngoái là khá thấp.

Trong báo cáo mới công bố, VNDirect lại cho rằng kế hoạch kinh doanh năm 2023 được lập trên cơ sở thận trọng của ban lãnh đạo Công ty, đặc biệt trong bối cảnh giá nguyên liệu đầu vào biến động và nhu cầu thép yếu như hiện nay.