85% doanh thu dược phẩm nằm trong tay nhà thuốc nhỏ lẻ và bệnh viện, Long Châu quyết 'chia lại miếng bánh'

Lợi thế từ bán thuốc kê đơn giúp Long Châu vượt trội so với An Khang và Pharmacity. SSI Research dự báo, chuỗi này sẽ tiếp tục mở rộng quy mô, nhắm vào thị phần của nhà thuốc nhỏ lẻ và bệnh viện, vốn đang chiếm 85% tổng doanh thu bán lẻ dược phẩm.

|

| Ảnh minh họa |

Trong phân tích mới đây, SSI Research dự báo, CTCP Bán lẻ Kỹ thuật số FPT (FPT Retail - HoSE: FRT) sẽ mở 400 nhà thuốc Long Châu mỗi năm trong giai đoạn 2024 - 2025 để giành thị phần từ các cửa hàng thuốc nhỏ lẻ và nhà thuốc bệnh viện - hiện đang chiếm đến 85% tổng doanh thu bán lẻ dược phẩm.

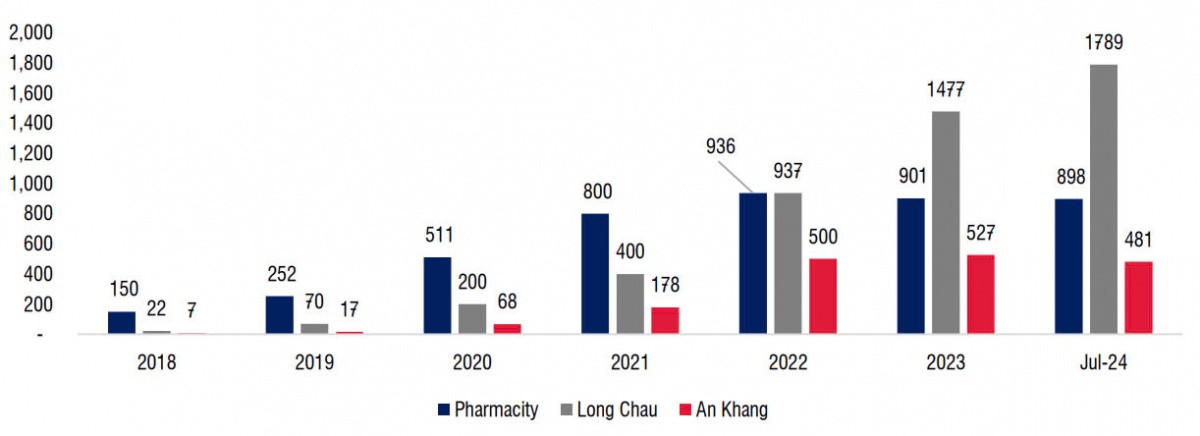

Về lợi thế, Long Châu bán nhiều loại thuốc kê đơn, trong khi các đối thủ cạnh tranh như Pharmacity và An Khang đang thu hẹp quy mô do mô hình kinh doanh không phù hợp (chủ yếu tập trung vào thuốc không kê đơn và mỹ phẩm). Pharmacity bắt đầu thu hẹp mạng lưới cửa hàng từ năm 2023. Gần đây, An Khang cũng đã thu hẹp mạng lưới cửa hàng, giảm 40% số lượng cửa hàng kể từ tháng 6 - 9/2024.

Đồng thời, bắt đầu từ ngày 1/1/2025, bệnh nhân sẽ được bảo hiểm y tế hoàn trả chi phí cho các loại thuốc mua ngoài nhà thuốc bệnh viện nếu các đơn vị này thiếu thuốc. Điều này sẽ có lợi cho các nhà thuốc không thuộc bệnh viện nói chung, và Long Châu sẽ được hưởng lợi chính trong số đó.

|

| Số lượng nhà thuốc của Pharmacity, Long Châu và An Khang (SSI Research tổng hợp) |

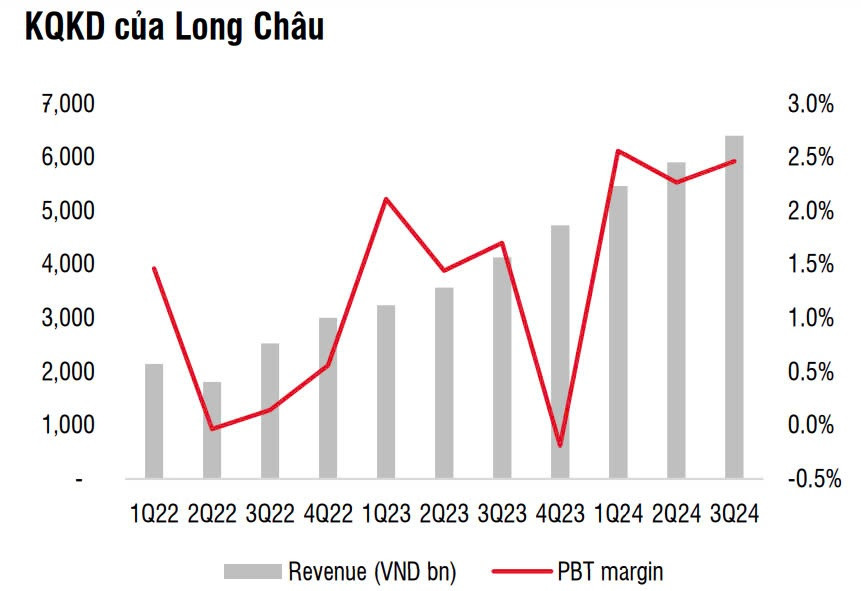

Trong quý III/2024, Long Châu đạt doanh thu khoảng 6.500 tỷ đồng, tăng 55% so với cùng kỳ và 8% so với quý trước. FRT đã đẩy nhanh tốc độ mở mới với 143 cửa hàng Long Châu mới được khai trương trong kỳ (so với 209 cửa hàng mới trong 6 tháng đầu năm 2024). Doanh thu cửa hàng/tháng duy trì ở mức cao, quanh 1,1 - 1,2 tỷ đồng.

SSI Research dự báo doanh thu năm 2024 - 2025 cho mảng nhà thuốc của FRT ước tính đạt lần lượt 22.700 tỷ đồng (+43% so với cùng kỳ) và 27.300 tỷ đồng (+20% so với cùng kỳ). Biên lợi nhuận của chuỗi nhà thuốc Long Châu dự kiến sẽ tiếp tục mở rộng, đạt ít nhất 3% trong dài hạn so với 1,9% ở cuối quý III/2024.

|

| SSI Research tổng hợp |

Ngoài ra, Long Châu cũng tiếp tục mở rộng kinh doanh vắc-xin, với 115 trung tâm vắc-xin tính đến cuối quý III/2024 (vượt kế hoạch 100 trung tâm vắc-xin trong năm 2024). Sau một năm ra mắt, mảng vắc-xin đã đóng góp 5% vào doanh thu của Long Châu trong 9 tháng đầu năm 2024. Chuỗi vắc-xin Long Châu hiện là chuỗi vắc-xin hiện đại lớn thứ hai tại Việt Nam, sau VNVC (206 trung tâm – theo dữ liệu SSI tổng hợp đến tháng 11).

Hoạt động kinh doanh vắc-xin của Long Châu dự kiến sẽ tăng trưởng nhanh chóng nhờ tăng chi tiêu cho vắc-xin do tỷ lệ tiêm chủng hiện tại còn thấp (<5%, theo FRT) và nhu cầu dịch vụ tiêm chủng tư nhân tăng cao do tình trạng quá tải tại các trung tâm vắc-xin công.

FRT dự định có 500 trung tâm vắc-xin vào cuối năm 2027. Tuy nhiên, quy mô thị trường vắc-xin nhỏ hơn nhiều so với thuốc. FRT ước tính quy mô thị trường vắc-xin vào khoảng 667 triệu USD vào năm 2023, trong khi dữ liệu của IQVIA cho thấy quy mô thị trường thuốc đạt 8,5 tỷ USD vào năm 2023. Do đó, việc nhân rộng mạng lưới nhà thuốc và cải thiện biên lợi nhuận nhà thuốc vẫn sẽ là động lực chính cho lợi nhuận của FRT trong dài hạn.

SSI Research dự báo hoạt động kinh doanh vắc-xin ước đạt doanh thu năm 2024 - 2025 lần lượt là 1.000 tỷ đồng và 2.600 tỷ đồng, tương đương 4% - 9% tổng doanh thu của Long Châu.